[ad_1]

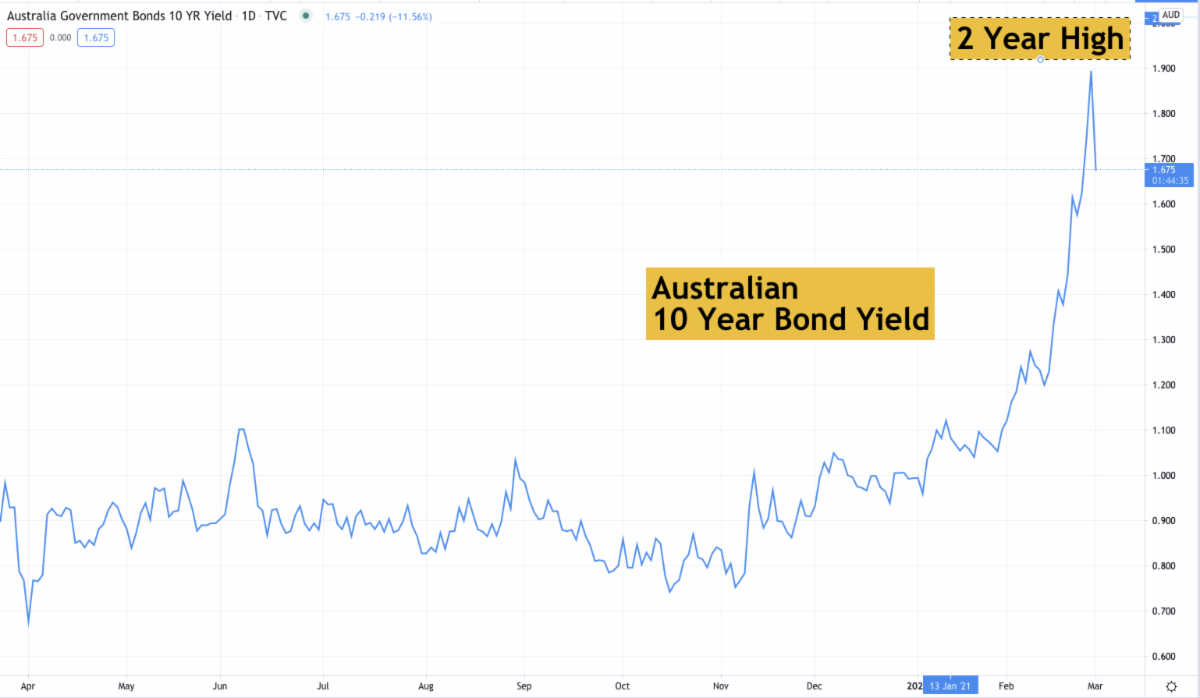

đã giao dịch cao hơn mạnh so với tất cả các loại tiền tệ chính sau khi Chủ tịch Cục Dự trữ Liên bang Jerome Powell bày tỏ ít hoặc không lo ngại về mức tăng đột biến gần đây của lợi suất. tăng 4%, đóng cửa ở mức cao nhất trong một năm. Cổ phiếu đã giảm theo sự phản ứng của thị trường về vấn đề lợi suất trái phiếu tăng quá cao, với chỉ số giảm hơn 300 điểm. Lợi suất tăng đột biến gây nhiều rủi ro cho cổ phiếu vì chi phí đi vay cao hơn làm chậm quá trình phục hồi. Chẳng hạn, lãi suất thế chấp 30 năm lần đầu tiên tăng trên 3% kể từ tháng 7 năm 2020. Lãi suất vẫn rất thấp, nhưng việc tái cấp vốn và nhu cầu mua nhà mới sẽ giảm bớt nếu lãi suất thế chấp tiếp tục tăng.

Đồng đô la Mỹ được hưởng lợi theo một số cách khác nhau. Niềm tin của Powell vào nền kinh tế Hoa Kỳ và khả năng vượt qua sự gia tăng tỷ giá là điều tốt cho đồng đô la Mỹ. Lợi tức cao hơn hấp dẫn hơn cũng kéo theo nhu cầu đối với đồng bạc xanh và quan trọng nhất, sự sụt giảm của cổ phiếu khiến các nhà đầu tư quan tâm đến sự an toàn của đồng tiền. đã tăng lên mức mạnh nhất trong tám tháng sau những bình luận của Powell, trong khi tăng lên mức cao nhất trong bốn tháng.

Câu hỏi lớn hiện nay là liệu báo cáo bảng lương phi nông nghiệp của ngày thứ Sáu sẽ thúc đẩy hay giảm bớt mức tăng của đô la Mỹ. Dựa trên sự phục hồi của ngày hôm nay và mức tăng của cổ phiếu trước các phát biểu của Powell, các nhà đầu tư không lo ngại về một báo cáo việc làm yếu kém. Trong hai tháng qua, thị trường việc làm rất yếu hơn 227.000 việc làm đã bị mất trong tháng 12 và chỉ 49.000 việc làm trong số đó được phục hồi vào tháng Giêng. Các nhà kinh tế đang tìm kiếm một sự phục hồi mạnh mẽ trong tháng Hai, với các công ty Hoa Kỳ bổ sung hơn 180.000 công nhân. Không nghi ngờ gì khi thị trường việc làm trong lĩnh vực sản xuất đang phục hồi trở lại, nhưng lĩnh vực dịch vụ lại đang cho thấy tốc độ chậm lại. Hôm qua, chúng tôi được biết rằng chỉ số phi sản xuất đã giảm từ 58,7 xuống 55,3 trong tháng 2, với thành phần việc làm giảm xuống 52,7 từ 55,2. Báo cáo ADP cũng cho thấy mức tăng trưởng biên chế yếu hơn. Có nhiều lý do để tin rằng nhiều việc làm hơn đã được tạo ra trong tháng Hai, nhưng sự suy giảm quan trọng này cho thấy biên chế có thể không đạt như kỳ vọng. Dữ liệu việc làm yếu hơn sẽ tác động giảm lên cổ phiếu và bán tháo đối với các đồng tiền nhiều rủi ro. Trớ trêu thay, điều này có nghĩa là nó có thể tích cực hơn là tiêu cực đối với đồng đô la Mỹ vì cuối cùng, nền kinh tế Mỹ đang trên đà phục hồi.

Lập luận ủng hộ việc trả lương yếu hơn

1. Suy giảm thành phần việc làm của các dịch vụ ISM

2. Báo cáo ADP cho thấy mức tăng trong biên chế là 117.000 so với mức 195.000

3. Giảm chỉ số Tâm lý Người tiêu dùng của Đại học Michigan

Lập luận ủng hộ việc trả lương cao hơn

1. Yêu cầu thất nghiệp giảm trong 4 tuần liên tiếp

2. Yêu cầu tiếp tục giảm xuống 4,295 triệu từ 4,69 triệu

3. Báo cáo Challenger giảm khi với các mức sa thải

4. Chỉ số Niềm tin Người tiêu dùng của Conference Board đạt mức cao nhất trong 3 tháng

5. Hợp phần việc làm của ISM Manufacturing Cao nhất kể từ tháng 3 năm 2019

Điều quan trọng là phải hiểu rằng quan điểm không lo lắng của Powell về lạm phát và lợi suất xuất phát từ một điểm lạc quan. Powell nói:

“Chúng tôi kỳ vọng rằng khi nền kinh tế mở cửa trở lại và hy vọng sẽ tăng lên, chúng tôi sẽ thấy lạm phát tăng lên thông qua các hiệu ứng cơ bản. Điều đó có thể tạo ra một số áp lực tăng giá. Có lý do chính đáng để nghĩ rằng triển vọng đang trở nên tích cực hơn ở mức biên”.

Powell không thấy có lý do để thực hiện các bước cần thiết để ổn định thị trường trái phiếu và ngăn chặn sự gia tăng lợi suất.

Đồng Franc Thụy Sĩ và đồng Yên Nhật bị bán tháo nhiều nhất so với đồng đô la Mỹ, nhưng các đồng tiền khác lại không có dấu hiệu suy giảm. Yếu hơn đáng kể so với dự kiến, doanh số bán lẻ của Khu vực đồng tiền chung châu Âu đã góp phần khiến phá vỡ mức dưới 1,20. Tuy nhiên, dữ liệu thương mại mạnh hơn mong đợi từ Úc đã không giúp tránh được một đợt suy giảm kéo dài. Ngoài NFPs, IVEY PMI và báo cáo cán cân thương mại của Canada cũng được lên lịch phát hành vào tuần tới.

[ad_2]

Source link