[ad_1]

- đã xóa đi lợi nhuận mà nó đạt được trong tháng này.

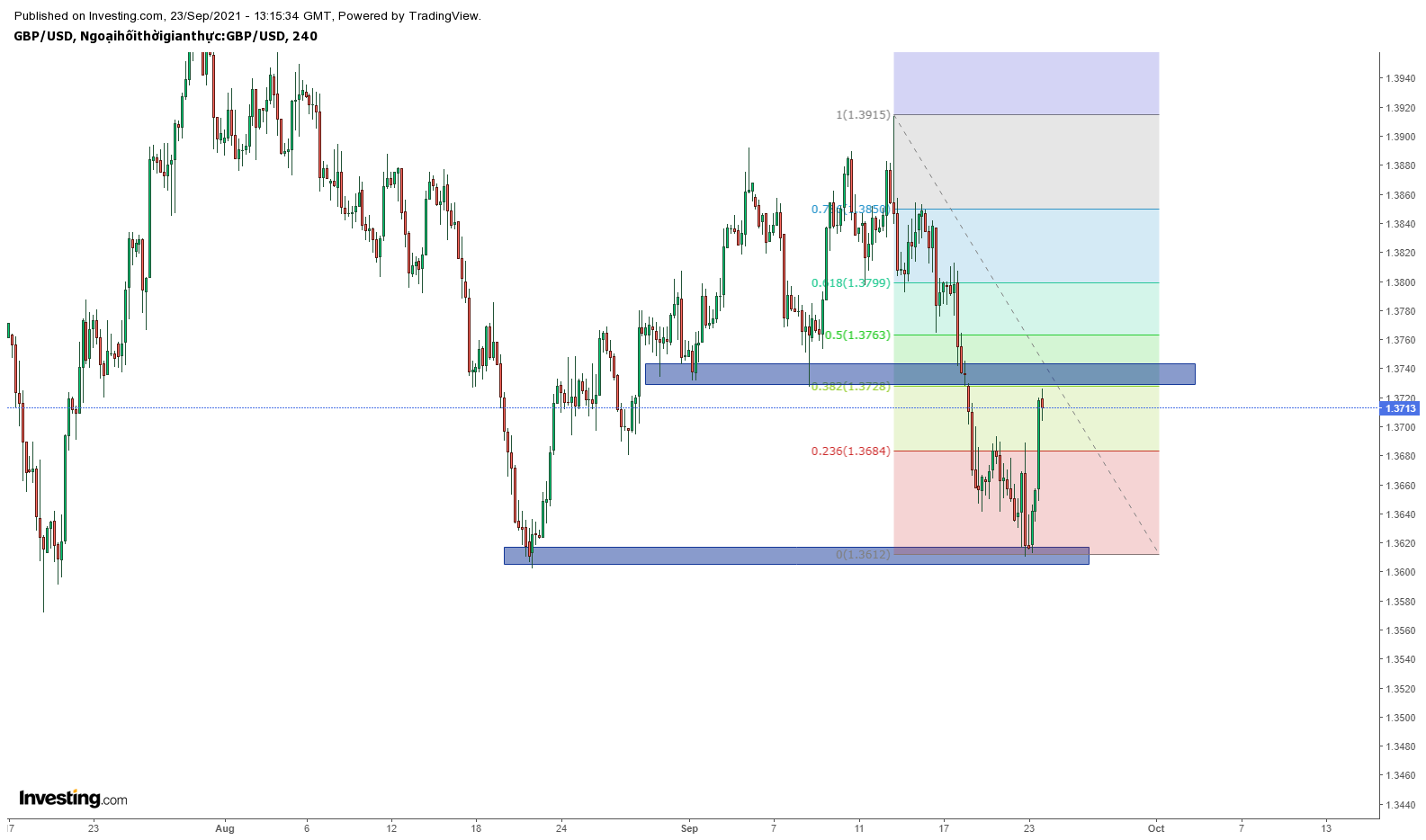

- Nó đã hình thành mô hình hai đỉnh trên biểu đồ 4H.

- Do đó, nhiều khả năng chỉ số sẽ sớm bứt phá xuống mức thấp hơn.

giảm xuống mức thấp nhất kể từ ngày 4 tháng 10 do các nhà đầu tư chấp nhận tâm lý chấp nhận rủi ro. Chỉ số này đang giao dịch ở mức 93,70 đô la, thấp hơn khoảng 0,90% so với mức cao nhất trong tháng này.

Tâm lý chấp nhận rủi ro

Chỉ số đô la Mỹ đã giảm trong tuần này khi các nhà đầu tư chấp nhận rủi ro. Mỹ đã công bố những con số kinh tế quan trọng nhất trong tháng này.

Hai tuần trước, Hoa Kỳ đã công bố dữ liệu mới nhất. Các con số tiết lộ rằng tỷ lệ thất nghiệp đã giảm xuống mức thấp nhất kể từ khi đại dịch bắt đầu. Tỷ lệ tham gia và tiền lương cũng tăng lên ngay cả khi nền kinh tế có thêm ít việc làm hơn dự kiến.

Tuần trước, chỉ số đã phản ứng với các con số lạm phát của đất nước. Chỉ số giá tiêu dùng hàng đầu tăng nhẹ từ 5,3% trong tháng 8 lên 5,4% trong tháng 9. Mức tăng này tốt hơn so với ước tính trung bình là 5,3%. , không bao gồm các sản phẩm thực phẩm và năng lượng dễ bay hơi, giữ ổn định ở mức 4,0%.

Dữ liệu bổ sung được công bố vào thứ Sáu cho thấy rằng người tiêu dùng không bị bối rối bởi lạm phát gia tăng. Doanh số bán lẻ tăng với tốc độ nhanh hơn dự kiến trong tháng Chín. Tâm lý người tiêu dùng giảm xuống mức thấp nhất trong một thập kỷ.

Chỉ số đô la Mỹ đang giảm ngay cả khi rủi ro toàn cầu tăng lên. Ví dụ, dữ liệu được công bố vào thứ Hai cho thấy tăng trưởng kinh tế của Trung Quốc đang chậm lại. Đồng thời, có một cuộc khủng hoảng năng lượng đang diễn ra trên toàn cầu khi giá than và khí đốt tự nhiên tăng trở lại.

Ngoài ra còn có những thách thức về hậu cần đang diễn ra khi các cảng vận chuyển và sân bay bị quá tải. Tuần trước, Sân bay Dubai cho biết họ sẽ tạm dừng hoạt động kinh doanh xếp dỡ hàng hóa của mình để giải quyết các công việc tồn đọng.

Chỉ số DXY tiếp theo sẽ phản ứng với những lần khởi công nhà ở mới nhất và số giấy phép xây dựng sẽ được công bố vào thứ Ba. Dữ liệu dự kiến cho thấy lĩnh vực nhà ở hoạt động tương đối tốt trong tháng 10.

Phân tích kỹ thuật chỉ số đô la DXY

Biểu đồ 4 giờ cho thấy chỉ số đô la đang trong xu hướng giảm trong vài ngày qua. Xu hướng này xảy ra sau khi chỉ số hình thành mô hình hai đỉnh ở mức 94,52. Và mô hình hai đỉnh thường là một dấu hiệu giảm giá. Vùng hỗ trợ cũng là đường viền cổ của mô hình này là vùng 93.73. Đây sẽ là hỗ trợ quan trọng của nó. Do đó, nhà đầu tư nên chú ý tới vùng này.

Nếu giá phá thủng vùng này sẽ giảm sâu hơn trong thời gian tới, hướng về các vùng hỗ trợ 93.45 và vùng tiềm năng giá giảm là 93.22, nó trùng với fibo 0.5.