[ad_1]

Phân tích Vàng 5/4- thế giới được hỗ trợ tăng lên gần 1937 vào hôm qua trước khi suy giảm nhẹ trở lại. Căng thẳng địa chính trị Nga-ukraina vẫn là yếu tố hỗ trợ chính cho Vàng. Thị trường đang chú ý đến các biện pháp trừng phạt bổ sung đối với Nga từ Mỹ và các nước Phương Tây.

Hôm nay, Trọng tâm vẫn là cuộc khủng hoảng Đông Âu. Như đã thông báo, Moscow đã chuyển quân khỏi khu vực phía bắc của Ukraine. Tuy nhiên, Kyiv đã báo cáo về vụ ám sát lớn dân thường và tội phạm chiến tranh, dẫn đến việc các quốc gia phương Tây công bố kế hoạch bổ sung các biện pháp trừng phạt đối với Điện Kremlin.

Tổng thống Pháp Emmanuel Macron kêu gọi bổ sung các biện pháp trừng phạt đối với Moscow, trong khi Đức và Pháp quyết định trục xuất các nhà ngoại giao Nga khỏi nước họ. Mỹ cũng đang chuẩn bị thêm các biện pháp trừng phạt đối với Putin & Co, Tổng thống Ukraine Volodymyr Zelenskyy nói rằng nếu xét những gì Nga đã làm ở nước này, rất khó để đàm phán với họ.

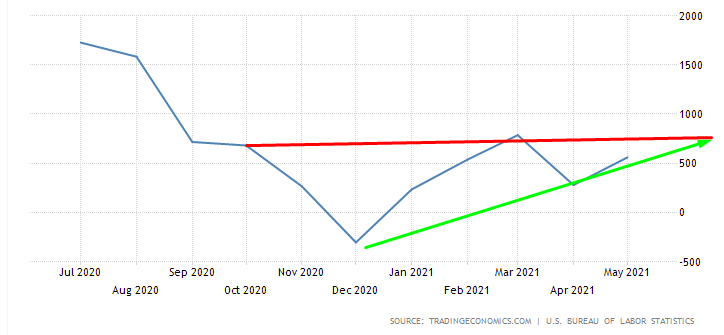

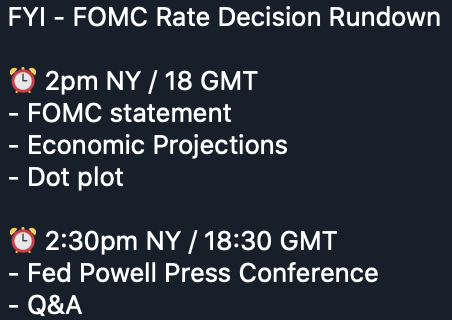

Tóm lại: Vàng vẫn được hỗ trợ khi căng thẳng địa chính trị tiếp tục leo thang. Mỹ và Phương tây tiếp tục các biện pháp trừng phạt bổ sung đối với Nga. Tuy nhiên, thị trường đang dần tiêu hoá các dữ liệu này. Ngoài ra, hôm nay nhà đầu tư cũng cần lưu ý đến dữ liệu kinh tế “PMI dịch vụ” từ Hoa Kỳ được lên lịch công bố vào 21:00. Hiện đang dự báo tốt cho đồng USD.

Về góc kỹ thuật

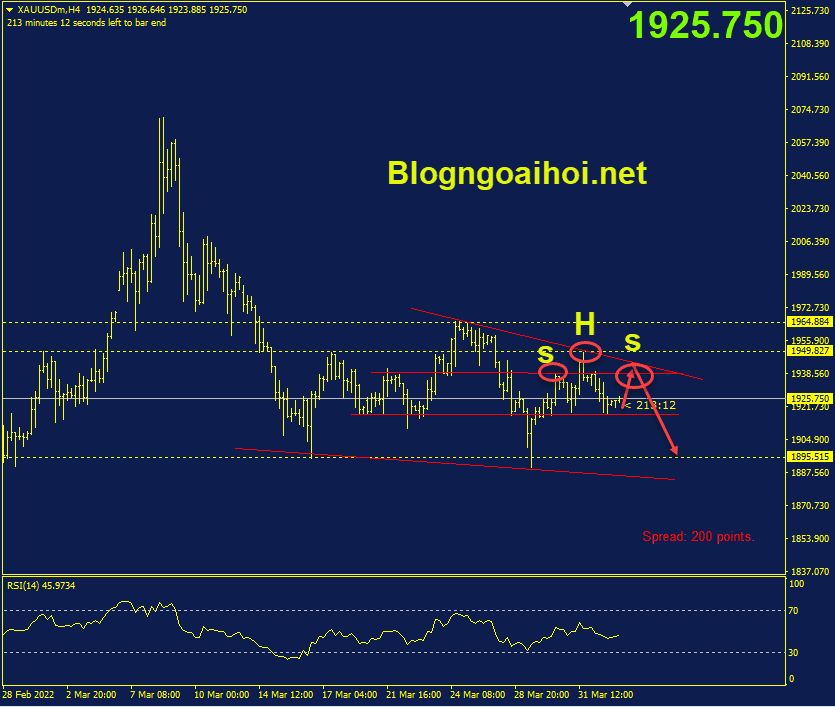

Chúc mừng các kèo mua bán Vàng hôm qua đều khá thành công. Biểu đồ dưới đây được sử dụng cho lần cập nhật trước.

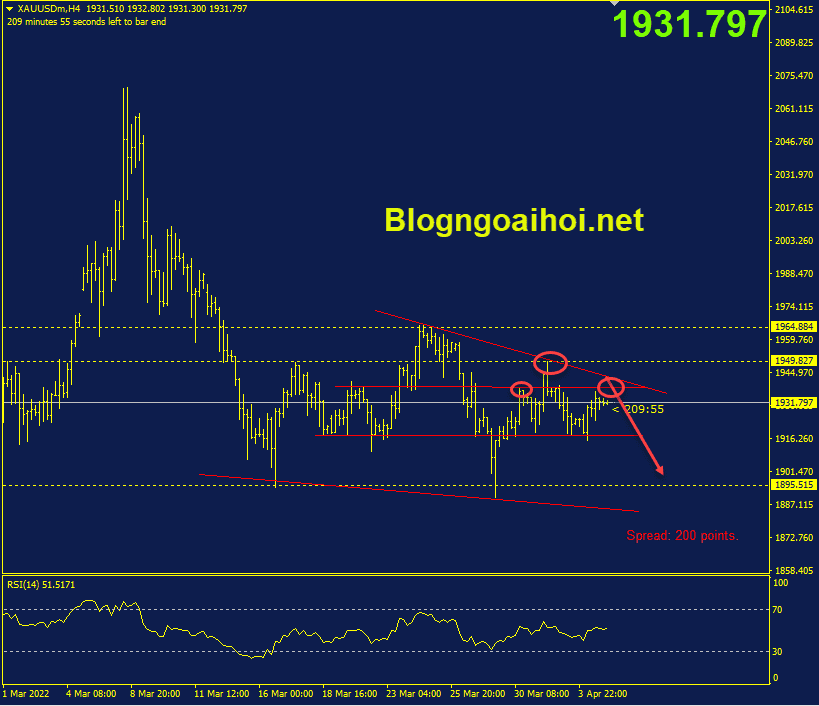

Vàng hiện đang di chuyển lên Vùng cạnh trên của mô hình tam giác. Ngoài ra cũng có thể kỳ vọng “Vai phải” của mô hình vai đầu vai có thể hoàn thành ở quanh vùng 1938.

Chiến lược tham khảo : Vàng 5/4 – Bán quanh 1940, Stop 1946, TP 1900.

Miễn trừ Trách nhiệm: Công ty TNHH Fusion Media lưu ý người sử dụng rằng các dữ liệu trên trang web này không nhất thiết là theo thời gian thực hoặc chính xác. Tất cả các Hợp Đồng CFDs (cổ phiếu, chỉ số, hợp đồng tương lai) và giá cả Forex không được cung cấp bởi các sở giao dịch mà bởi các nhà tạo lập thị trường, và như vậy giá có thể không chính xác và khác với giá thực tế trên thị trường, nghĩa là giá cả chỉ mang tính biểu thị và không thích hợp cho các mục đích giao dịch. Vì vậy Công ty TNHH Fusion Media hoàn toàn không chịu trách nhiệm cho bất kỳ sự thua lỗ kinh doanh nào có thể xảy ra khi bạn sử dụng dữ liệu này.

Công ty TNHH Fusion Media hoặc bất kỳ ai luên quan đến công ty TNHH Truyền thông Fusion sẽ không chịu trách nhiệm cho bất kỳ thất thoát hoặc tổn thất nào do việc tin cậy vào thông tin bao gồm dữ liệu, báo giá, biểu đồ và các tính hiệu mua/bán trên trang web này. Vui lòng lưu ý đến rủi ro và chi phí đi cùng với việc giao dịch các thị trường tài chính, là một trong những hình thức đầu tư rủi ro cao nhất có thể có.