[ad_1]

– Chỉ số đô la Mỹ tăng sau phút FOMC gần nhất.

– Một số thành viên ủy ban đã đưa ra trường hợp giảm bớt việc mua tài sản.

– Chỉ số tiếp theo sẽ phản ứng với dữ liệu tuyên bố thất nghiệp ban đầu mới nhất của Hoa Kỳ.

Chỉ số đô la Mỹ (DXY) đang tăng ngày thứ ba liên tiếp khi các nhà đầu tư phản ánh về các biên bản FOMC . Chỉ số này đã tăng lên 92,65 USD, là mức cao nhất kể từ ngày 6/4.

Biên bản FOMC

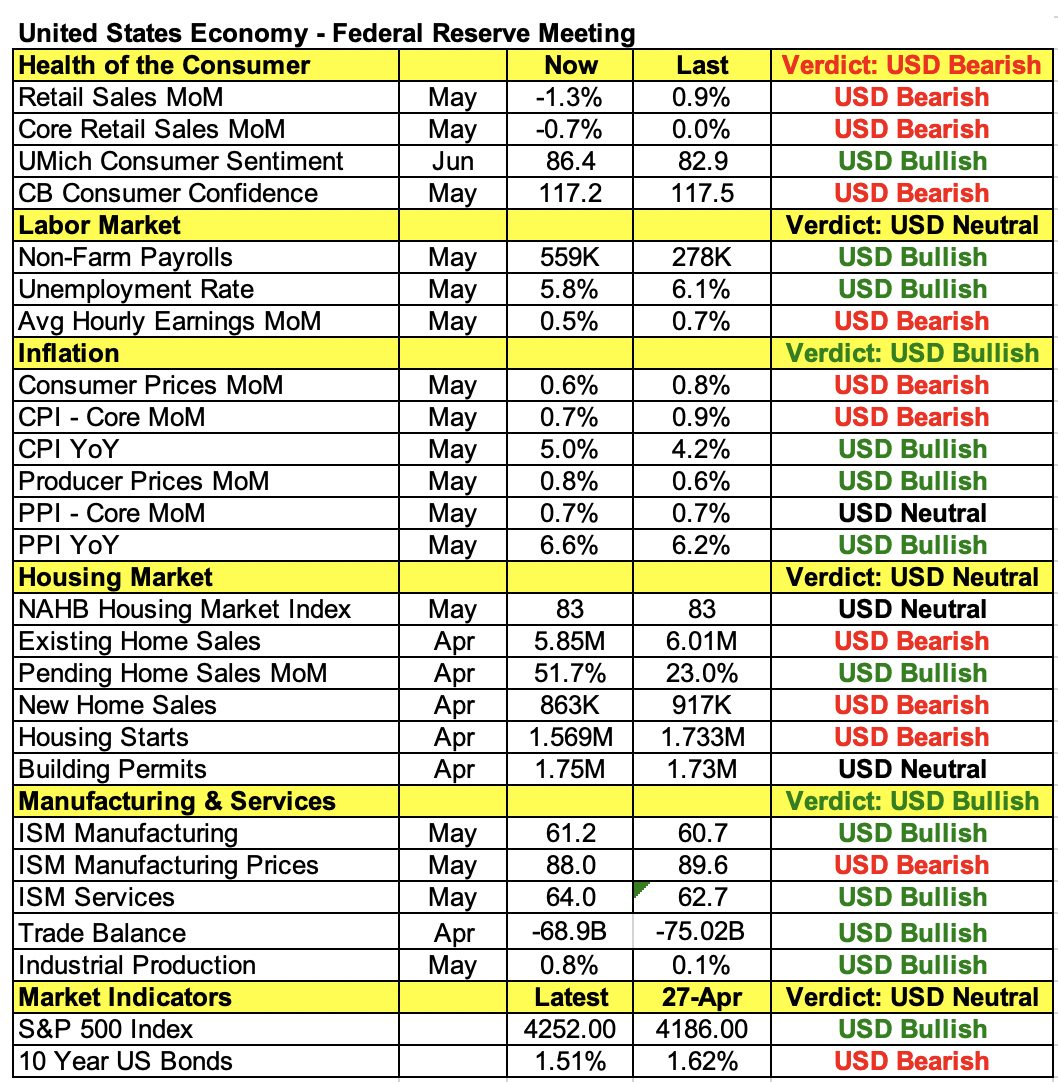

Cục Dự trữ Liên bang đã công bố biên bản cuộc họp gần đây. Biên bản cho thấy một số thành viên ủy ban bắt đầu cân nhắc về thời điểm bắt đầu giảm bớt số tiền mua tài sản hàng tháng trị giá 120 tỷ đô la. Các thành viên đã trích dẫn các dữ liệu kinh tế tương đối mạnh mẽ như về doanh số bán lẻ và lạm phát. Biên bản cho biết : “Một số người tham gia nhận thấy lợi ích của việc giảm tốc độ của những giao dịch mua này nhanh hơn hoặc sớm hơn so với mua của Kho bạc, do áp lực định giá trên thị trường nhà đất”

Đồng thời, một số thành viên của ủy ban cảnh báo rằng những con số này chỉ mang tính tạm thời vì nền kinh tế Mỹ đang trong giai đoạn mở cửa trở lại. Do đó, họ ủng hộ quyết định tiếp tục mua tài sản của ngân hàng.

Tuy nhiên, vấn đề cắt giảm được cho là sẽ chiếm ưu thế trong cuộc họp sắp tới. Một số nhà phân tích tin rằng ủy ban sẽ đồng ý bắt đầu một quá trình cắt giảm chậm như những gì các ngân hàng trung ương khác đã làm. Ví dụ, trong tuần này, Ngân hàng Dự trữ Úc đã quyết định giảm khối lượng mua tài sản từ 5 tỷ đô la Úc xuống còn 4 tỷ đô la Úc. Tương tự, Ngân hàng Canada cũng đã giảm khối lượng mua tài sản.

Chỉ số đô la Mỹ cũng đang phản ứng với hiệu suất trên thị trường trái phiếu. Lợi suất chuẩn kỳ hạn 10 năm lần đầu tiên giảm xuống dưới 1,30% trong gần 5 tháng. Điều này cho thấy các nhà đầu tư không còn lo lắng về lạm phát như trước đây. Hơn nữa, đợt tăng lãi suất đầu tiên dự kiến sẽ diễn ra trong hai năm tới.

Cuối ngày thứ Năm, DXY sẽ phản ứng với những con số yêu cầu thất nghiệp ban đầu mới nhất. Các nhà kinh tế kỳ vọng dữ liệu cho thấy rằng các yêu cầu bồi thường đã giảm xuống mức thấp sau đại dịch là 350 nghìn vào tuần trước từ 364 nghìn trong tuần trước. Họ thấy các yêu cầu tiếp tục giảm từ hơn 3,469 nghìn xuống 3,3 nghìn.

Phân tích chỉ số đô la Mỹ

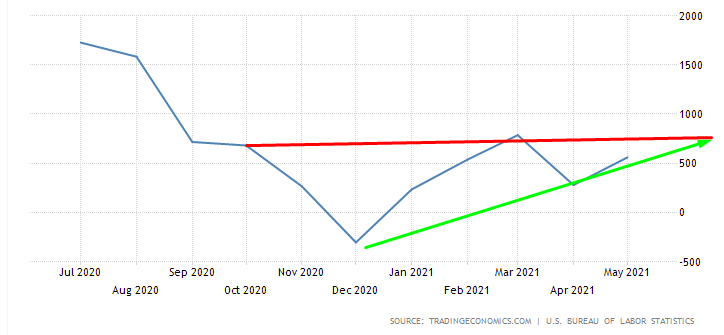

Biểu đồ hàng ngày cho thấy, chỉ số đô la đã tăng trở lại sau khi giảm xuống mức thấp nhất 89.17 vào đầu năm nay. Trong quá trình di chuyển, DXY đã hình thành mô hình 2 đáy có dạng chữ W, với đường viền cổ là vùng kháng cự 93.43 và mô hình này thường báo hiệu sẽ tăng giá trong tương lai. Giá hiện tại đang ở mức 92.70 và đang có xu hướng tăng tiếp tục lên kháng cự 93.43. Mô hình đáy W hoàn thành khi giá phá qua vùng kháng cự 93.43, khi đó mục tiêu tăng dài hạn sẽ là vùng 97.68.

Vì vậy, theo dự đoán của chúng tôi thời gian tới DXY sẽ tiếp tục tăng lên 93.43, sau đó giá sẽ sideway hoặc giảm nhẹ tại vùng 93.43 và sớm vượt qua vùng này để tăng cao hơn.

[ad_2]

Source link