[ad_1]

– Chỉ số đô la Mỹ đã giảm vào thứ Hai sau khi tăng mạnh vào thứ Sáu.

– Dữ liệu gần đây ủng hộ đồng đô la nhưng Fed tỏ ra ôn hòa.

– Chỉ số dao động trong mô hình nêm mở rộng

Vào tháng Tư,theo Conference Board, niềm tin của người tiêu dùng đã tăng vọt trong tháng 4 khi người Mỹ cổ vũ cho xu hướng tiêm chủng.

Đầu tháng 4, dữ liệu tiết lộ rằng nền kinh tế Mỹ đã có thêm gần một triệu việc làm mới trong tháng 3 trong khi tỷ lệ thất nghiệp giảm xuống còn 6,0%. Dữ liệu khác cho thấy PMI tổng hợp đã tăng gần mức cao nhất mọi thời đại, báo hiệu rằng sản lượng đang được cải thiện.

Trong khi đó, doanh số bán lẻ và lạm phát được theo dõi chặt chẽ cũng khả quan. Chỉ số giá tiêu dùng (CPI) đã tăng lên 2,6% trong khi doanh số bán lẻ tăng gần 10% trong tháng Ba. Và vào thứ Sáu, dữ liệu của cơ quan thống kê cho thấy nền kinh tế đã tăng trưởng hơn 6% trong quý đầu tiên.

Vậy tại sao chỉ số đô la Mỹ lại giảm trong tháng 4? Các nhà phân tích trích dẫn rằng Cục Dự trữ Liên bang tương đối ôn hòa, đã quyết định giữ nguyên lãi suất. Trong một tuyên bố, Jerome Powell khẳng định rằng ngân hàng không lo lắng về lạm phát hay sự phát triển quá nóng của nền kinh tế. Ông cũng nói rằng những con số gần đây là chuyển đổi.

Sắp tới, vào tháng 5, DXY sẽ phản ứng với một số điều. Tuần này, chỉ số này sẽ di chuyển theo dữ liệu bảng lương phi nông nghiệp (NFP) mới nhất từ Hoa Kỳ. Các nhà kinh tế được Reuters thăm dò kỳ vọng dữ liệu cho thấy tỷ lệ thất nghiệp giảm từ 6,0% trong tháng 4 xuống 5,7% trong tháng 6. Họ cũng tin rằng nền kinh tế đã tạo thêm gần 1 triệu việc làm.

Vì Fed sẽ không họp trong tháng này, thị trường sẽ tập trung vào dữ liệu kinh tế và các chính sách của Biden. Ngoài con số việc làm, những con số quan trọng khác sẽ là lạm phát và doanh số bán lẻ. Các chính sách Biden cần theo dõi sẽ dựa trên cơ sở hạ tầng.

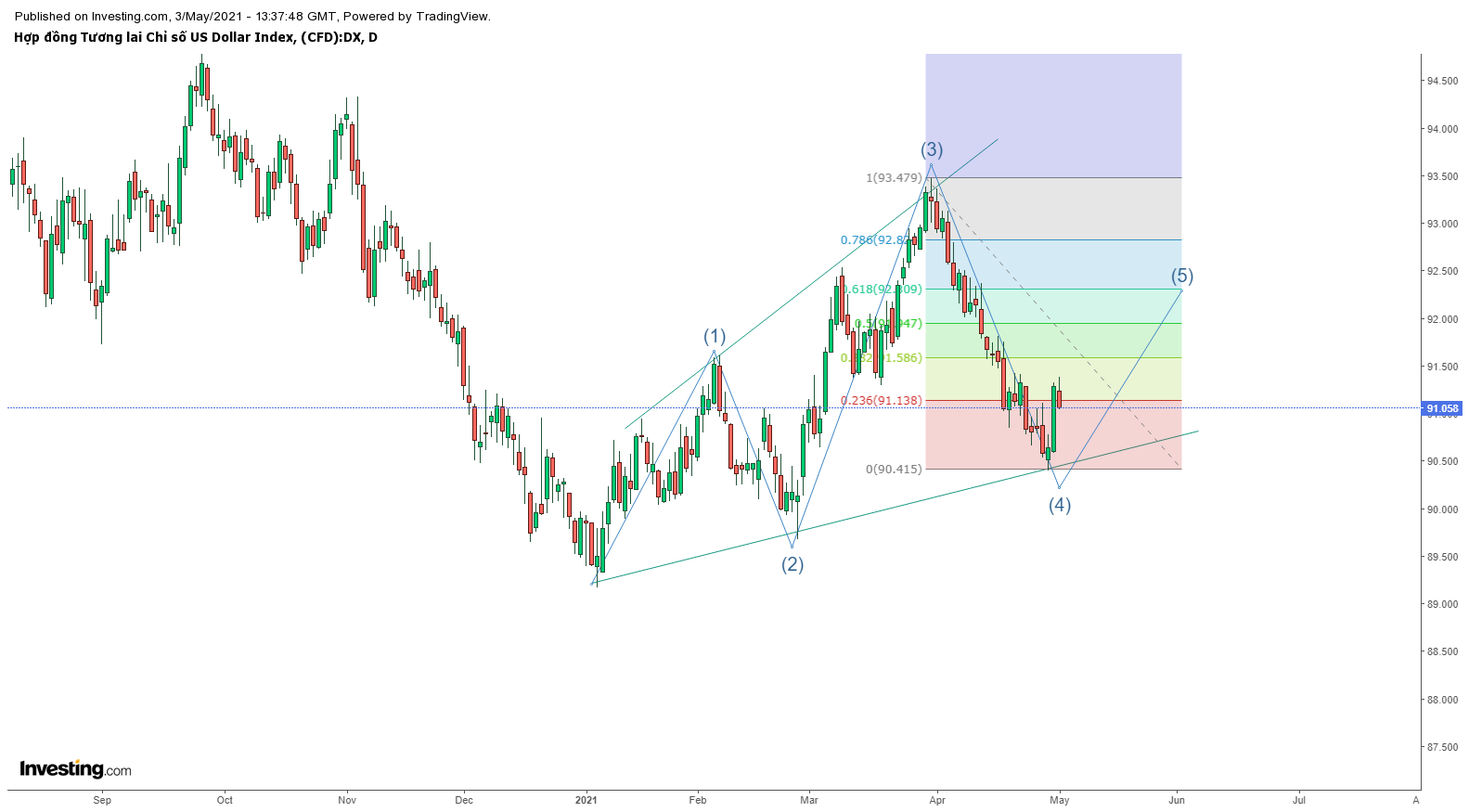

Triển vọng kỹ thuật chỉ số đô la Mỹ

Biểu đồ hàng ngày cho thấy chỉ số đô la bắt đầu gặp khó khăn khi nó tăng lên 93,40 đô la vào tháng Ba. Đồng thời, trong thời gian qua chỉ số đang đi trong mô hình nêm mở rộng, và kết thúc tháng 4 chỉ số hình thành mô hình nến tăng tại đường trendline dưới. Vì vậy, tháng 5 này cần lưu ý rằng, giá có thể sẽ hồi phục lên các mức 91.92 đến 92.28, tương ứng các vùng fibo thoái lùi 0.5-0.618, như trên biểu đồ. Tuy nhiên, nếu giá đóng cửa dưới đường trendline dưới, giá có xu hướng giảm về các vùng hỗ trợ dưới tại 89.6 và 89.2.

Tại khung H4, giá đang thoái lùi giảm sau khi có đà tăng mạnh vào cuối tháng 4. Theo nhận định, giá có thể thoái lùi về các vùng fibo 0.5-0.618 sau đó bật tăng tiếp tục trong những tuần tới.

[ad_2]

Source link