[ad_1]

Phân tích Vàng 14/9 – Vàng thế giới di chuyển trong biên 1905-1915 vào hôm qua với chiều hướng suy giảm do Hoa Kỳ công bố dữ liệu CPI cho thấy lạm phát vẫn đang cao. Điều này khiến thị trường tiếp tục kỳ vọng FED có khả năng vẫn thêm một đợt tăng lãi suất nữa trong năm nay. Hôm nay Hoa Kỳ tiếp tục công bố hàng loạt dữ liệu kinh tế quan trọng vào 19:30 như PPI, Doanh số bán lẻ, số đơn xin trợ cấp thất nghiệp…. Dự kiến sẽ có ảnh hưởng mạnh đến giá vàng.

Thông tin chung Lạm phát ở Mỹ tăng 0,6% so với tháng trước như mong đợi (cao nhất kể từ tháng 6 năm 2022) với con số so với cùng kỳ tăng từ 3,2% lên 3,7% (so với dự kiến là 3,6%). Sự gia tăng này là do giá xăng tăng 10,6% so với tháng trước. CPI lõi tăng 0,3% so với tháng trước (so với dự kiến là 0,2%) với số liệu theo năm giảm xuống 4,3% từ 4,7%. Giá dịch vụ cốt lõi không bao gồm tiền thuê nhà, cái gọi là lạm phát siêu lõi của Fed, đã tăng lên 0,38% M/M với sự sụt giảm trong con số hàng năm hầu như ổn định ở mức trên 4% trong tháng thứ ba liên tiếp.

Thông tin chi tiết cho thấy bất ngờ tăng giá lớn nhất đến từ dịch vụ vận tải. Mặt khác, giá ô tô và xe tải đã qua sử dụng lại giảm lần thứ ba liên tiếp (-1,2% M/M) Nhìn chung, số liệu CPI sẽ không làm thay đổi kết quả cuộc họp FOMC vào tuần tới (giữ nguyên lãi suất) mặc dù họ vẫn tiếp tục tranh luận về đợt tăng lãi suất khác vào tháng 11 và tháng 12.

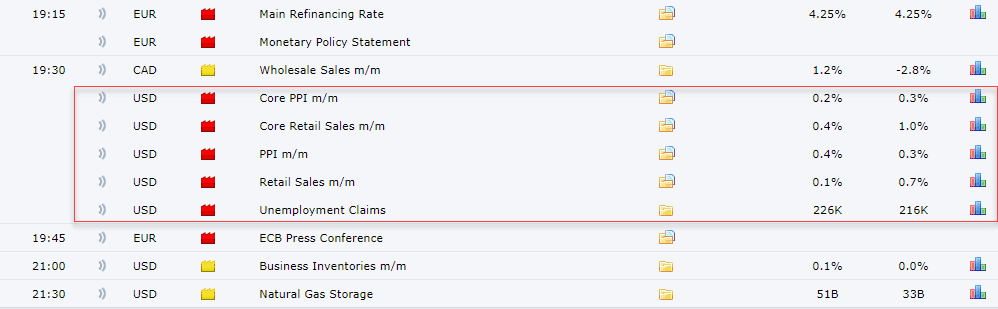

Hôm nay Hoa Kỳ công bố hàng loạt dữ liệu kinh tế quan trọng khác như : Dữ liệu PPI, core PPI, doanh số bán lẻ, số đơn xin trợ cấp thất nghiệp… Nếu dữ liệu PPI và doanh số bán lẻ thực tế công bố vào tối nay tiếp tục vượt kỳ vọng thì vàng sẽ chịu áp lực giảm. Ngược lại, nếu dữ liệu công bố kém hơn kỳ vọng thì vàng có thể có sự phục hồi nhỏ nhưng sau đó vẫn chịu áp lực giảm trở lại.

Tóm lại: Vàng đã chịu áp lực suy giảm nhỏ vào ngày hôm qua sau khi Dữ liệu CPI Hoa Kỳ công bố cho thấy lạm phát vẫn cao so với mục tiêu 2% của FED. Mặc dù điều này không làm thay đổi kỳ vọng của FED trong tuần tới (giữ nguyên lãi suất) nhưng có thể khiến FED tiếp tục tăng lãi suất một lần nữa trong năm vào tháng 11 hoặc tháng 12 nếu dữ liệu kinh tế tiếp tục vượt kỳ vọng. Hôm nay hàng loạt dữ liệu kinh tế quan trọng khác từ Hoa Kỳ sẽ được công bố sẽ có ảnh hưởng mạnh đến biến động của giá vàng nhà đầu tư cần lưu ý.

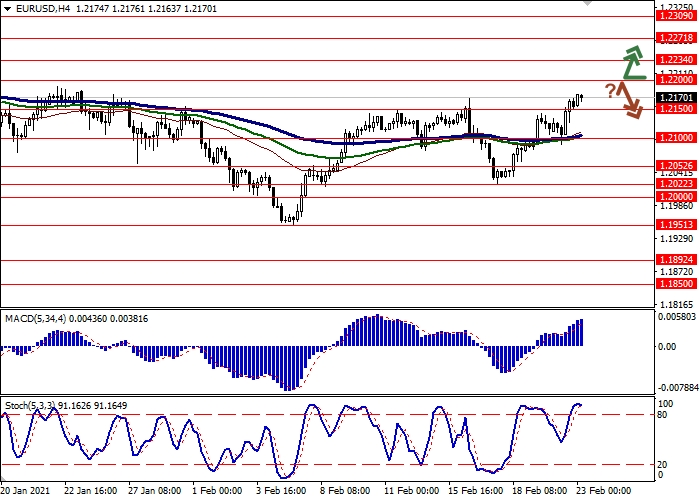

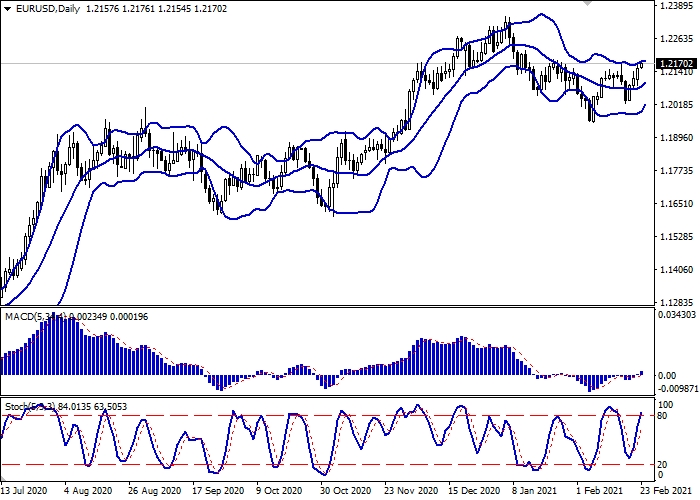

Về góc kỹ thuật

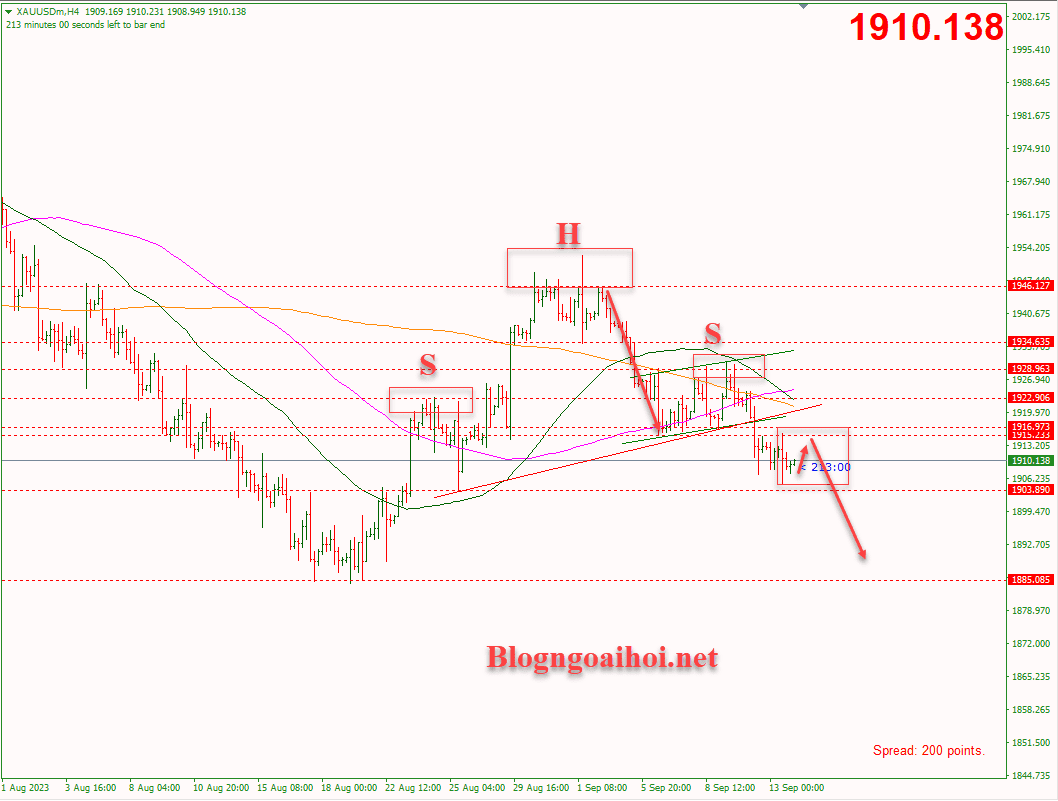

Vàng sau khi phá vỡ vùng tích lũy 1915-1930 thì hôm qua có nhịp kiểm tra lại vùng bị phá vỡ ở quanh 1915 và suy giảm trở lại. Hiện vàng đang tích lũy trong mẫu hình nến “Inside bar” với biên độ cây nến mẹ là 1905-1915. Việc vàng phá vỡ theo hướng nào của mô hình có thể thúc đẩy vàng di chuyển theo chiều hướng phá. Điều đó có nghĩa là nếu vàng giảm xuống dưới 1905 thì có thể mở rộng đà giảm về 1895-1890. Ngược lại, nếu vàng tăng vượt lên trên vùng 1915-1917 thì có thể mở rộng đà tăng lên 1925.

Với việc vàng có dấu hiệu phá vỡ 2 mô hình quan trọng là “Lá cờ” của mô hình cờ giảm. Và đường cổ neckline của mô hình vai đầu vai ở quanh 1915 thì canh bán vàng hiện vẫn đang là sự lựa chọn tốt.

Chiến lược tham khảo: Vàng 14/9- Bán quanh 1914, Stop 1919, TP 1900-1890.