Năm nay là năm khó khăn đối với các đồng tiền châu Á – bị ảnh hưởng bởi giá năng lượng tăng cao, đồng mạnh và trong một số trường hợp, các ngân hàng trung ương phản ứng hơi chậm. Triển vọng năm 2023 sẽ được xác định bởi xu hướng đồng đô la và diễn biến kinh tế mỗi nước. Chúng tôi dự đoán tỷ giá hối đoái châu Á tăng 3-5% so với đồng đô la vào năm 2023, với việc đồng tăng mạnh.

Các yếu tố trong nước và quốc tế vẫn chưa chắc chắn

Đối với tất cả những nỗ lực dự báo tỷ giá hối đoái châu Á, năm ngoái đã chỉ ra rằng ngoài một số sai lệch ngắn hạn, sức mạnh của đồng đô la là yếu tố thúc đẩy chính và tỷ giá có lẽ đã cung cấp manh mối tốt nhất về cả hướng và độ lớn.

Trong giai đoạn này, có những lúc các yếu tố thúc đẩy khác chiếm ưu thế – sự phụ thuộc vào năng lượng là then chốt trong giai đoạn ngay sau khi Nga xâm lược Ukraine, với việc đồng rupee Ấn Độ () và đồng baht Thái Lan ({{1086989|THB} }) bị ảnh hưởng nặng nề trong khi đồng rupiah của Indonesia (), đồng ringgit của Malaysia () và đồng đô la Úc hoạt động tốt hơn. Sau đó, các mức độ lạm phát khác nhau, cùng với mức độ mà các ngân hàng trung ương phản ứng, cũng ảnh hưởng trong một thời gian. Điều này cho thấy các nền kinh tế theo chủ nghĩa can thiệp nhiều hơn (IDR, INR, ) đã hấp thụ áp lực về giá thông qua các vùng đệm tài chính đôi khi hoạt động tốt hơn so với các nền kinh tế định hướng thị trường hơn – chẳng hạn như đồng won Hàn Quốc (KRW) – mặc dù điều này thường không kéo dài. Sau đó, có những lúc tỷ giá hối đoái chuẩn được quản lý chặt chẽ hơn của khu vực – chủ yếu là () – sẽ “thiết lập lại” để đáp ứng với điều kiện kinh tế địa phương và kéo theo “vệ tinh” tiền tệ ở Bắc Á cùng với nó.

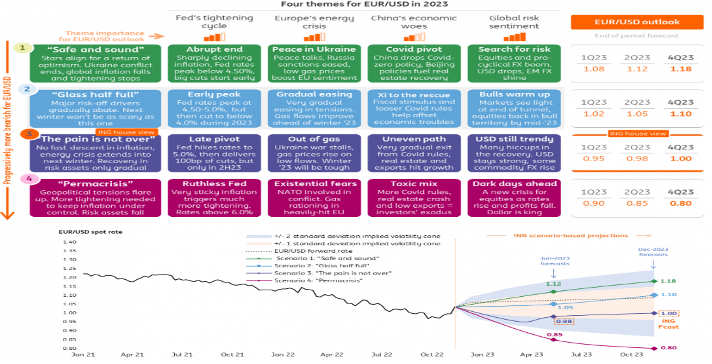

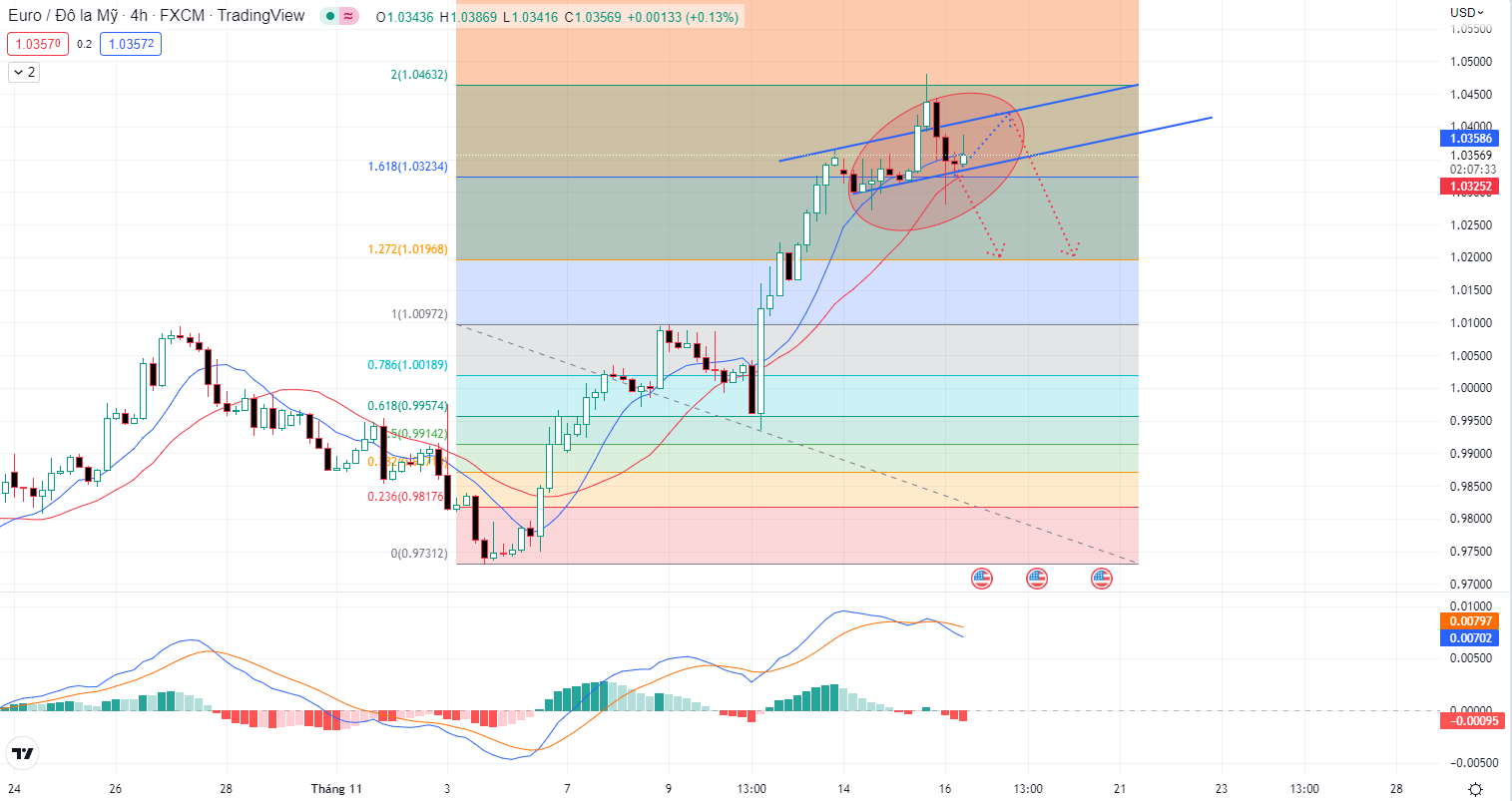

Tuy nhiên, dự đoán tỷ giá EUR/USD sẽ diễn biến như thế nào có lẽ sẽ là một chỉ báo tốt hơn so với sự hiểu biết đầy đủ về bất kỳ yếu tố nào trong số này và hướng tới năm 2023, chúng tôi sẽ thấy một số lý do tại sao điều này sẽ khác nhiều so với 12 tháng tới.

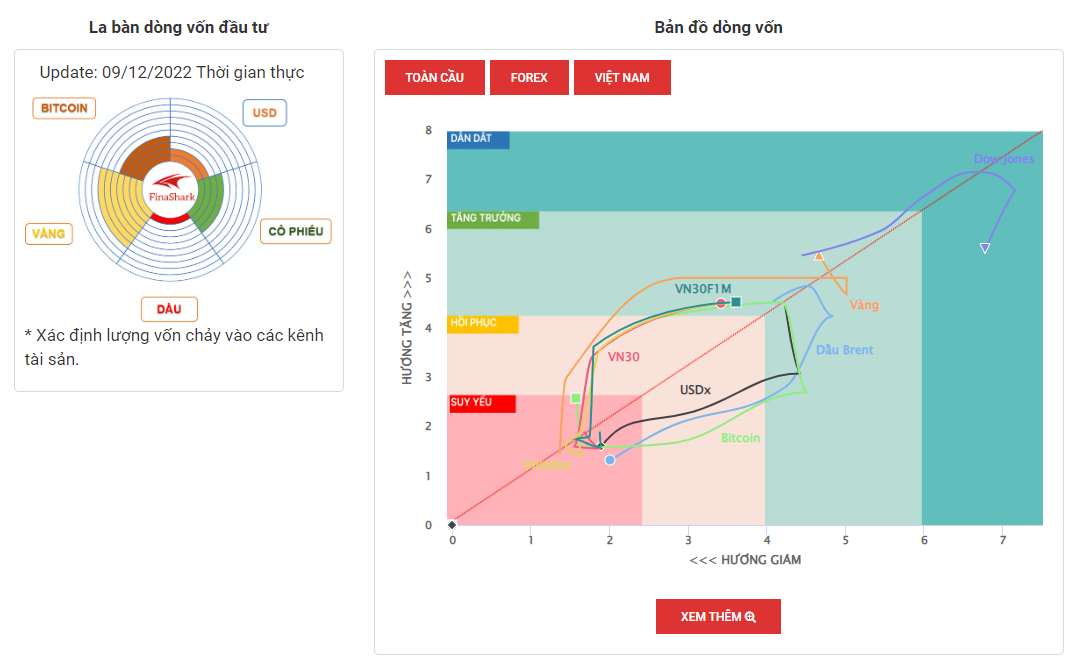

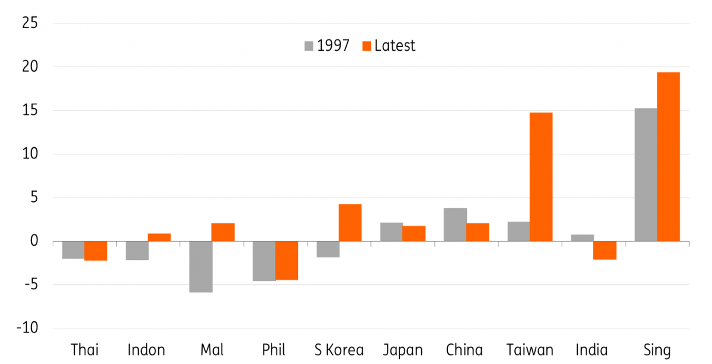

Thặng dư tài khoản vãng lai trong khu vực

Nguồn: Refinitiv, ING

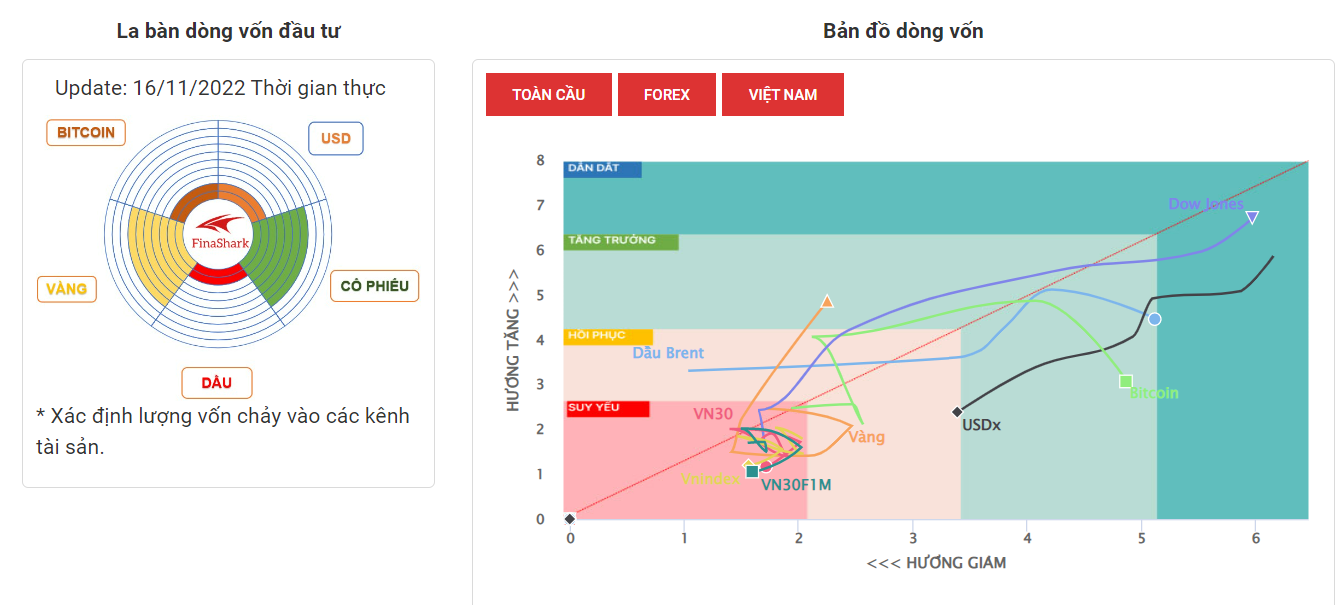

Quan điểm chung của chúng tôi đối với EUR/USD vẫn cho thấy đồng đô la sẽ mạnh hơn trong thời gian ngắn và vì lý do này, chúng tôi dự đoán rằng thị trường ngoại hối châu Á yếu hơn. Nhưng cả quy mô và thời lượng của chặng còn lại do đồng USD chi phối này vẫn là chủ đề của nhiều cuộc tranh luận. Bất kỳ sự tăng giá mạnh nào của đồng USD có thể khiến các nền kinh tế có thặng dư tài khoản vãng lai trong khu vực vượt trội so với các nền kinh tế khác (xem biểu đồ). Cán cân đối ngoại trên toàn khu vực đã bị tổn hại do giá năng lượng tăng đột biến trong năm nay, mặc dù so với cuộc khủng hoảng tài chính châu Á năm 1997, toàn bộ khu vực vẫn ở vị thế lành mạnh hơn nhiều xét về cán cân đối ngoại, dự trữ ngoại hối và trang trải nhập khẩu.

Tuy nhiên, tại một số thời điểm, và có thể sau một số điểm yếu nữa của thị trường ngoại hối Châu Á, một số yếu tố sẽ bắt đầu dao động theo hướng ngược lại. Các yếu tố địa phương bao gồm:

- Mặc dù vẫn còn phần nào trầm lắng, nhưng nền kinh tế Trung Quốc sẽ ở trạng thái tốt hơn vào năm 2023 so với năm 2022. Có một số dấu hiệu dự kiến về cách tiếp cận không có Covid cởi mở hơn và điều này có thể được sửa đổi thêm sau hai phiên họp vào tháng Ba.

- Lĩnh vực phát triển bất động sản có thể vẫn còn trong tình trạng hỗn loạn, nhưng lực cản của nó đối với nền kinh tế sẽ có xu hướng chuyển sang mức tích cực bằng 0 hoặc nhỏ so với mức tiêu cực đáng kể vào năm 2022.

- Một trong hai yếu tố trên có thể giải phóng thêm nguồn tài chính ở cấp chính quyền địa phương để thúc đẩy tăng trưởng.

- Trên khắp châu Á, nếu không có đợt tăng giá năng lượng mới, tỷ lệ lạm phát trong nước sẽ bắt đầu ở mức vừa phải, cho phép nới lỏng một số chính sách lãi suất và phục hồi nhu cầu.

Lạm phát dường như đã đạt đỉnh ở một số nền kinh tế và xu hướng này có thể sẽ lan rộng. Và mặc dù điều đó có thể có nghĩa là lãi suất chính sách có thể bắt đầu được cắt giảm, nhưng thực tế liên quan đến tiền tệ sẽ là lãi suất chính sách thực âm sẽ giảm xuống và điều đó có thể cho phép một số đồng tiền mạnh hơn nữa.

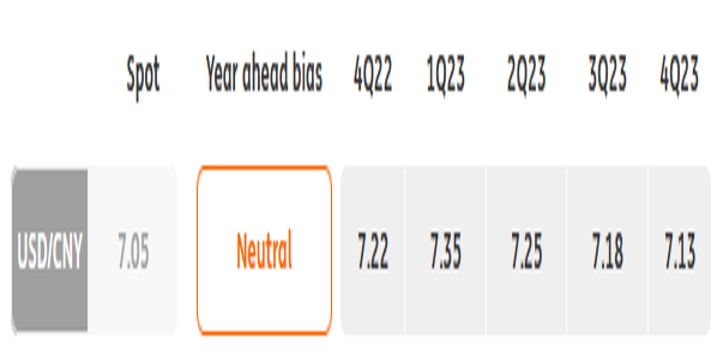

USD/CNY: Thanh khoản vẫn dồi dào

Dòng vốn: Mặc dù đồng nhân dân tệ yếu so với đồng đô la, chúng tôi vẫn chưa thấy dòng vốn chảy ra ròng được phản ánh trong dữ liệu. Có một số lý do có thể cho việc này. Nhiều chỉ số tài sản toàn cầu bao gồm tài sản trong nước của Trung Quốc trong danh mục đầu tư của họ. Điều này có thể làm giảm bớt sự biến động vì thị trường Trung Quốc thường có mối tương quan thấp với các thị trường khác. Một yếu tố khác có khả năng xảy ra hơn là các thực thể ở nước ngoài của Trung Quốc có thể chuyển đô la cho các đối tác trong nước và sau đó chuyển đổi chúng sang nhân dân tệ. Thặng dư thương mại tháng nào cũng cao hơn trong năm nay. Tất cả những điều này góp phần tạo nên một mô hình kỳ lạ trong việc lập bản đồ đồng nhân dân tệ yếu với dòng vốn ròng chảy vào. Mô hình này có thể tiếp tục cho đến khi Ngân hàng Nhân dân Trung Quốc (PBoC) tin rằng không còn nguy cơ dòng vốn chảy ra nhanh chóng và ồ ạt.

Bối cảnh vĩ mô: Nền kinh tế Trung Quốc không được tốt trong năm 2022 do các biện pháp phòng chống dịch Covid, khủng hoảng bất động sản và gần đây là nhu cầu xuất khẩu từ Mỹ và châu Âu chững lại. Dự báo GDP của chúng tôi cho năm 2022 chỉ là 3,3%. Chúng tôi tin rằng chính phủ Trung Quốc đang đánh giá rủi ro đối với hệ thống chăm sóc sức khỏe khi mở cửa trở lại bằng cách tổ chức các sự kiện lớn như Cuộc thi Marathon Bắc Kinh và Hội chợ triển lãm Thượng Hải. Chúng tôi có thể thấy các biện pháp của Covid linh hoạt hơn một chút, nhưng chúng tôi tin rằng bất kỳ thông báo chính thức quan trọng nào về các biện pháp của Covid đều có nhiều khả năng xảy ra trong Kỳ họp thứ hai vào tháng 3 năm 2023. Về bất động sản, ngân sách năm 2023 của chính quyền địa phương sẽ được cung cấp nhiều hơn bởi cuối năm 2022 thông qua bán trái phiếu đặc biệt. Điều này sẽ giúp chính quyền địa phương hoàn thành những ngôi nhà dở dang nhanh hơn. Do đó, sẽ có nhiều hoạt động xây dựng hơn trong nửa đầu năm 2023 so với nửa cuối năm 2022. Tuy nhiên, nguy cơ suy thoái kinh tế ở Mỹ và châu Âu sẽ đè nặng lên các nhà xuất khẩu và nhà sản xuất Trung Quốc, cũng như thị trường việc làm. Do sự yếu kém của nền kinh tế, không có áp lực lạm phát và áp lực giảm phát PPI nhẹ vào năm 2022. Khó có khả năng xảy ra lạm phát cao ở Trung Quốc vào năm 2023 do triển vọng kinh tế yếu. Với hiệu ứng cơ sở thấp và một số cải thiện trong nước, dự báo GDP của chúng tôi cho năm 2023 là 5,3%.

PBoC và lãi suất: PBoC đã không thay đổi lãi suất chính sách kể từ tháng 8 năm 2022 và thời điểm trước đó là vào tháng 1 năm 2022. Chúng tôi cho rằng các công cụ chính sách tiền tệ thông thường, đó là lãi suất chính sách và điều chỉnh tỷ lệ dự trữ bắt buộc (RRR), không hiệu quả để giải quyết các điều kiện kinh tế hiện tại từ các biện pháp Covid và khủng hoảng bất động sản. PBoC đã chuyển sang cho các ngân hàng phát triển trong nước vay để các chính quyền địa phương cho vay. Điều này mang lại một số khoảng trống về áp lực tài khóa. Và điều này hiệu quả hơn vì không có thời gian trễ để huy động vốn so với các kênh vay thương mại và trái phiếu. Có thể cách làm hiện tại sẽ tiếp tục cho đến khi một số ngôi nhà dở dang được hoàn thành và các biện pháp Covid trở nên linh hoạt hơn. Do đó, chúng tôi không mong đợi bất kỳ thay đổi nào về lãi suất chính sách vào năm 2023.

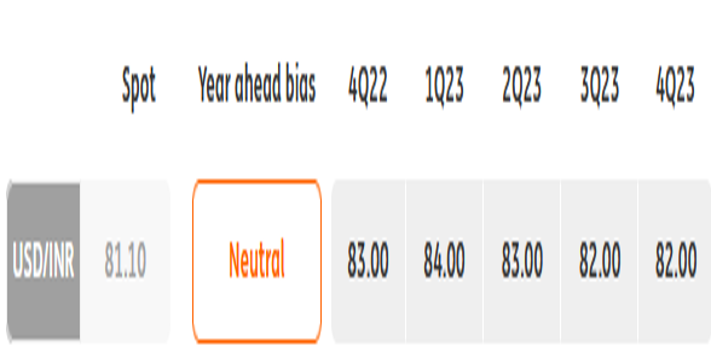

USD/INR: Tỷ giá thực ít âm hơn

Dòng vốn: Một trong những yếu tố hỗ trợ INR trong năm qua là kỳ vọng rằng Chứng khoán Chính phủ Ấn Độ (G-Secs) sẽ được đưa vào một hoặc nhiều chỉ số trái phiếu toàn cầu. Kỳ vọng đó đã bị đẩy lùi vào đầu tháng 10 năm nay, chủ yếu là do những bất đồng giữa JP Morgan (NYSE:) và Bộ Tài chính Ấn Độ về các vấn đề thanh toán (Ấn Độ muốn các giao dịch trái phiếu được thanh toán tại địa phương, không phải tại Euroclear) và thuế ( Ấn Độ không sẵn sàng đối xử khác biệt với các nhà đầu tư trái phiếu nước ngoài với các nhà đầu tư trong nước vì mục đích tăng vốn). Vẫn còn một số phạm vi để đưa vào năm 2023, nhưng có vẻ như chính phủ Ấn Độ không sẵn sàng nhượng bộ. Có thể có nhiều phạm vi hơn để cổ phiếu thu hút vốn trong nửa sau của năm tài chính 2023, vì thời kỳ khô hạn trong các đợt IPO được cho là có khả năng kết thúc với khoảng 10,5 nghìn tỷ INR được báo cáo về việc huy động vốn được phê duyệt và thêm 7 nghìn tỷ INR đang chờ phê duyệt.

Bối cảnh vĩ mô: Nền kinh tế Ấn Độ đã không tránh khỏi những ảnh hưởng tiêu cực toàn cầu sau cuộc xâm lược Ukraine của Nga và đặc biệt phải đối mặt với giá năng lượng cao do vị trí nhập khẩu ròng lớn của nước này. Mặc dù đã tận dụng được một số nguồn cung cấp dầu thô rẻ hơn của Nga và giảm bớt một số áp lực về giá thông qua lợi nhuận tại các công ty xăng dầu thuộc sở hữu nhà nước và giảm thuế tiêu thụ đặc biệt nhập khẩu, lạm phát vẫn tăng trên 7% và điều này đã ảnh hưởng đến triển vọng tăng trưởng, GDP quý 2022 đến chậm hơn dự kiến và đặt kỳ vọng trước đó về tốc độ tăng trưởng 7% cho năm 2022 ngoài tầm với. Hiện tại, chúng tôi mong đợi mức tăng trưởng 6,3% trong năm dương lịch 2022. Đây vẫn là một trong những tốc độ tăng trưởng cao nhất ở châu Á và có khả năng môi trường tăng trưởng sẽ ổn định hơn vào năm tới nếu không có thêm cú sốc giá nào nữa.

RBI và lãi suất: Sau khi từ bỏ vũ điệu khó xử là cố gắng hỗ trợ cả tăng trưởng và chống lại giá cả tăng vào đầu tháng 4 năm nay, Ngân hàng Dự trữ Ấn Độ (RBI) đã có lập trường kiên định và thuyết phục chống lại lạm phát, đưa lãi suất repo từ thấp từ 4,0% đến 5,9% hiện tại. Chúng tôi mong đợi mức tăng lãi suất thêm 25 điểm cơ bản vào tháng 12 và có lẽ là 25 điểm cơ bản nữa vào tháng 2, đưa lãi suất lên 6,4%. Nhưng đến lúc đó, chúng ta có thể thấy lạm phát giảm khỏi mức cao, điều này có thể khiến lãi suất chính sách thực (đã điều chỉnh theo lạm phát thực tế) gần bằng 0, thay vì lãi suất âm mạnh hiện tại. Điều này có thể đánh dấu mức cao nhất đối với RBI, vì lạm phát sẽ giảm hơn nữa từ thời điểm này, cho phép lãi suất chính sách thực tế tích cực trở lại.

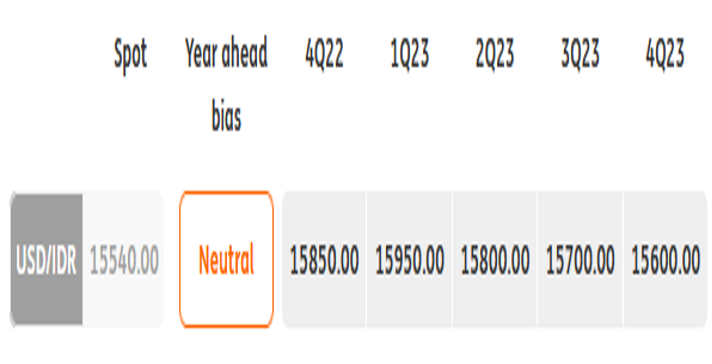

USD/IDR: Ngân hàng Indonesia đẩy mạnh tăng lãi suất

Hỗ trợ cán cân thương mại có thể mất dần: IDR được hỗ trợ tốt bởi các dòng vốn liên quan đến thương mại trong hầu hết năm 2022. Xuất khẩu đã dễ dàng vượt qua nhập khẩu trong năm nay do lĩnh vực xuất khẩu được hưởng lợi từ việc giá hàng hóa toàn cầu tăng cao. Thặng dư thương mại đạt mức cao kỷ lục trong tháng 4 (7,5 tỷ đô la) nhưng kể từ đó đã thu hẹp với mức thặng dư mới nhất xuống còn 4,9 tỷ đô la. Thương mại toàn cầu chậm lại và giá than giảm dẫn đến thặng dư thương mại ngày càng thu hẹp, điều này sẽ ảnh hưởng đến cán cân tài khoản vãng lai của Indonesia. Ngân hàng Indonesia (BI) dự kiến tài khoản vãng lai sẽ ổn định trong khoảng 0,4-1,2% GDP vào năm 2022 nhưng trở lại mức thâm hụt vào năm 2023. Điều này cho thấy rằng hỗ trợ chính cho IDR vào năm 2022 sẽ không còn trong năm tới, dẫn đến áp lực kéo dài đối với tiền tệ.

Bối cảnh vĩ mô: Indonesia đã có 6 quý tăng trưởng dương, phục hồi nhanh chóng sau cuộc suy thoái do đại dịch gây ra vào năm 2021. Tăng trưởng nhờ xuất khẩu thúc đẩy, từ đó hỗ trợ sự phục hồi của lĩnh vực sản xuất. Trong khi đó, lạm phát tương đối dịu trong nửa đầu năm 2022 đã hỗ trợ tiêu dùng trong nước với doanh số bán lẻ được hưởng lợi từ việc gia tăng tính di động. Tuy nhiên, lạm phát cuối cùng đã tăng lên trong những tháng gần đây và có khả năng tăng tốc hơn nữa sau khi chính phủ tăng giá nhiên liệu được trợ cấp. Sự suy yếu gần đây của IDR cũng góp phần làm tăng lạm phát, một xu hướng sẽ kéo dài đến năm 2023. Lạm phát tăng nhanh có khả năng hạn chế tăng trưởng tiêu dùng trong các quý tới trong khi kỳ vọng về thương mại toàn cầu chậm lại cho thấy xuất khẩu sẽ giảm dần vào năm 2023. Với sự suy giảm dự kiến trong nửa cuối năm 2022, chúng tôi kỳ vọng tăng trưởng cả năm sẽ ổn định ở mức 5,2% so với cùng kỳ năm 2022 trong khi tăng trưởng năm 2023 có thể giảm xuống 4,4%.

Ngân hàng trung ương duy trì quan điểm diều hâu: Ngân hàng Indonesia không vội trong việc tăng lãi suất vào năm 2022 do lạm phát tương đối ổn định trong nửa đầu năm. Lạm phát nhanh hơn vào nửa cuối năm đã thúc đẩy ngân hàng trung ương trước đây miễn cưỡng cuối cùng tăng lãi suất chính sách trong một động thái bất ngờ vào tháng Tám. BI kể từ đó đã tích cực thắt chặt, tăng lãi suất thêm 75 điểm cơ bản cho đến nay và có thể sẽ cần tiếp tục thắt chặt để hỗ trợ tốt cho IDR vào năm 2023. Thống đốc BI Perry Warjiyo trước đây đã nhấn mạnh ưu tiên của ông đối với một loại tiền tệ ổn định và chúng tôi hy vọng BI sẽ tăng lãi suất trước ít nhất 100 điểm cơ bản để giúp ổn định IDR.

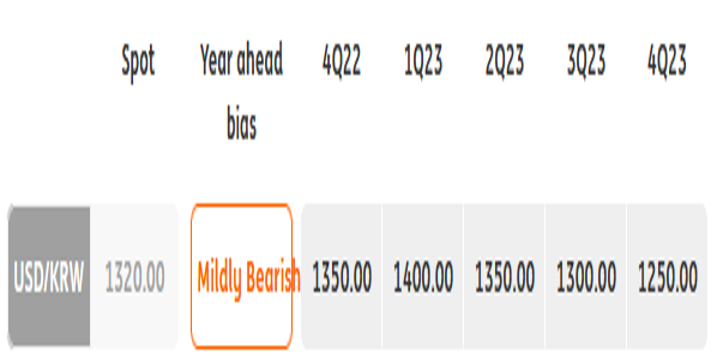

USD/KRW: Nửa cuối năm 2023 sẽ tốt hơn cho Hàn Quốc và đồng won

Dòng vốn: Nhà đầu tư nước ngoài đã bán ròng Chỉ số giá cổ phiếu tổng hợp Hàn Quốc () cho đến gần đây, nhưng chúng tôi thấy các nhà đầu tư nước ngoài quay trở lại thị trường chứng khoán Hàn Quốc do dòng vốn chảy ra mạnh đã bị đình trệ trong vài năm qua tháng. Chúng tôi tin rằng KOSPI sẽ được hưởng lợi từ góc độ phân bổ tài sản khi xung đột Trung Quốc-Mỹ gia tăng, và do đó, việc tách rời khỏi thị trường Trung Quốc được dự kiến ở một mức độ nào đó. Về trái phiếu, Hàn Quốc đã được thêm vào danh sách theo dõi để đưa vào Chỉ số Trái phiếu Chính phủ Thế giới (WGBI) và có thể tham gia WGBI sớm nhất vào năm tới. Đây là một yếu tố tích cực cung cấp hỗ trợ cho đồng won Hàn Quốc và các nhà chức trách Hàn Quốc dường như tin rằng việc đưa vào là rất hứa hẹn. Một số sáng kiến mới bao gồm miễn thuế khấu trừ, cải cách để cải thiện khả năng tiếp cận thị trường KRW và giao dịch trái phiếu kho bạc Hàn Quốc (KTB) thông qua ICSD (Trung tâm lưu ký chứng khoán quốc tế) đã được đề xuất để cải thiện cấu trúc và khả năng tiếp cận thị trường vốn của nó cho các nhà đầu tư .

Bối cảnh vĩ mô: Nền kinh tế Hàn Quốc phụ thuộc nhiều vào xuất khẩu và là nước nhập khẩu ròng năng lượng. Thâm hụt thương mại sẽ tiếp tục trong một thời gian do xuất khẩu chất bán dẫn tiếp tục gặp khó khăn trong khi giá năng lượng vẫn ở mức cao. Chúng tôi kỳ vọng tài khoản vãng lai sẽ thặng dư, nhưng hoạt động thương mại yếu kém sẽ ảnh hưởng đến thị trường tiền tệ.

BoK và lãi suất: Ngân hàng Trung ương Hàn Quốc (BoK) là một trong những ngân hàng trung ương có động thái nhanh nhất trong cuộc đua tăng lãi suất kể từ năm ngoái và dự kiến sẽ trở thành một trong những ngân hàng có động thái cắt giảm lãi suất nhanh nhất vào năm tới. Chúng tôi kỳ vọng mức tăng 25 điểm cơ bản vào tháng 11 và có thể là 25 điểm cơ bản khác vào tháng 1, đưa lãi suất lên 3,50%. Nhưng BoK có thể sẽ chuyển sang chế độ chờ xem sau đó, vì lạm phát dự kiến sẽ giảm xuống dưới 4% và giảm hơn nữa. Để giảm bớt gánh nặng cho các doanh nghiệp và hộ gia đình, BoK có thể sẽ áp dụng chế độ nới lỏng từ nửa cuối năm sau.

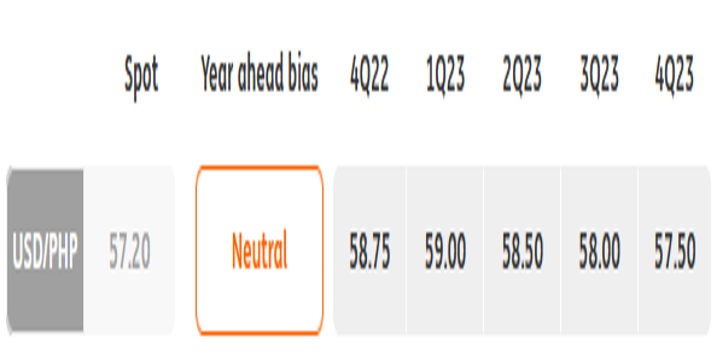

USD/PHP: BSP có thể tăng lãi suất đến mức nào?

Tài khoản vãng lai tiếp tục gặp khó khăn: Philippines phụ thuộc nhiều vào các mặt hàng thực phẩm và năng lượng nhập khẩu và có truyền thống thâm hụt thương mại. Giá hàng hóa toàn cầu tăng cao làm tăng hóa đơn nhập khẩu dẫn đến thâm hụt thương mại trên diện rộng kỷ lục. Việc mở cửa trở lại nền kinh tế sau khi các biện pháp hạn chế đi lại cuối cùng đã được nới lỏng trong nửa đầu năm góp phần làm thâm hụt thương mại gia tăng đáng kể. Nhu cầu trong nước phục hồi cũng dẫn đến nhập khẩu vốn và hàng tiêu dùng tăng lên đủ để đẩy tài khoản vãng lai vào tình trạng thâm hụt. Cán cân thương mại và tài khoản vãng lai nhiều khả năng vẫn thâm hụt trong năm 2023, đặc biệt nếu giá hàng hóa tiếp tục tăng cao. Ngân hàng trung ương dự kiến thâm hụt tài khoản vãng lai sẽ tăng lên khoảng 19 tỷ đô la vào năm 2022 và 20 tỷ đô la vào năm 2023, cho thấy rằng áp lực đối với đồng PHP (HN:) sẽ vẫn tiếp diễn trong năm tới.

Bối cảnh vĩ mô: Philippines công bố những con số tăng trưởng vững chắc trong nửa đầu năm 2022 sau khi chính phủ quốc gia nới lỏng các hạn chế đi lại sau những cải thiện trong việc ngăn chặn Covid-19. Việc mở cửa lại nền kinh tế đã giúp cùng với chi tiêu liên quan đến bầu cử thúc đẩy tăng trưởng mạnh trong nửa đầu năm (7,7%). Tuy nhiên, nửa cuối năm sẽ có nhiều thách thức hơn, đồng thời cũng đánh dấu sự thay đổi trong ban lãnh đạo sau khi Ferdinand Marcos Jr. giành chiến thắng trong cuộc bầu cử tổng thống vào tháng Năm. Lạm phát gia tăng cùng với chi phí đi vay tăng cao có khả năng dẫn đến tăng trưởng chậm lại đáng kể trong nửa cuối năm 2022 và cả năm 2023. Chúng tôi dự báo lạm phát sẽ đạt 5,6% so với cùng kỳ năm 2022 và duy trì ở mức 5,0% vào năm 2023, tương ứng với mức tăng trưởng 5,9% so với cùng kỳ năm 2022 và 4,4% vào năm 2023.

Một năm bận rộn đối với BSP: Đây là một năm bận rộn đối với Bangko Sentral ng Pilipinas (BSP). Ngân hàng trung ương phải đối mặt với áp lực tăng giá nhanh chóng cũng như thay đổi lãnh đạo sau cuộc bầu cử tổng thống. Với sự phụ thuộc của đất nước vào năng lượng và thực phẩm nhập khẩu, áp lực giá tăng nhanh chóng đẩy lạm phát vượt quá mục tiêu (hiện ở mức 7,7% YoY). Một số cơn bão chết người cũng đẩy giá lương thực lên cao sau khi những cơn bão gây thiệt hại đáng kể cho mùa màng. BSP đã phản ứng bằng một số lần tăng lãi suất, thậm chí đưa ra quyết định ngoài chu kỳ vào tháng 7 cũng như tăng lãi suất được thông báo trước sẽ đưa lãi suất chính sách lên 5% vào tháng 11. Thống đốc BSP Felipe Medalla, người đảm nhận chức vụ của mình vào tháng 7, tuyên bố sẽ phù hợp với bất kỳ động thái nào của Cục Dự trữ Liên bang trong những tháng tới và duy trì mức chênh lệch 100 điểm cơ bản với lãi suất mục tiêu của quỹ Fed. Chúng tôi kỳ vọng BSP sẽ đưa lãi suất chính sách lên 5,5% vào cuối năm với ít nhất một đợt tăng lãi suất trị giá 50 điểm cơ bản nữa vào năm 2023 nếu Fed tiếp tục tăng lãi suất.

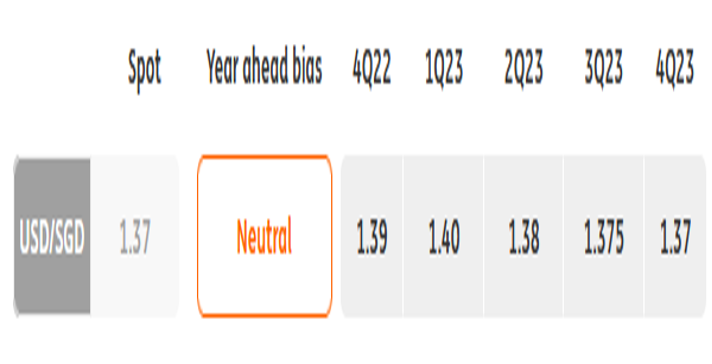

USD/SGD: MAS (HN:) chờ đợi sự thắt chặt gần đây được giữ vững

Triển vọng tăng trưởng: Singapore đã cố gắng đạt mức tăng trưởng khá vào năm 2022 bất chấp bối cảnh toàn cầu ngày càng nhiều thách thức. Hoạt động thương mại tương đối mạnh mẽ trong nửa đầu năm 2022 đã giúp hỗ trợ đà tăng trưởng mặc dù chúng tôi ghi nhận có sự giảm tốc nhẹ vào cuối năm. Trong khi đó, doanh số bán lẻ ghi nhận tốc độ mở rộng ổn định mặc dù giá cả tăng mạnh. Một khả năng phát triển có thể hỗ trợ doanh số bán lẻ là lượng du khách nước ngoài kéo dài có thể thúc đẩy doanh số bán hàng của các cửa hàng bách hóa và hàng hóa giải trí tăng trưởng ổn định. Tăng trưởng doanh số bán lẻ có thể giúp bù đắp phần nào sự suy giảm dự kiến trong thương mại toàn cầu và chúng tôi kỳ vọng tăng trưởng của Singapore sẽ ổn định ở mức 3,5% so với cùng kỳ năm trước vào năm 2023.

GST làm tăng thêm áp lực lạm phát vào năm 2023: Giá cả hàng hóa toàn cầu tăng cao và nhu cầu trong nước mạnh mẽ đã khiến giá cả ở Singapore tăng nhanh hơn với lạm phát cơ bản tăng 5,3% so với cùng kỳ năm ngoái kể từ tháng 9. Cơ quan tiền tệ Singapore (MAS) hiện kỳ vọng lạm phát cơ bản sẽ ổn định ở mức 6% hàng năm cho năm 2022 và từ 5,5-6,5% vào năm 2023 dựa trên những diễn biến hiện tại và mức tăng dự kiến của Thuế hàng hóa và dịch vụ (GST) từ 7% lên 8%. năm sau. Rủi ro đối với triển vọng lạm phát vẫn nghiêng về phía tăng, đặc biệt nếu giá hàng hóa tiếp tục tăng vào năm 2023. Giá hàng hóa cao kéo dài cuối cùng sẽ phát triển thành các tác động vòng hai bổ sung có thể thúc đẩy cả lạm phát tiêu đề và lạm phát cơ bản.

MAS thắt chặt mạnh mẽ: MAS đã khiến những người tham gia thị trường ngạc nhiên khi thắt chặt bất ngờ vào tháng 10 năm 2021, động thái đầu tiên trong năm động thái thắt chặt chính sách tiền tệ riêng biệt. Do lạm phát cơ bản tăng cao, MAS cần phải thắt chặt chính sách một cách mạnh mẽ với hai trong số các động thái được thực hiện ngoài các cuộc họp theo lịch trình. MAS có thể sẽ tiếp tục ở mức diều hâu do kỳ vọng rằng lạm phát cơ bản sẽ ở mức trung bình 3,5-4,5% so với cùng kỳ năm trước vào năm 2023 và duy trì ở mức cao cho đến nửa cuối năm sau. Tuy nhiên, chúng tôi tin rằng MAS sẽ ít tích cực hơn trong việc thắt chặt nếu nó cần phải hành động khi theo dõi tác động của các động thái thắt chặt mạnh mẽ của mình.

USD/TWD: Chênh lệch lớn hơn ảnh hưởng đến TWD

Dòng vốn: Sự suy yếu của đồng Đô la Đài Loan mới () vào năm 2022 chủ yếu đến từ dòng vốn ròng chảy ra của các khoản đầu tư nước ngoài vào thị trường chứng khoán Đài Loan. Dòng tiền ra ròng từ đầu năm đến nay lên tới 48,2 tỷ đô la tính đến ngày 7 tháng 11. Con số này là rất nhiều so với dữ liệu lịch sử về dòng vốn chảy ra lớn nhất tiếp theo ở mức 15,6 tỷ đô la vào năm 2021, con số này lớn hơn so với dòng vốn chảy ra 15,5 tỷ đô la vào năm 2008. Dòng vốn chảy ra khỏi thị trường chứng khoán đã dẫn đến dự trữ ngoại hối giảm 5,62 tỷ đô la . Việc giảm tải cổ phiếu Đài Loan sẽ tiếp tục vào năm 2023 vì doanh số bán chất bán dẫn sẽ giảm hơn nữa do suy thoái kinh tế dự kiến ở Hoa Kỳ và Châu Âu cũng như nhu cầu yếu ở Trung Quốc.

Bối cảnh vĩ mô: Đài Loan đạt doanh số bán hàng bán dẫn mạnh mẽ trong nửa đầu năm 2022, nhưng sau đó, nền kinh tế trở nên khó khăn khi Covid tấn công, và sau đó suy yếu hơn nữa khi nhu cầu yếu ở Trung Quốc dẫn đến doanh số bán hàng bán dẫn giảm. Thêm vào áp lực này là nhu cầu đối với các thiết bị thông minh sẽ yếu hơn vào năm 2022. Do nền kinh tế Đài Loan chuyên về sản xuất và bán chất bán dẫn nên nền kinh tế này dễ bị ảnh hưởng bởi các điều kiện kinh tế bên ngoài. Đài Loan đã trải qua một số đợt lạm phát cao hơn bình thường, khoảng 3,5% so với cùng kỳ năm ngoái trong nửa đầu năm 2022. Nhưng sau đó, áp lực lạm phát giảm nhẹ hơn vào nửa cuối năm 2022 khi nền kinh tế chậm lại. Trong năm 2023, chúng tôi tin rằng doanh số bán chất bán dẫn sẽ tiếp tục giảm do suy thoái kinh tế ở Hoa Kỳ và Châu Âu có thể xảy ra vào nửa đầu năm 2023, đồng thời nhu cầu tiêu dùng của Trung Quốc sẽ vẫn yếu do các biện pháp của Covid và cuộc khủng hoảng bất động sản đang diễn ra.

Ngân hàng trung ương Đài Loan và lãi suất: Do Đài Loan không gặp phải tình trạng lạm phát cao như Mỹ, nên ngân hàng trung ương Đài Loan đã tăng lãi suất với tốc độ chậm hơn nhiều so với Fed. Tính đến tháng 11 năm 2022, ngân hàng trung ương Đài Loan chỉ tăng lãi suất thêm 0,5 điểm phần trăm vào năm 2022, nhỏ hơn nhiều so với mức 3,75 điểm phần trăm của Fed. Đây là một trong những lý do tại sao TWD đã giảm hơn 15% cho đến nay vào năm 2022. Nếu Fed tạm dừng việc tăng lãi suất vào năm 2023, thì chênh lệch lãi suất sẽ ngừng gia tăng.

Tuyên bố miễn trừ trách nhiệm: Thông tin bài viết không phải là tư vấn hoặc khuyến nghị đầu tư và, không là đề nghị hoặc chào mời mua hoặc bán bất kỳ công cụ tài chính nào.