[ad_1]

Trong vài tuần qua, các nhà đầu tư đã tập trung vào sự phục hồi kinh tế Mỹ và tác động của nó đối với đồng Đô la Mỹ. Họ vô cùng thất vọng khi bảng lương phi nông nghiệp và doanh số bán lẻ đạt kết quả dưới mức mong đợi. Nhưng cho đến nay, tổn thất của Đô la Mỹ là không nhiều. Ngay cả những cổ phiếu, dù đã giảm vào thứ Hai, cũng đã rời khỏi mức thấp nhất của tuần trước. Thái độ thờ ơ này bắt nguồn từ niềm tin của thị trường vào sự phục hồi toàn cầu. Trong khi một số quốc gia châu Á thắt chặt các biện pháp hạn chế chống coronavirus, các quốc gia châu Âu đang nới lỏng chúng. Vương quốc Anh bắt đầu tuần lễ với ít hạn chế hơn đối với việc đi lại và ăn uống trong nhà. Trong khu vực đồng Euro, Tây Ban Nha đã kết thúc lệnh giới nghiêm vào Chủ nhật tuần trước. Hôm nay, Ý cho biết họ sẽ bỏ dần lệnh giới nghiêm trong tuần tới. Vào thứ Tư, Pháp sẽ lùi thời gian giới nghiêm xuống 9 giờ tối từ 7 giờ tối khi các nhà hàng và quán cà phê mở lại chỗ ngồi ngoài trời. Giờ giới nghiêm sẽ được đẩy xa hơn đến 11 giờ tối vào ngày 9 tháng 6, nếu số ca nhiễm mới tiếp tục giảm.

Sự phục hồi toàn cầu có thể sẽ là tâm điểm trong tuần này, đặc biệt là ở châu Âu. Một số báo cáo kinh tế quan trọng nhất sẽ được công bố trong tuần này là PMI của Eurozone và Vương quốc Anh. Tại Anh, dữ liệu về thị trường lao động, chi tiêu của người tiêu dùng và doanh số bán lẻ cũng sẽ được công bố. Tất cả các báo cáo này đều được dự kiến sẽ tích cực. Bất chấp các đợt đóng cửa trên diện rộng vào tháng 3 và tháng 4, các doanh nghiệp Đức vẫn tự tin hơn. Đồng Euro và đồng Bảng Anh là các loại tiền tệ yêu thích của chúng tôi trong tuần này khi chúng tôi dự đoán kiểm tra mức 1,22 và đạt 1,42.

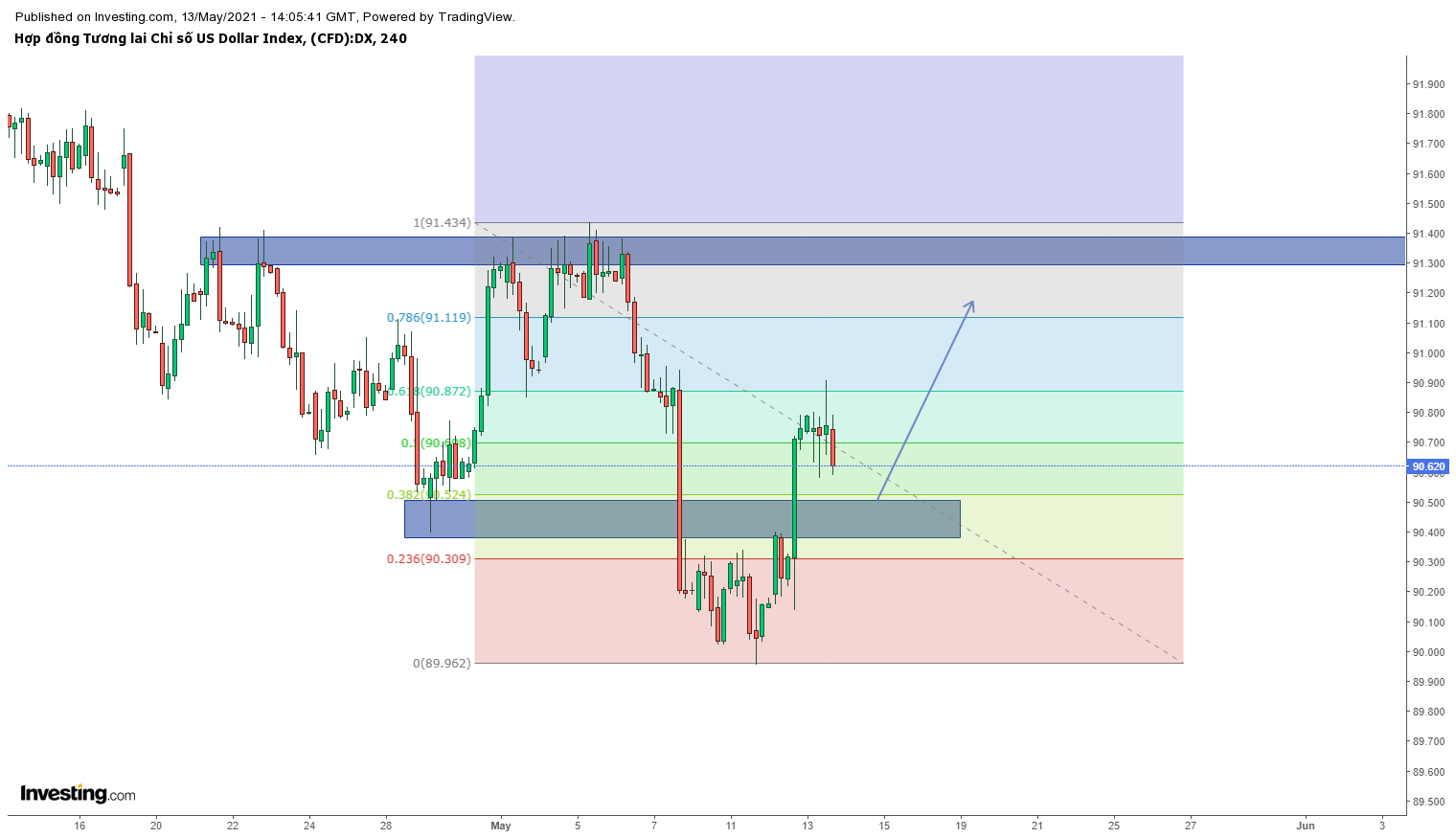

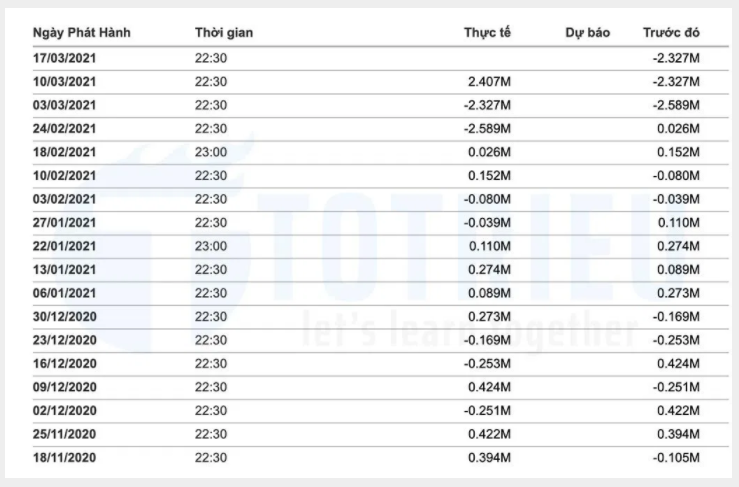

Việc thiếu các dữ liệu quan trọng của thị trường Hoa Kỳ cũng sẽ giúp đồng Euro và đồng Bảng Anh leo cao hơn. Bảng lương phi nông nghiệp và báo cáo doanh số bán lẻ gần đây nhất rất yếu, nhưng chắc chắn rằng nền kinh tế Hoa Kỳ đang phục hồi và động lực tích cực sẽ tiếp tục. Ngay cả chỉ số Empire State, đã cao hơn kỳ vọng nhưng đã giảm so với tháng trước, chủ yếu giảm do hạn chế về nguồn cung. Trong ngắn hạn, chúng tôi cho rằng tỷ giá sẽ suy yếu, có khả năng sẽ di chuyển xuống dưới 109. Trong dài hạn, dữ liệu của Hoa Kỳ sẽ cải thiện, điều này sẽ làm hồi sinh nhu cầu đối với Đô la Mỹ.

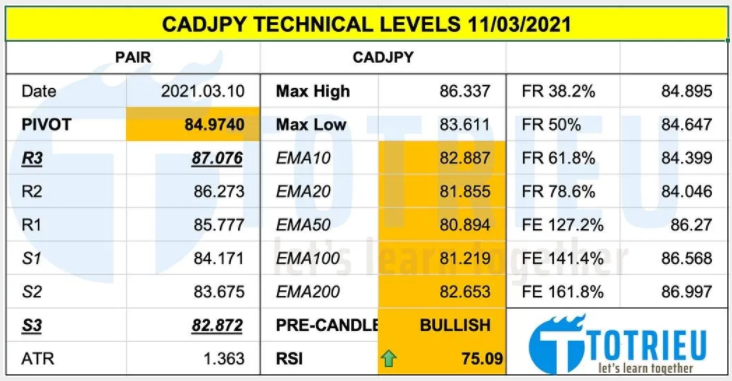

Nhật Bản công bố số liệu GDP và PMI quý đầu tiên trong tuần này. Vừa mở rộng tình trạng khẩn cấp tại một số tỉnh vào cuối tuần qua, Nhật Bản có thể là một trong những nền kinh tế lớn cuối cùng phục hồi. Nhật Bản có dân số già nhất thế giới nhưng chưa đến 1% được tiêm chủng đầy đủ. Người Nhật từ lâu đã hoài nghi về vắc-xin, và với một chiến dịch giảm số ca nhiễm Covid-19 thành công vào năm ngoái, tỷ lệ tiêm chủng sẽ tăng rất chậm. Càng mất nhiều thời gian để tiêm chủng cho người dân, thì quá trình phục hồi càng bị trì hoãn.

Đồng tiền hoạt động tốt nhất ngày hôm nay là đồng Đô la Canada, chạm mức cao nhất trong sáu năm so với đồng bạc xanh. Mặc dù số nhà bắt đầu xây đã giảm, nhưng hy vọng về sự phục hồi kinh tế đã khiến giá dầu và đồng Đô la Canada tăng cao hơn. Dữ liệu lạm phát của Canada sẽ được công bố trong tuần này và giống như ở Mỹ, giá dự kiến sẽ tăng mạnh trong tháng 4. Trong khi đó, con số chi tiêu đáng thất vọng của người tiêu dùng ở Trung Quốc và việc bán tháo cổ phiếu đã khiến đồng Đô la Úc và New Zealand giảm giá. Hoạt động của khu vực dịch vụ ở New Zealand đã tăng lên vào tháng 4, nhưng sự sụt giảm trước đó trong hoạt động sản xuất tiếp tục tạo áp lực lên đồng tiền của nước này.

[ad_2]

Source link