Phân tích thị trường 31/8/2021

Trọng tâm thị trường

Cổ phiếu tăng cao, dẫn đầu là một số công ty công nghệ lớn nhất thế giới. Các thương nhân cũng đánh giá tác động từ cơn bão nhiệt đới Ida, đã nhấn chìm các công ty bảo hiểm và công ty năng lượng, đồng thời đẩy giá xăng lên cao hơn.

đạt mức cao thứ 12 trong tháng 8 và Nasdaq 100 tăng khi giá trị thị trường của Apple Inc (NASDAQ:). đạt mức 2,5 nghìn tỷ USD. Robinhood Markets Inc. Zoom Video Communications Inc. đã chìm trong giao dịch trễ sau khi đưa ra dự báo bán hàng thấp hơn dự đoán của một số nhà phân tích.

Khi mùa thu nhập kết thúc, S&P 500 đang trên đà tiến thứ bảy liên tiếp hàng tháng – chuỗi chiến thắng dài nhất kể từ tháng 1 năm 2018. Chủ tịch Cục Dự trữ Liên bang Jerome Powell đã làm vừa đủ vào tuần trước để bảo toàn quan điểm rằng các mục tiêu của ông phù hợp với nhà đầu tư: tăng trưởng đủ nhanh để thúc đẩy việc tuyển dụng và lợi nhuận doanh nghiệp, nhưng không lạm phát. Doanh số bán nhà đang chờ xử lý của Hoa Kỳ đã giảm vào tháng 7, trong khi các nhà giao dịch xem xét dữ liệu bảng lương của ngày thứ Sáu để có hướng dẫn về việc liệu có bất kỳ sự chậm lại nào hay không.

Vài ngày sau khi Thủ tướng Scott Morrison kêu gọi một cuộc điều tra quốc tế độc lập về nguồn gốc của coronavirus, các chương trình của Trung Quốc đã tràn vào các mạng của chính phủ Úc. Đó là tháng 4 năm 2020.

Chuyển động của các cặp chính:

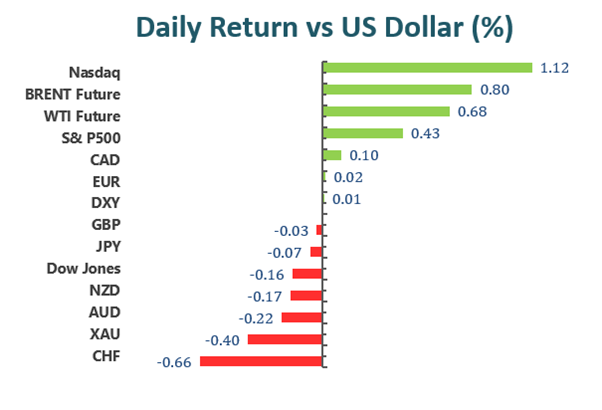

Chỉ số đô la giao dịch trong phạm vi hẹp vào thứ Hai trong bối cảnh Ngày lễ Ngân hàng của Vương quốc Anh và lịch kinh tế khan hiếm, chỉ tăng 0,03%. Động lực từ Jackson Hole đã không thể chuyển sang phiên giao dịch ngày thứ Hai và đặt ra câu hỏi liệu các nhà đầu cơ có hoàn toàn mua giữa việc giảm và tăng lãi suất hay không. Powell đã tuyên bố một cách rõ ràng về thời điểm thu hồi các khoản mua tài sản hiện tại của Fed, không nhất thiết ngụ ý bất cứ điều gì về việc nâng lãi suất. Powell đã cố gắng hết sức để ngăn chặn rủi ro giảm giá trên thị trường chứng khoán bằng một số bài phát biểu ôn hòa, nhưng cũng đề cập đến việc thị trường lao động đang trên đà phục hồi, do đó thúc đẩy một đợt tăng giá dai dẳng trên thị trường chứng khoán. Hiện tại, trọng tâm chính của thị trường vẫn là thời gian và số lượng của chương trình thu nhỏ mắt dài.

Đồng Franc Thụy Sĩ là đồng có hoạt động yếu nhất trong nhóm G-7, mất lần lượt 0,63% và 0,56% so với Đô La Mỹ và Euro. Động thái độc lập trong chuỗi Franc có thể cho thấy các nhà đầu tư tổ chức có thể đang định vị cho sự can thiệp tiềm năng của SNB để hạn chế sức mạnh của CHF. Các nhà phân tích tại Goldman Sachs nhận xét: “Chúng tôi vẫn cho rằng triển vọng cơ bản cho thấy đồng Franc yếu hơn ở phía trước, nhưng triển vọng tăng trưởng toàn cầu sẽ cần một chút ổn định để xu hướng này tiếp tục trở lại”, các nhà phân tích tại Goldman Sachs nhận xét.

Phân tích kỹ thuật:

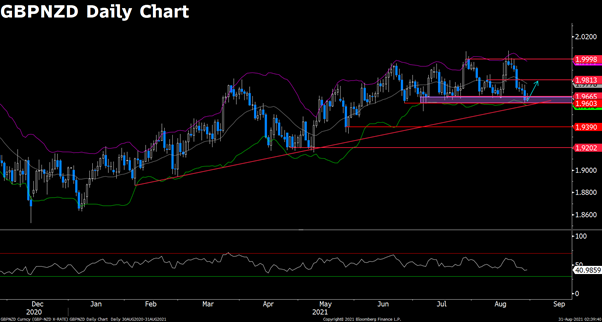

(Biểu đồ hàng ngày)

GBPNZD đã nằm ổn định bên trong Dải Bollinger trong vài tháng, cho thấy cặp tiền này ít bị ảnh hưởng gần đây do đồng Đô La thúc đẩy, chẳng hạn như Hội nghị chuyên đề Jackson Hole vào tuần trước. Điều đó không có nghĩa là có rất ít cơ hội giao dịch trong cặp này, trên thực tế, GBPNZD đang đạt đến điểm then chốt nơi sự bứt phá từ bên dưới có thể cung cấp động lực bán mạnh mẽ. Giá đã giảm dần về vùng hỗ trợ giữa 1,96 và 1,96, mà người bán đã thất bại kể từ tháng 6.

Dải hỗ trợ này cũng trùng với đường xu hướng tăng dần, bổ sung thêm sức mạnh cho khả năng phòng thủ của phe bò. Nếu những con gấu có thể tạo ra một bước đột phá phản chiếu so với các mức hiện tại, thì họ có thể tìm cách tận dụng các khoảng giảm hơn nữa. Nhưng chúng tôi tin rằng tuyến phòng thủ dày đặc sẽ bị đình trệ và giá có vẻ sẽ phục hồi từ đây.

- Kháng cự: 1.981, 2.0,

- Hỗ trợ: 1.96, 1.939, 1.92

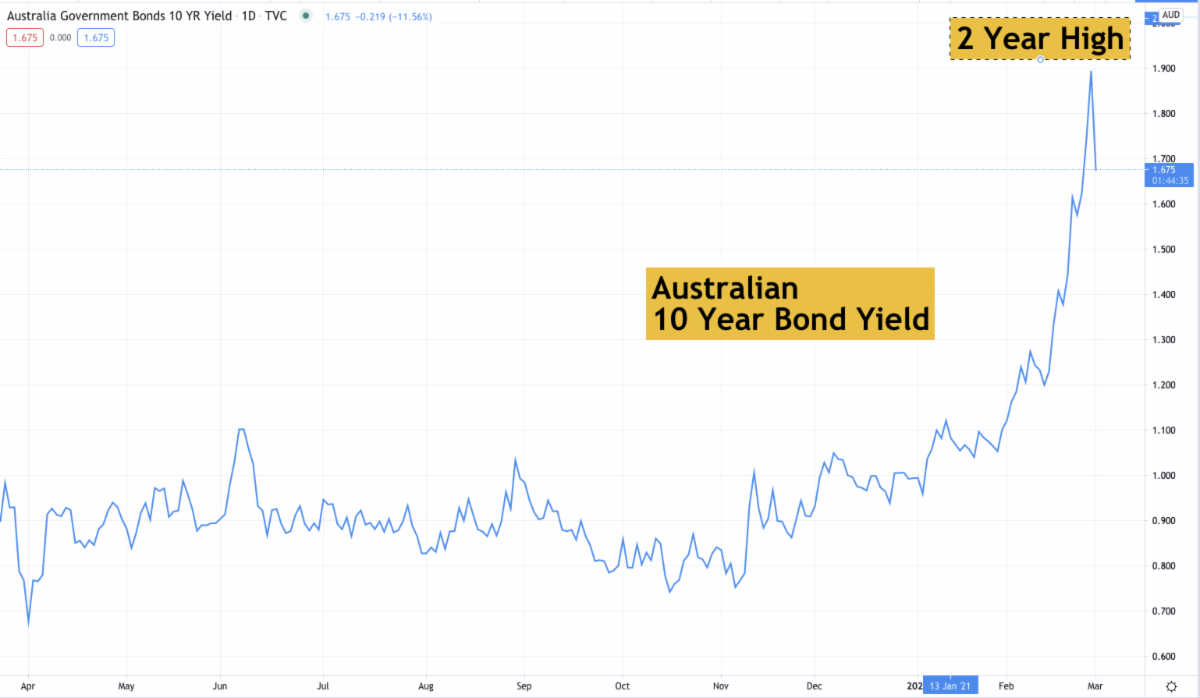

(Biểu đồ hàng ngày)

Aussie tiếp tục xu hướng giảm dần khi giá được giới hạn theo DMA20 kể từ tháng 6. Nó cũng đang đáp ứng mức kháng cự ngang ở mức Fibonaaci 23,6% là 0,732, được đo từ 0,738 đến mức thấp nhất của tháng 8 là 0,7107. Sự phục hồi hình chữ V gần đây hoạt động giống như một sự điều chỉnh hơn là một sự đảo chiều tăng giá sau khi RSI bước vào vùng quá bán. Sự thiên vị bán hàng vẫn nên mạnh mẽ với những bất ổn xung quanh biến thể Delta.

Thực tế là Aussie không mang lại lợi nhuận từ bài phát biểu không thân thiện với đồng Đô La vào thứ Sáu tuần trước cho thấy sự gia tăng này là một động thái chỉ xảy ra một lần. Chúng tôi tin rằng AUDUSD sẽ giảm xuống trong thời gian tới, ít nhất là trước khi phát hành Bảng lương phi nông nghiệp vào thứ Sáu.

- Kháng cự: 0,732, 0,743, 0,76

- Hỗ trợ: 0,723, 0,711, 0,7

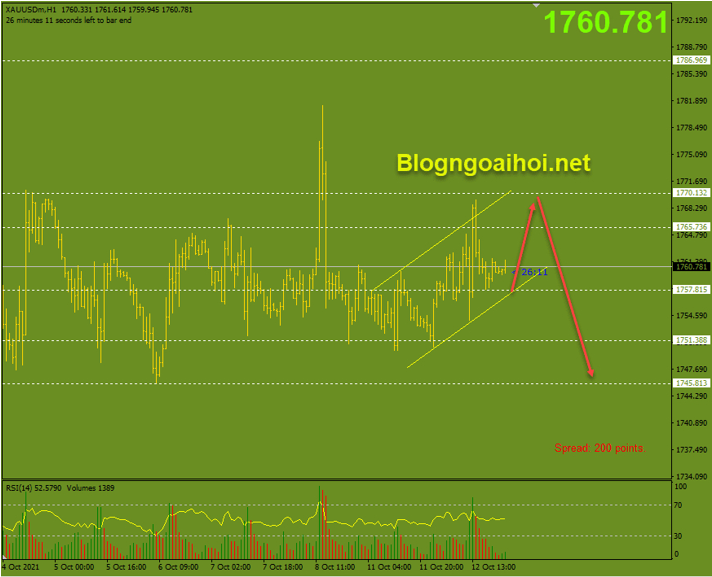

(Biểu đồ hàng ngày)

Vàng đã tăng một số lợi nhuận so với mức tăng vào thứ Sáu tuần trước, điều này được thúc đẩy bởi giọng điệu có phần ôn hòa của Powell. Giá đã vượt qua DMA20 và kiểm tra lại để thực sự đột phá vững chắc, sau đó là một số động thái tăng giá.

Nhìn vào một bức tranh rộng hơn, kim loại quý trước đây đã trải qua mô hình hai đỉnh. Giá đã lao thẳng xuống 1690$ sau khi đường viền cổ của đỉnh kép bị đánh bại. Thông thường, nếu giá quay trở lại để kiểm tra lại đường viền cổ, nó sẽ gặp áp lực dồi dào xung quanh mức này. Thực tế là mô hình giao dịch hiện tại không đáp ứng được luận điểm này cho thấy các vị thế bán ngắn đã bị áp đảo bởi các lệnh mua dài. Do đó, chúng tôi không kỳ vọng sẽ chứng kiến một đợt giảm giá đáng kể trong ngắn hạn. Giá có vẻ sẽ tiến xa hơn vào mức kháng cự Fibonacci 61,8% xung quanh mức $1830.

- Kháng cự: 1830, 1863, 1917

- Hỗ trợ: 1804, 1777, 1744