[ad_1]

- EUR / USD đã hình thành kênh hai đỉnh và tăng dần trước quyết định của ECB.

- Ngân hàng dự kiến sẽ không thay đổi lãi suất.

- Mỹ sẽ công bố dữ liệu lạm phát tiếp theo ngay sau ECB.

Tỷ giá EUR / USD vẫn ở chế độ hợp nhất trước quyết định sắp tới của Ngân hàng Trung ương Châu Âu (ECB) và dữ liệu lạm phát của Mỹ. Nó đang giao dịch ở mức 1,2187, thấp hơn một chút so với mức cao của tuần trước là 1,2265.

Bản xem trước quyết định của ECB

ECB bắt đầu cuộc họp chính sách tiền tệ kéo dài hai ngày vào thứ Tư và dự kiến sẽ công bố tuyên bố của mình vào thứ Năm. Quyết định này được đưa ra vào thời điểm nền kinh tế Khu vực đồng tiền chung châu Âu đã bắt đầu phục hồi sau khi nó thu hẹp trong quý đầu tiên.

Dữ liệu được công bố hôm thứ Ba cho thấy GDP của Khu vực đồng tiền chung châu Âu giảm 1,3% so với cùng kỳ năm ngoái trong quý đầu tiên sau khi giảm 1,8% trong tháng trước. Các dữ liệu khác được công bố vào tuần trước cho thấy chỉ số giá tiêu dùng (CPI) Khu vực đồng tiền chung châu Âu tăng trên 2% lần đầu tiên sau hơn ba năm.

Các nhà phân tích kỳ vọng ECB sẽ không thay đổi lãi suất trong cuộc họp này khi các nhà hoạch định chính sách tiếp tục cân nhắc sự phục hồi đang diễn ra. Họ cũng hy vọng ngân hàng sẽ cam kết tiếp tục mua tài sản của mình.

Tuy nhiên, ECB phải đối mặt với những lựa chọn khó khăn phía trước. Đầu tiên, tổng bảng cân đối kế toán của nó đã tăng lên hơn 7 nghìn tỷ đô la. Ngoài ra, có những vấn đề về áp lực giảm phát kéo dài giống như nó đang xảy ra ở các nước như Nhật Bản và Thụy Sĩ. Hơn nữa, trên thị trường trái phiếu, hầu hết trái phiếu chính phủ kỳ hạn 2 năm trong khối vẫn nằm trong vùng tiêu cực trong khi ECB kỳ vọng lạm phát sẽ giảm xuống 1,5% vào cuối năm nay.

Do đó, có một dấu hiệu cho thấy ECB sẽ tự liên kết với Cục Dự trữ Liên bang , vốn đã cam kết giữ nguyên lãi suất và các chính sách nới lỏng định lượng. Điều này bất chấp dữ liệu cho thấy thị trường lao động đang thắt chặt trong khi lạm phát gia tăng.

EUR / USD sẽ phản ứng với dữ liệu lạm phát mới nhất sẽ được đưa ra vài phút sau quyết định của ECB vào ngày mai. Các nhà phân tích kỳ vọng dữ liệu cho thấy lạm phát tiêu dùng chính và tiêu dùng chính lần lượt tăng lên 4,3% và 3,2%.

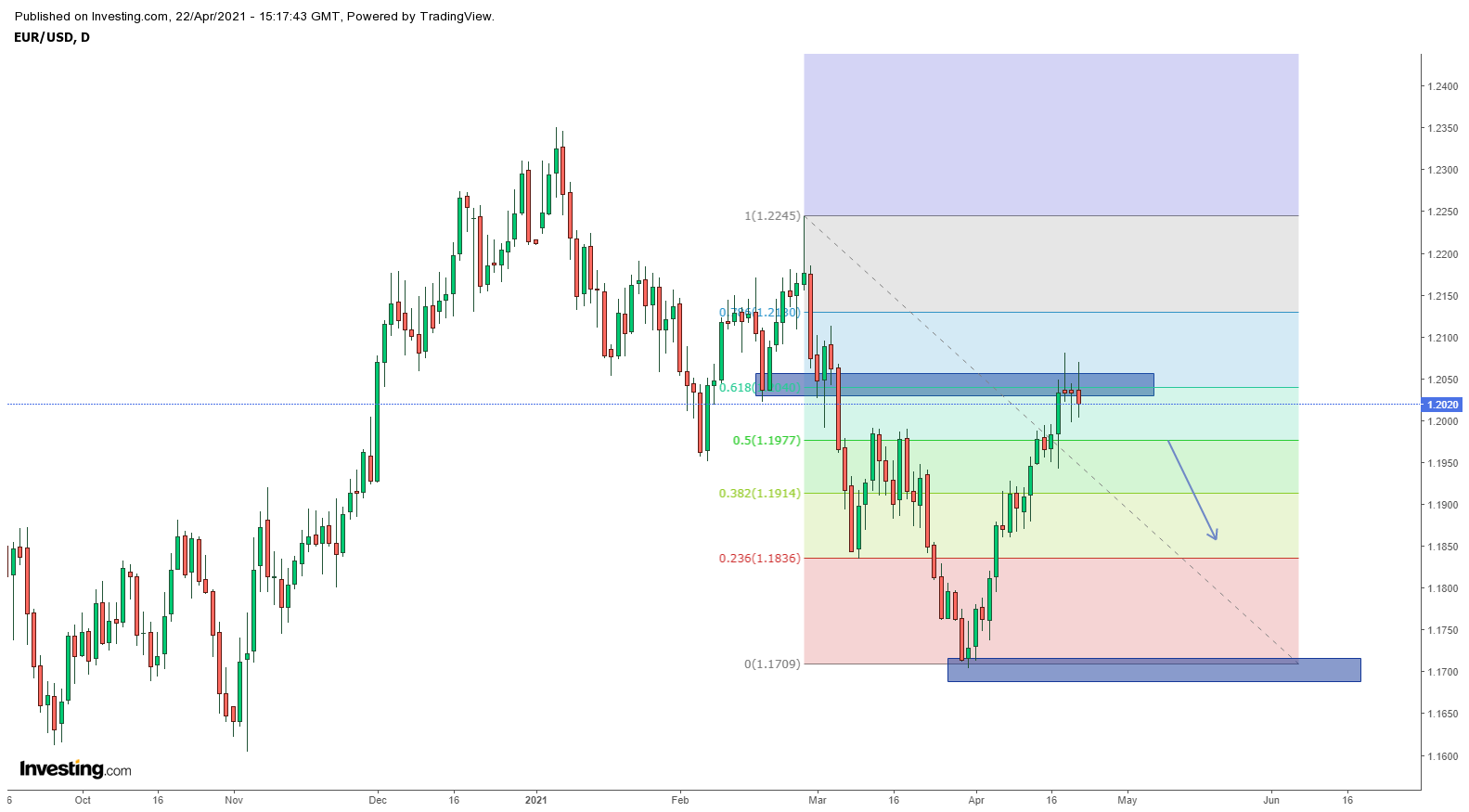

Phân tích kỹ thuật EUR / USD

Biểu đồ hàng ngày cho thấy EUR / USD đã hình thành mô hình hai đỉnh ở mức 1,2240 gần đây. Trong phân tích kỹ thuật, mô hình này thường là dấu hiệu cho thấy cặp tỷ giá sẽ bứt phá xuống thấp hơn. Đường cổ của nó ở mức 1.1700, thấp hơn khoảng 4% so với mức hiện tại.

Trong khi đó, cặp tiền đã hình thành một kênh tăng dần được hiển thị bằng màu xanh lam. Ở mức giá hiện tại, cặp tiền này nằm giữa kênh này. Do đó, cặp tiền có ba kết quả tiềm năng trước và sau quyết định của ECB và dữ liệu lạm phát của Hoa Kỳ. Nó có thể duy trì trong phạm vi, di chuyển trên ngưỡng kháng cự và kiểm tra mức cao nhất so với đầu năm tại 1.2354 hoặc rút xuống dưới đường dưới của hỗ trợ.

[ad_2]

Source link