[ad_1]

- Chỉ số đô la đã hình thành mô hình cốc và tay cầm trên biểu đồ hàng ngày.

- Cục Thống kê Lao động đã công bố số lượng việc làm mạnh mẽ.

- Nền kinh tế có thêm hơn 516.000 việc làm và tỷ lệ thất nghiệp giảm xuống.

Chỉ số đô la Mỹ (DXY) đang trên đà tăng thứ ba liên tiếp hàng tuần sau dữ liệu bảng lương phi nông nghiệp (NFP) mới nhất của Hoa Kỳ. Nó đang giao dịch ở mức 92,85 đô la, cao hơn 4,2% so với mức thấp nhất trong năm nay.

Bảng lương phi nông nghiệp của Hoa Kỳ

Chính phủ Hoa Kỳ đã đạt được rất nhiều tiến bộ trong việc tiêm chủng. Quốc gia này đã tiêm chủng cho hơn 100 triệu người, tức một phần ba tổng dân số. Và chính phủ dự kiến sẽ tiêm phòng cho toàn bộ dân số trong vài tháng tới.

Do đó, nhiều bang đã bắt đầu mở cửa trở lại, dẫn đến việc làm nhiều hơn. Điều này đã được chứng minh bằng số liệu việc làm mới nhất của cục thống kê Mỹ. Cơ quan này cho biết nền kinh tế Mỹ đã có thêm hơn 916.000 việc làm trong tháng 3 sau khi bổ sung hơn 465.000 trong tháng trước.

Mức tăng này đã giúp đẩy tỷ lệ thất nghiệp lên 6,0% so với 6,2% của tháng trước. Đó là tỷ lệ thất nghiệp thấp nhất kể từ khi đại dịch bắt đầu. Trong quyết định lãi suất gần đây của mình, Cục Dự trữ Liên bang cho biết họ hy vọng lãi suất sẽ quay trở lại mức trước đại dịch là 3,8% vào năm 2022.

Trong khi đó, số giờ trung bình hàng tuần tăng lên 34,9 từ mức 34,6 trước đó trong khi thu nhập trung bình theo giờ tăng 4,2% trên cơ sở hàng năm.

Chỉ số đô la Mỹ cũng đang tăng khi các nhà đầu tư ngoại hối phản ứng với hoạt động của thị trường trái phiếu Mỹ. Sau khi tăng lên mức cao nhất trong 16 tháng trong tuần này, lợi suất trái phiếu kho bạc kỳ hạn 10 năm chuẩn đã giảm xuống 1,67%. Lợi suất kỳ hạn 30 năm đã giảm xuống còn 2,33% trong khi lợi suất kỳ hạn 5 năm giảm xuống còn 0,90%.

Hiệu suất này xảy ra sau khi Joe Biden công bố gói cơ sở hạ tầng trị giá 2,3 nghìn tỷ USD. Dự luật sẽ có các nguồn lực để giúp xây dựng cầu đường và thúc đẩy chi tiêu cho nghiên cứu và phát triển. Mức giá 2,3 nghìn tỷ USD thấp hơn mức 3 nghìn tỷ USD dự kiến.

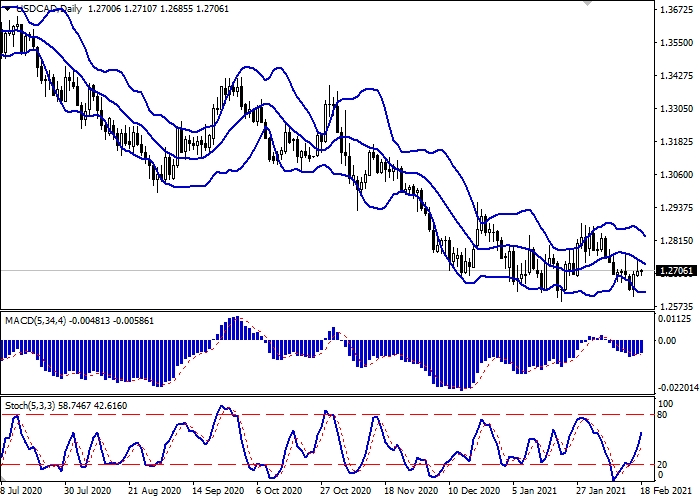

Triển vọng kỹ thuật chỉ số đô la DXY

Biểu đồ hàng ngày cho thấy chỉ số đô la đang có xu hướng tăng mạnh trong thời gian gần đây. Nó đã chuyển từ mức thấp nhất trong năm là $89,19 lên $92,86 của ngày hôm nay. Trên biểu đồ hàng ngày, giá đang hình thành mô hình cốc và tay cầm được hiển thị như trên biểu đồ. Vùng giá cao nhất của mô hình cốc ( đường viền cốc) là $ 94,30, do đó trong thời gian tới giá sẽ có xu hướng nhắm mục tiêu là vùng giá này. Nếu vượt qua vùng kháng cự quan trọng này, mục tiêu tiếp theo đối với chỉ số đô la mỹ là 97.70.