Khi các cuộc họp quan trọng của ngân hàng trung ương đến gần hơn, thị trường dường như ủng hộ các đồng tiền châu Âu hơn là gây bất lợi cho , đồng tiền có lợi thế về lãi suất đang bị xói mòn. Chênh lệch tỷ giá hoán đổi EUR-USD hai năm hiện là mức thấp nhất kể từ tháng 8 năm 2020, thêm vào hỗ trợ . Ở những nơi khác, chúng tôi dự đoán sẽ cắt giảm 700 bp vào hôm nay

USD: Động lực yếu

Tuần đã bắt đầu với việc thị trường nghiêng về các đồng tiền châu Âu và đồng đô la mất giá. Hành động giá đối với trái phiếu ngắn hạn cho thấy sự gia tăng đặt cược của những người theo chủ nghĩa diều hâu ở châu Âu trong khi toàn bộ nhích xuống thấp hơn.

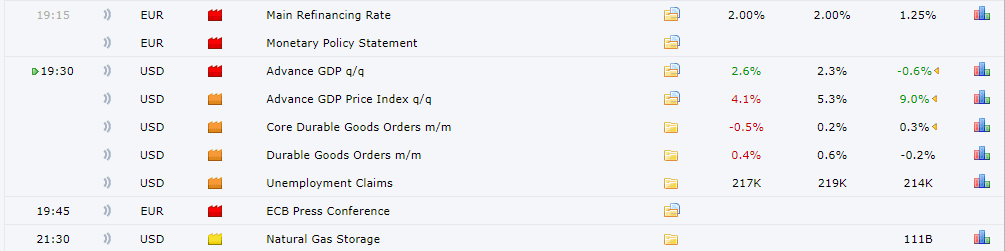

Hôm nay, dữ liệu sẽ trở thành tâm điểm chú ý tại Hoa Kỳ, với dự kiến sẽ đi ngang vào tháng 4 và Chỉ số sản xuất của Fed tại Richmond có thể thấp hơn một chút. Một số dữ liệu về nhà ở cũng sẽ được công bố và sẽ củng cố khái niệm về những khó khăn đang diễn ra trong lĩnh vực bất động sản.

Mặc dù việc tăng 25 điểm cơ bản vào tuần tới của không được thảo luận, nhưng kỳ vọng về lãi suất của Fed, vẫn chưa được cố định và không ổn định khi nói đến các động thái chính sách trong tương lai. Điều này tiếp tục tạo ra nhiều cơ hội để suy đoán về giọng điệu của Chủ tịch Fed Jerome Powell về hướng dẫn trong giai đoạn tới. Mặc dù dữ liệu rõ ràng sẽ đóng một vai trò nào đó, nhưng những phát triển gần đây trong lĩnh vực ngân hàng của Hoa Kỳ đang quay trở lại tầm ngắm của các nhà đầu tư. First Republic Bank (NYSE:) đã báo cáo lượng tiền gửi giảm nhiều hơn dự kiến trong , gây ra một đợt bán tháo mạnh cổ phiếu mới sau một thời gian yên ổn kéo dài.

Đây có lẽ là chủ đề chính cần theo dõi ngày hôm nay: nếu có sự bất ổn mới trong cổ phiếu ngân hàng Hoa Kỳ, việc kỳ vọng vào Fed ôn hòa hơn có thể thu được nhiều động lực và mặc dù là nơi trú ẩn an toàn, đồng đô la có thể đứng vững vì lợi ích của các loại tiền tệ châu Âu được hỗ trợ bởi các ngân hàng trung ương diều hâu và không có hệ số beta quá cao – như , EUR, GBP.

EUR: Thu hẹp chênh lệch

Chênh lệch tỷ giá hoán đổi EUR-USD hai năm hiện ở mức -65 điểm cơ bản, mức hẹp nhất kể từ tháng 8 năm 2020. Mức cao nhất năm 2020 là -53 điểm cơ bản. Sau đó, chúng ta cần quay trở lại năm 2014 (khi EUR/USD giao dịch ở mức 1,20-1,30) để xem các mức vượt quá mốc -50 bp. Mặc dù mối tương quan giữa lãi suất ngắn hạn và cặp tiền tệ gần đây khá không ổn định và yếu, nhưng đây thực sự là một yếu tố góp phần tạo nên xu hướng tăng giá cho EUR/USD.

Như đã nói ở trên, những lo lắng mới trong câu chuyện ngân hàng Hoa Kỳ, khi thu nhập hàng quý được công bố, có thể ảnh hưởng đến kỳ vọng về lãi suất của Fed trước khi chúng được chuyển qua các giao dịch phòng thủ có cấu trúc hơn trong thị trường ngoại hối. EUR/USD có thể phá vỡ mức cao nhất 1,1075 vào ngày 14 tháng 4 và vượt qua ngưỡng kháng cự kỹ thuật hạn chế. Các điều kiện toàn cầu không nhất thiết dẫn đến tỷ giá EUR/USD cao hơn, nhưng động lực đang diễn ra trên thị trường ngoại hối dường như đưa thị trường đến gần hơn với các loại tiền tệ châu Âu và tránh xa đồng đô la.

đã ổn định trước cuộc họp vào ngày mai. Dự báo của chúng tôi là tăng lãi suất 50 điểm cơ bản với giọng điều diều hâu và môi trường thuận lợi hơn cho các đồng tiền châu Âu có thể tích cực đối với đồng krona, đây sẽ là một kết quả tốt cho ngân hàng trung ương. Nhưng những khó khăn ngắn hạn vẫn nằm ngoài tầm kiểm soát của ngân hàng: ví dụ, thu nhập của một số người cho vay Thụy Điển đến hạn trong tuần này và có thể cho thấy ảnh hưởng của lĩnh vực bất động sản gặp khó khăn mà các ngân hàng Thụy Điển rất dễ gặp phải.

GBP: Không có nhiều dữ liệu kinh tế trong nước

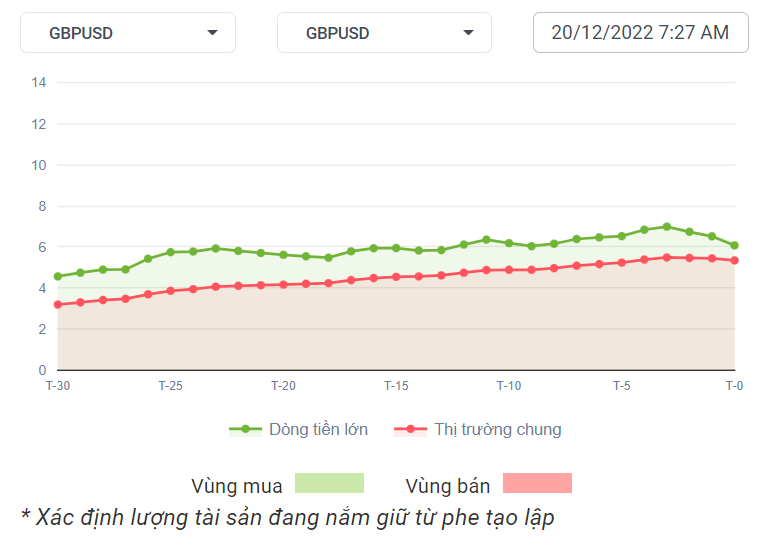

Đây sẽ là một tuần rất yên tĩnh về mặt dữ liệu ở Anh và thị trường đang định giá đầy đủ việc tăng lãi suất 25 điểm cơ bản trong hai tuần nữa. Chúng tôi vẫn cho rằng thị trường đang ước tính quá mức mức độ thắt chặt hơn nữa (tổng cộng 71 bp, bao gồm cả lần tăng vào tuần tới, trước khi đạt đến đỉnh), nhưng trừ khi có sự phản đối rõ ràng của BoE tại cuộc họp chính sách, có thể chưa mất đi động lượng vững chắc của nó.

Chúng tôi cho rằng sẽ giao dịch ở mức 0,90 trong nửa cuối năm nhưng có thể dao động quanh mức 0,8850 vào lúc này, trong khi một số đồng USD giảm giá có thể kích hoạt một đợt bứt phá khác trên mức cao gần đây (1,2543) đối với cáp.

HUF: Ngân hàng trung ương bắt đầu bình thường hóa chính sách tiền tệ

Hôm nay chúng ta có cuộc họp của Ngân hàng Quốc gia Hungary (NBH), tuần trước đã chỉ ra rằng đã đến lúc bắt đầu bình thường hóa chính sách tiền tệ. Chúng tôi cho rằng NBH sẽ thực hiện một bước đi táo bạo trong việc cắt giảm 700 điểm cơ bản lãi suất tiền gửi qua đêm để phù hợp với lãi suất hiệu dụng ở mức 18%. ở dưới mức 380 sau thông báo của tuần trước và quay trở lại mức 375 vào ngày hôm qua sau tin tức về sự đồng thuận đạt được với Ủy ban châu Âu, cho thấy tiến triển trong các cuộc đàm phán về việc Hungary tiếp cận tiền của EU. Nhìn chung, chúng tôi nghĩ rằng điều này giúp NBH rảnh tay để thực hiện một bước đi táo bạo. Thật khó để đọc những kỳ vọng của thị trường về việc cắt giảm lãi suất tiền gửi qua đêm, vì đó không phải là lãi suất hiệu quả. Tuy nhiên, chúng tôi nghĩ rằng chúng tôi đang ở phía ôn hòa hơn.

Tất nhiên, các thông báo của NBH sẽ là chìa khóa cho , nhưng có thể giả định rằng nó sẽ báo hiệu cho thị trường trong mọi trường hợp rằng quá trình bình thường hóa chính sách tiền tệ đã bắt đầu. Chúng ta vẫn nên nhớ rằng thị trường có thể đang mua HUF mạnh mặc dù EUR/HUF tăng vào tuần trước. Do đó, giao tiếp ôn hòa của NBH có thể dễ dàng trở thành tác nhân kích hoạt cho xu hướng đi lên hơn nữa. Tuy nhiên, như một tình huống cơ bản, chúng tôi thấy NBH đang kiểm soát tình hình, được hỗ trợ bởi các tiêu đề của EU và chỉ mong đợi EUR/HUF tăng nhẹ, không vượt quá 380.

Tuyên bố miễn trừ trách nhiệm: Ấn phẩm này đã được ING chuẩn bị chỉ cho mục đích thông tin bất kể phương tiện, tình hình tài chính hoặc mục tiêu đầu tư của người dùng cụ thể. Thông tin này không cấu thành khuyến nghị đầu tư và cũng không phải là tư vấn đầu tư, pháp lý hoặc thuế hoặc đề nghị hoặc chào mời mua hoặc bán bất kỳ công cụ tài chính nào.