[ad_1]

Phân tích Vàng 24/3– Vàng thế giới hôm qua được hỗ trợ tăng mạnh từ quanh 1966 lên 2003 và suy giảm nhẹ sau đó. Vàng được hỗ trợ tăng sau khi “FED ôn hòa” – Thị trường dần đặt cược chu kỳ tăng lãi suất của FED đã kết thúc. Hôm nay báo cáo PMI từ các nền kinh tế lớn được công bố sẽ có ảnh hưởng đến biến động của vàng trong phiên giao dịch cuối tuần.

Hôm qua Fed đã nâng phạm vi mục tiêu cho lãi suất quỹ liên bang thêm 25 điểm cơ bản lên 4,75-5%, Phù hợp với kỳ vọng của thị trường và nhà kinh tế. Đó là một quyết định được nhất trí, với việc ủy ban ủng hộ quan điểm rằng “một số biện pháp thắt chặt chính sách bổ sung có thể phù hợp”. Đây là một sự thay đổi ngôn ngữ nhỏ, trước đây đã nói “việc tăng liên tục trong phạm vi mục tiêu sẽ phù hợp”.

Powell thừa nhận rằng các sự kiện gần đây trong hệ thống ngân hàng có thể dẫn đến các điều kiện tín dụng chặt chẽ hơn, điều này có thể đã góp phần khiến Fed dịu giọng hơn. Tuy nhiên, Powell nói rằng trong thời gian còn lại của năm 2023, “chúng tôi sẽ xem xét việc cắt giảm lãi suất, nhưng hiện tại nó nằm ngoài kịch bản trong các trường hợp cơ bản của chúng tôi. Mặc dù thị trường không loại trừ khả năng tăng lãi suất thêm 25BP vào tháng 5, nhưng hiện tại có vẻ như FED sẽ duy trì lãi suất không đổi và sau đó tiến hành một loạt đợt cắt giảm lãi suất vào cuối năm nay, đây là kịch bản rất có thể xảy ra.

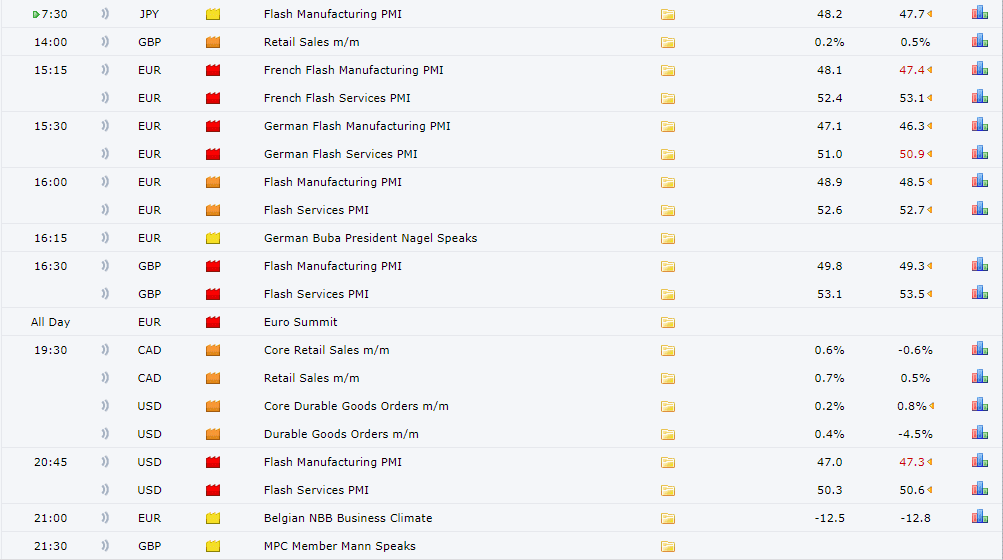

Hôm nay thị trường đang chờ đợi báo cáo PMI từ các nền kinh tế lớn được lên lịch công bố. Đó là thời điểm trong tháng khi chúng ta có được thông tin nhanh về xu hướng lĩnh vực sản xuất và dịch vụ của các nền kinh tế lớn. Các hoạt động của Khu vực đồng tiền chung châu Âu (24 tháng 3, 15:15 đến 16:00 theo giờ Hà Nội) với các chỉ số PMI sản xuất VÀ dịch vụ của Pháp, Đức và Khu vực đồng tiền chung châu Âu dự kiến sẽ cho thấy sự tiến bộ hơn nữa trong tháng thứ ba liên tiếp. Liệu các con số có gợi ý về sự mở rộng kinh tế trong khu vực trong quý đầu tiên của năm 2023 ?

Các con số của Vương quốc Anh sẽ được công bố lúc 16:30 và thị trường sẽ thấy những cải thiện nhẹ trong hoạt động kinh doanh của khu vực tư nhân. Cuối cùng nhưng không kém phần quan trọng, Hoa Kỳ sẽ công bố PMI kinh doanh của mình vào lúc 20:45. Hoạt động sản xuất dự kiến sẽ giảm nhẹ xuống so với mức 47,3 hiện tại trong khi dịch vụ có thể giảm xuống so với con số 50,6 vào tháng Ba.

Tóm lại: Vàng được hỗ trợ tăng vào hôm qua sau khi “FED ôn hòa” – Thị trường dần đặt cược FED sẽ kết thúc chu kỳ tăng lãi suất của mình. Và hôm nay báo cáo PMI của các nền kinh tế lớn được công bố. Thị trường vàng sẽ chú ý nhiều hơn đến báo cáo PMI từ Hoa Kỳ hiện đang được dự báo xấu cho đồng USD. Vàng có thể được hỗ trợ tăng lên kiểm tra vùng đỉnh cũ gần 2010.

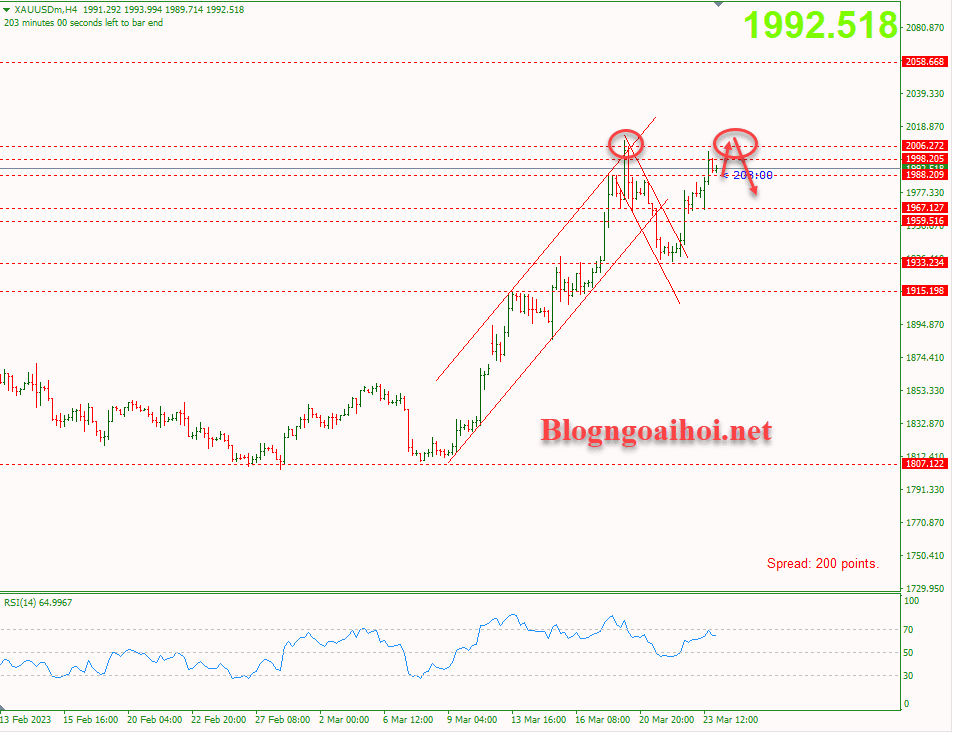

Về góc kỹ thuật

Vàng đã tăng khá tốt vào hôm qua từ vùng hỗ trợ quanh 1966 vàng đã tăng lên có lúc vượt qua 2000. Hôm nay vàng có thể tiếp tục duy trì đà tăng và hướng tới vùng đỉnh cũ trước đó ở gần 2010 với kỳ vọng hình thành 2 đỉnh ở vùng kháng cự này.

Chiến lược tham khảo : Vàng 24/3 – Mua quanh 1988, Stop 1983, TP 2000-2005. Hoặc chờ bán quanh 2010 (Update sau)