[ad_1]

Xin chào các nhà giao dịch! Doto xin được phép giúp bạn đơn giản hóa giao dịch với những giải thích đơn giản. Hôm nay chúng ta sẽ nói về đồng đôla Mỹ và những diễn biến hiện tại với đồng tiền này.

Kể từ đầu năm nay, đồng đôla Mỹ đã đập tan hy vọng của những nhà giao dịch muốn bán khống đồng tiền này trong khi bên mua đã có được một vài tin tốt. Bạn hãy tự mình đánh giá biểu đồ nhé: Kể từ ngày 1 tháng 1, cặp đã giảm khoảng 2%. Cặp tiền tệ này thậm chí còn giảm xuống dưới ngưỡng 1,1000, vốn là ngưỡng mà nó đã bứt phá tăng lên cách đây không lâu.

Cặp cũng cho thấy sức mạnh của đồng đôla. Việc kết hợp với một đồng yên yếu hơn đã giúp cho cặp tiền này vượt lên trên ngưỡng 146,500 và tăng đến mức giá 148.

Can you feel the FOMO running through your veins? Don’t worry. This article will help you determine whether you need to pay attention to whether the US dollar will appreciate or not.

Tại sao đồng USD lại mạnh lên?

Hãy cùng xem xét hai yếu tố khác nhau trong tình huống này: nền kinh tế và các mô hình kỹ thuật.

Giá của bất cứ tài sản nào cũng đều phụ thuộc vào cung cầu và đồng USD cũng không ngoại lệ. Gần đây, nhu cầu đối với đồng USD đã tăng lên do nhiều yếu tố quan trọng.

Nguyên nhân đầu tiên đó là vấn đề lãi suất của Mỹ. Thông qua lãi suất, ngân hàng trung ương kiểm soát nguồn cung tiền trong nền kinh tế và tác động đến lạm phát. Khi ngân hàng trung ương tăng lãi suất, các tài sản trong nước (và đồng nội tệ) sẽ hấp dẫn hơn với nhà đầu tư. Cục Dự trữ Liên bang (ngân hàng trung ương Hoa Kỳ) đã giữ lãi suất trong nước ở mức 5,25% đến 5,5% kể từ tháng 7 năm 2023. Sau khi ngân hàng này đã kéo lạm phát xuống được mức 3,4%, các nhà phân tích bắt đầu đặt niềm tin vào việc cắt giảm lãi suất trong quý đầu tiên của năm 2024. Tuy nhiên, những bình luận gần đây đến từ người đại diện của Fed Christopher Waller cho thấy sẽ cần thời gian để đưa ra quyết định này và Fed cần theo dõi chặt chẽ hơn những thay đổi trong chi tiêu của người tiêu dùng. Nếu người tiêu dùng bắt đầu chi tiêu ít đi, điều này sẽ báo hiệu rằng nền kinh tế cần có sự kích thích thông qua việc giảm giá trị của đồng đôla, và điều này có thể thực hiện được nhờ vào việc cắt giảm lãi suất của Fed.

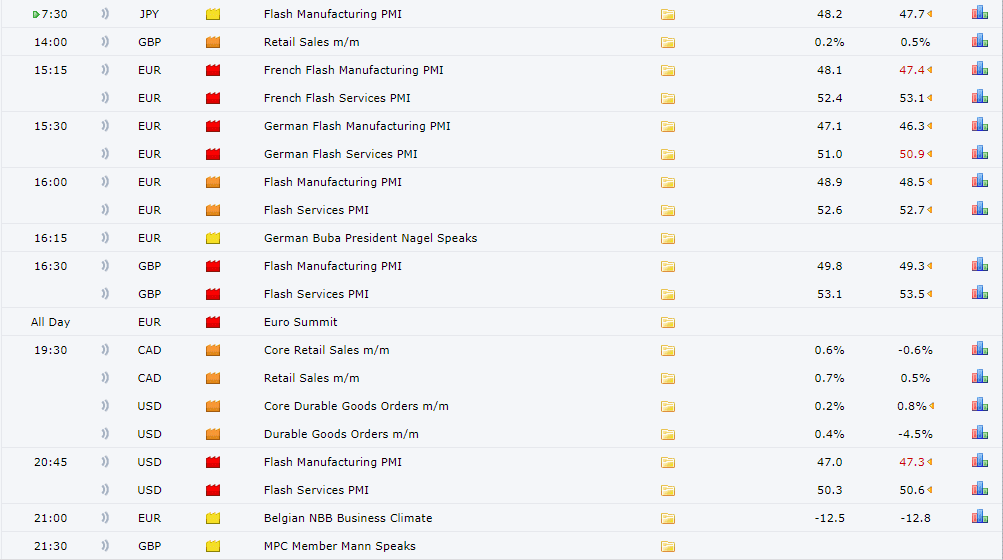

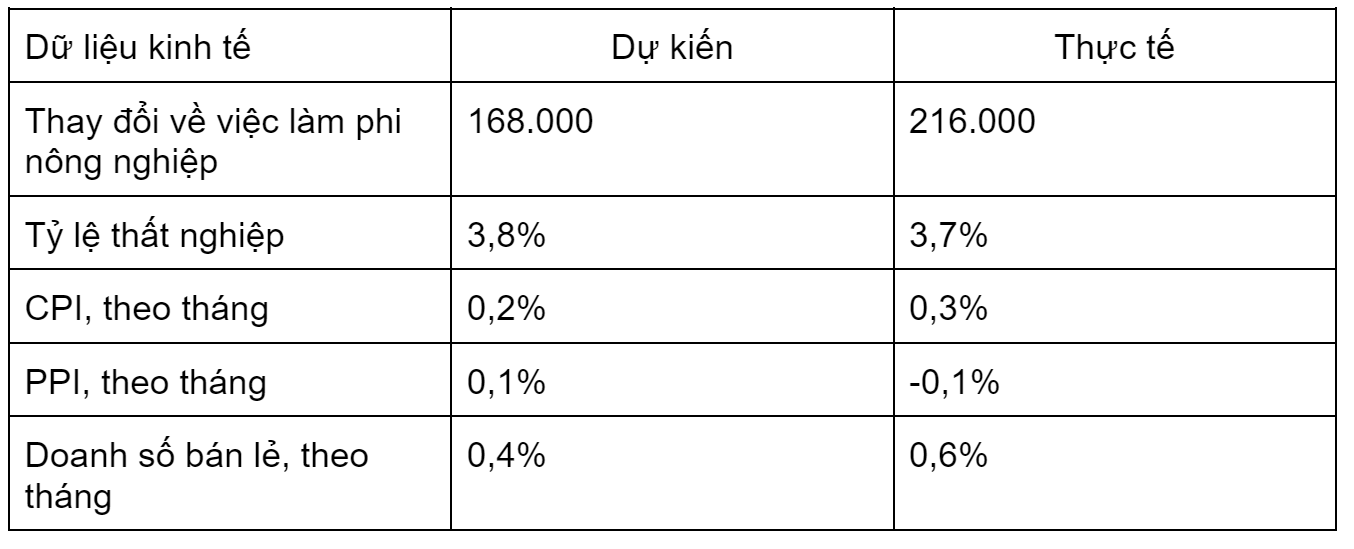

Vì chúng ta đã nói đến các báo cáo kinh tế nên chúng ta không thể bỏ qua tác động lớn của những báo cáo này lên sự biến động của đồng USD, và đây chính là một yếu tố khác trong hiệu suất hoạt động của đồng USD. Đầu tháng này là thời điểm có nhiều thông tin kinh tế cập nhật quan trọng giúp củng cố đồng đôla Mỹ: dữ liệu việc làm tốt hơn mong đợi trong tháng 12, với số lượng việc làm tăng thêm 216.000, cùng với mức lạm phát cao hơn (+0,3%) và doanh số bán lẻ (+0,6%).

Như chúng ta có thể thấy trong bảng ở trên, hầu hết các chỉ số đều tốt hơn kỳ vọng của các nhà phân tích. Một nguyên tắc chung phổ biến là đồng nội tệ sẽ mạnh lên nếu kết quả kinh tế tốt hơn con số dự báo.

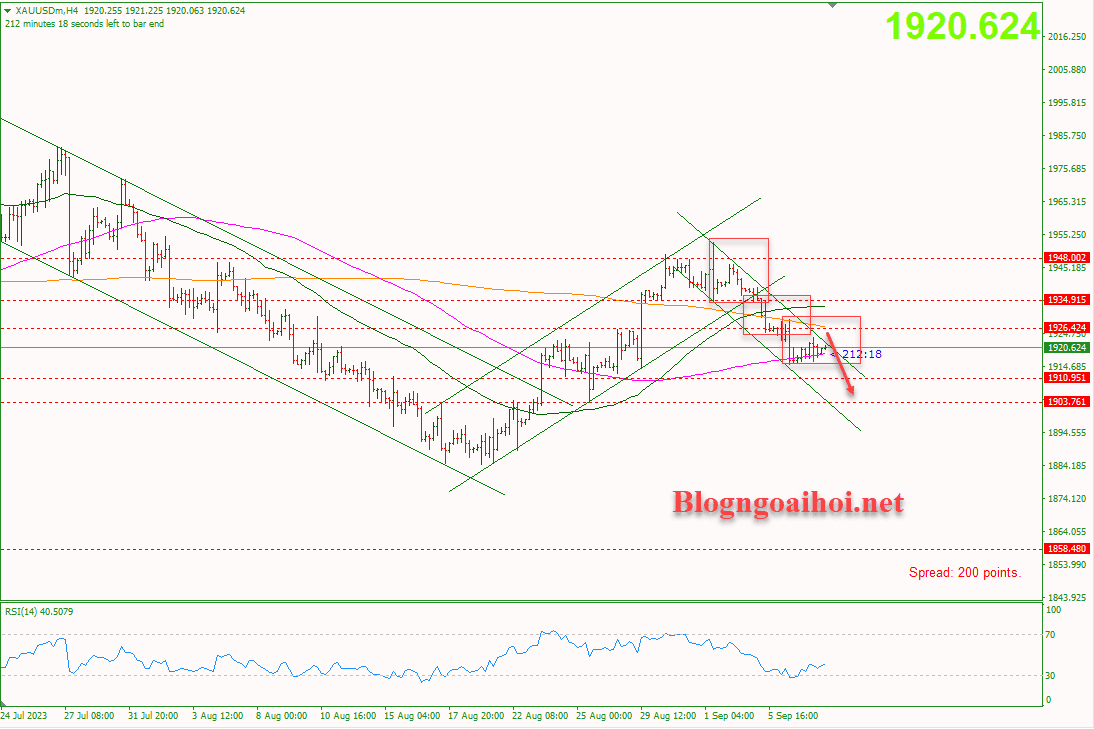

Về mặt kỹ thuật, cặp EURUSD đã rất khó khăn khi cố gắng vượt ngưỡng kháng cự 1,0900. Việc cặp tiền này tiếp tục giao dịch dưới ngưỡng này có nghĩa là bên bán vẫn đang nắm quyền kiểm soát.

Liệu đồng USD có mạnh lên không?

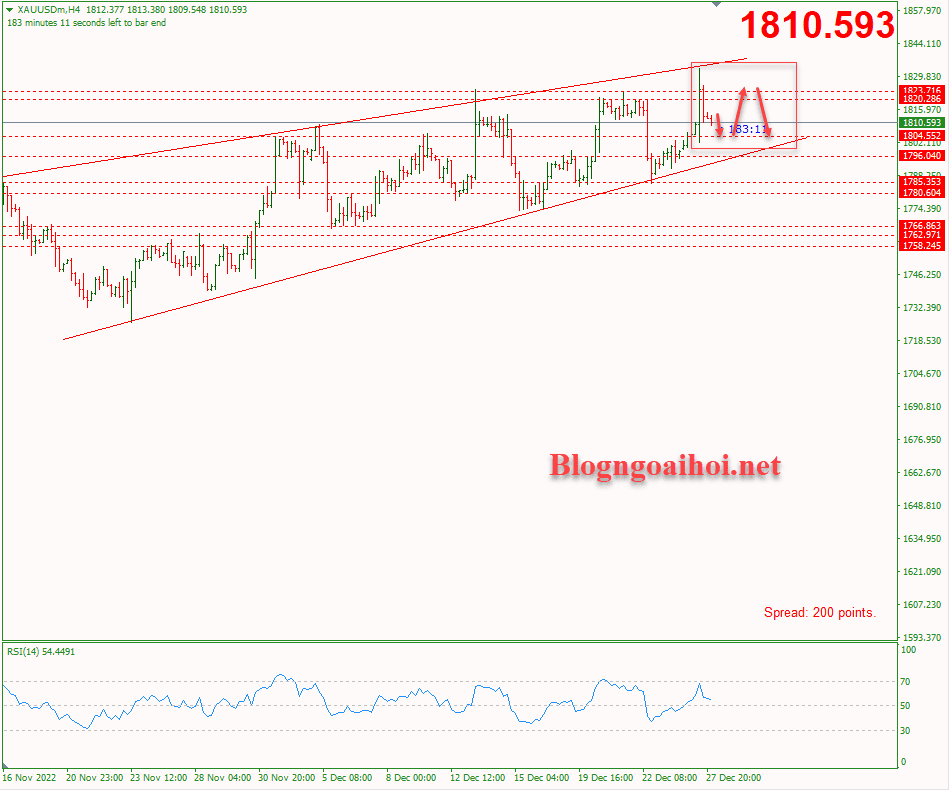

Mỗi năm, đồng đôla Mỹ thường giảm vào cuối năm và tăng vào đầu năm sau. Điều này xảy ra là do luật thuế của Mỹ vốn thúc đẩy một số công ty đặt tại Mỹ chuyển tiền ra nước ngoài. Khi kết hợp với hiện trạng chính sách tiền tệ của Mỹ, điều này cũng khiến đồng USD giảm giá trong năm 2023.

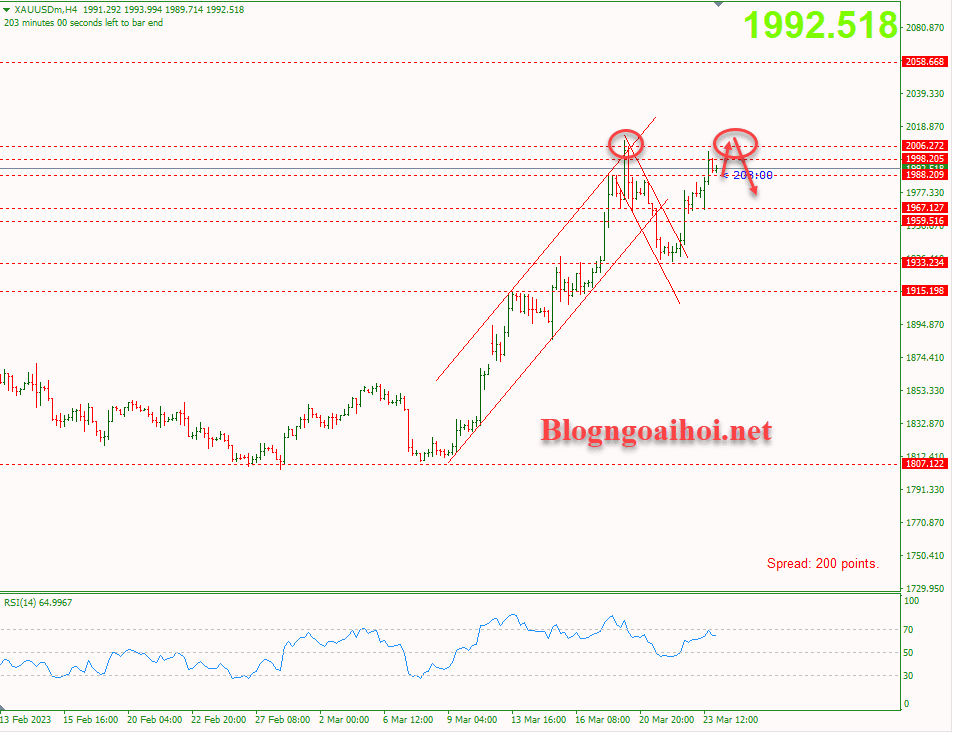

Trong những ngày đầu của năm 2024, đồng USD đã tăng giá. Trên khung thời gian ngày, chúng ta có thể thấy cặp EURUSD trượt xuống ngưỡng Fibonacci 0,382 ở mức giá 1,0870. Thiết lập kỹ thuật này cho chúng ta thấy rằng có khả năng cao là đồng USD sẽ còn mạnh hơn nữa. Nghĩa là mức giá 1,0720 (0,618 của Fibonacci) là mục tiêu tiềm năng tiếp theo dành cho bên bán cặp EURUSD. Sau khi đạt đến mức giá 1,0720, chúng ta có thể kỳ vọng giá sẽ phục hồi về mức 1,0950.

Các yếu tố cơ bản, chẳng hạn như sự thay đổi trong quyết định giữ nguyên lãi suất của Fed, có thể dẫn đến biến động đột ngột đối với cặp EURUSD. Tuy nhiên, hiện tại, bức tranh thị trường cho thấy các nhà giao dịch đánh giá cặp tiền này sẽ đi xuống. Nghĩa là đồng USD có thể còn mạnh hơn nữa cho đến cuối mùa đông này.

Kết luận

Các yếu tố mang tính theo mùa kết hợp với chính sách của Fed đã hỗ trợ cho sự tăng trưởng của đồng USD vào đầu năm nay. Nếu nhà giao dịch muốn nhìn nhận sự tăng giá của đồng USD, họ cần phải nhanh lên bởi vì ngay khi Fed thay đổi chính sách tiền tệ theo hướng nới lỏng hoặc thậm chí chỉ đưa ra gợi ý về điều này, chúng ta sẽ thấy xu hướng này sẽ đảo chiều.

Bạn đánh giá như thế nào về sức mạnh gần đây của đồng USD? Liệu xu hướng tăng giá này có kết thúc vào mùa xuân này không?

[ad_2]

Source link