[ad_1]

- USD trượt giá bất chấp gói kích thích bổ sung được thúc đẩy

- EURO không bị ảnh hưởng bởi dữ liệu yếu hơn từ Đức

- Mức cao mới trong cổ phiếu thúc đẩy AUD, NZD cao hơn

- GBP dao động gần mức mạnh nhất kể từ tháng 5 năm 2018

- CAD tích cực khi dầu đạt mức cao nhất trong 1 năm

Tết Nguyên Đán gần kề và đối với nhiều nhà đầu tư, đây là sự kiện thú vị nhất trong tuần này, đặc biệt là với lịch kinh tế không có quá nhiều sự kiện. Đây không phải là một ngày lễ lớn trên toàn thế giới như Giáng sinh hay Năm mới, nhưng với hơn 1,5 tỷ người tham gia, sẽ có ít sự giao dịch hơn. Hầu hết các đồng tiền chính đều giao dịch cao hơn vào thứ Hai khi cổ phiếu đạt mức cao kỷ lục mới. Sự cải thiện về khẩu vị rủi ro đã thúc đẩy về mức thấp hơn.

Ba điều sẽ thúc đẩy cho các chuyển động tiền tệ trong tuần này – hướng đi của thị trường chứng khoán (khẩu vị rủi ro), tiêu đề kích thích của Hoa Kỳ và các ngân hàng trung ương. Không có cuộc họp ngân hàng trung ương nào trên lịch kinh tế, nhưng chúng tôi sẽ nghe ý kiến từ những người đứng đầu của gần như tất cả các ngân hàng trung ương lớn. Bao gồm Chủ tịch FED Jerome Powell, Chủ tịch ECB Christine Lagarde, Thống đốc Ngân hàng Trung ương Canada Timothy Lane và Thống đốc Ngân hàng Trung ương Anh Andrew Bailey. Họ đều được lên lịch phát biểu vào thứ Tư. Xem xét rằng hầu hết các ngân hàng trung ương lạc quan về sự phục hồi và lo lắng về lạm phát, hầu hết các ý kiến của họ sẽ không gây ra mối đe dọa cho các các đợt tăng giá hiện tại. Khi các trường hợp vi-rút mới tiếp tục có tốc độ lây lan chậm lại, sự lạc quan sẽ tăng lên, khuyến khích tăng thêm đối với thị trường tiền tệ.

Tất cả những điều này đều phụ thuộc vào kích thích tài chính mới từ chính phủ Hoa Kỳ. Một triển vọng tích cực trở nên rõ ràng hơn vào thứ Sáu khi Thượng viện thông qua gói kích thích trị giá 1,9 tỷ nghìn tỷ đô la của Tổng thống Joe Biden sau khi Phó Tổng thống Kamala Harris bỏ phiếu không đồng thuận. Hạ viện sẽ thông qua gói cứu trợ này trong vòng hai tuần tới và Biden hy vọng sẽ được Thượng viện phê duyệt và gói kích thích cuối cùng sẽ được ký vào ngày 15 tháng 3. Mặc dù con số về giá trị tối thiểu sẽ có khả năng tăng cao hơn, nhưng việc kiểm tra lại mức kích thích 1.400 đô la dường như đã xong. Khi tin tức kích thích tích cực hơn xuất hiện, cổ phiếu sẽ kéo dài đà tăng. Mặt khác, đồng đô la Mỹ sẽ bị ảnh hưởng vì chi tiêu nhiều hơn dẫn đến thâm hụt lớn hơn. đã từ chối mức hỗ trợ tại đường SMA 200 ngày và có thể trượt xuống mức 104,50. Báo cáo giá tiêu dùng là phần dữ liệu quan trọng nhất trên lịch của Hoa Kỳ trong tuần này, nhưng lạm phát cao hơn sẽ không khiến FED có thêm bất kỳ động thái nào.

Trong khi đó, vượt lên khỏi đường SMA 100 ngày bất chấp sản xuất công nghiệp của Đức yếu hơn. Tình hình vi-rút đang được cải thiện trên toàn khu vực, bao gồm cả Đức, nhưng chính phủ Đức chưa sẵn sàng nới lỏng các hạn chế. Tỷ lệ tiêm chủng vẫn còn thấp và những lo lắng về các biến thể của Anh và Nam Phi có nghĩa là các quốc gia trong Khu vực đồng tiền chung châu Âu là một trong những quốc gia đầu tiên thắt chặt các hạn chế và cũng có thể là những quốc gia cuối cùng nới lỏng các hạn chế đó. EUR có thể kém hơn các đồng tiền chính khác, nhưng khẩu vị rủi ro của thị trường sẽ quyết định cách giao dịch của EUR / USD.

Mặc dù bắt đầu tuần yếu hơn so với các loại tiền tệ chính khác, nhưng nó vẫn giao dịch gần mức cao nhất trong 2,5 năm. Người ta đã nói rất nhiều về việc chính phủ Anh đang thúc đẩy tiến trình tiêm chủng cho người dân một cách nhanh chóng và hiệu quả như thế nào. Với tốc độ hiện tại, khả năng toàn dân sẽ được tiêm chủng vào đầu đến giữa mùa hè. Mặc dù mục tiêu này vẫn còn đầy tham vọng, nhưng triển vọng nới lỏng theo từng giai đoạn là không có khả năng xảy ra. Trong hai tuần nữa, Thủ tướng Boris Johnson sẽ đưa ra toàn bộ tiến trình của đất nước để nới lỏng lệnh cấm vận quốc gia và sự phấn khích đến từ việc này sẽ tiếp tục thúc đẩy đồng bảng Anh.

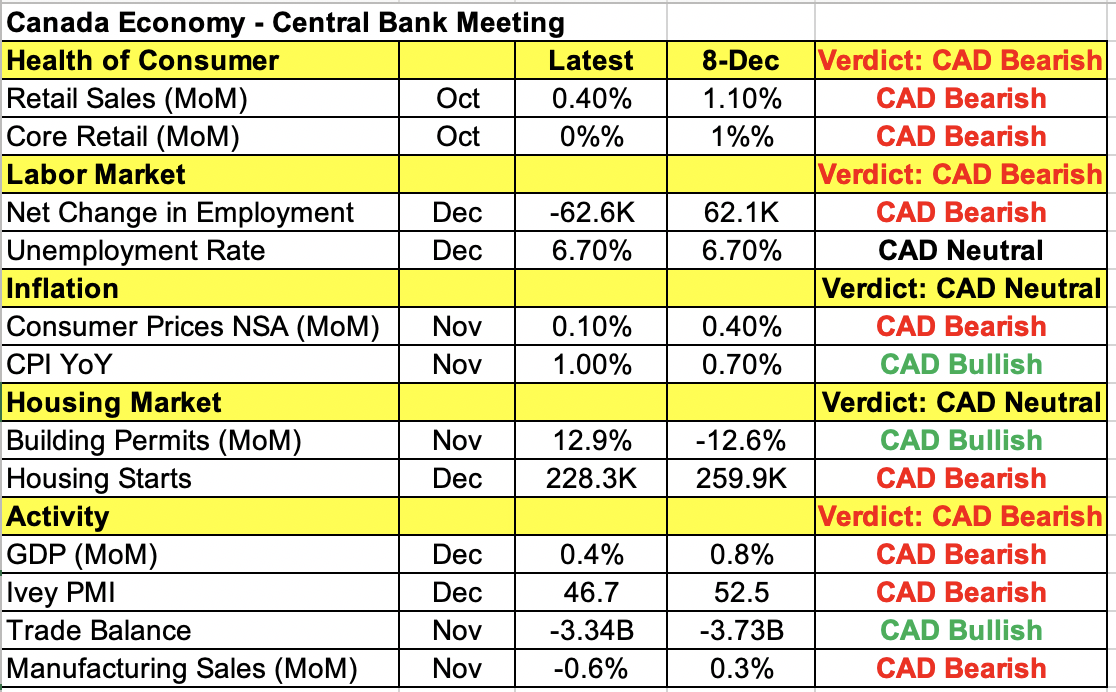

Các quốc gia có ít trường hợp vi-rút và triển vọng cơ bản mạnh mẽ đã tạo ra các loại tiền tệ hoạt động trong ngày. Không có báo cáo kinh tế nào được công bố từ Úc và New Zealand nhưng và đã dẫn đầu mức tăng. cũng có xu hướng cao hơn khi đạt mức cao nhất trong một năm. Nhưng mức tăng khiêm tốn hơn so với AUD và NZD.

[ad_2]

Source link