[ad_1]

[ad_2]

Source link

[ad_1]

[ad_2]

Source link

[ad_1]

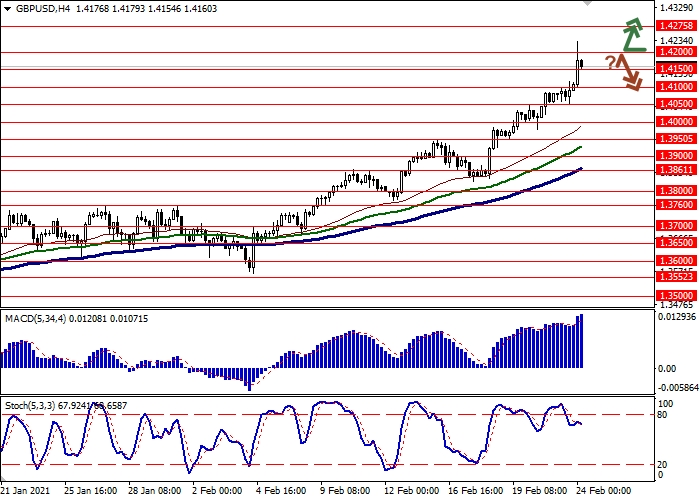

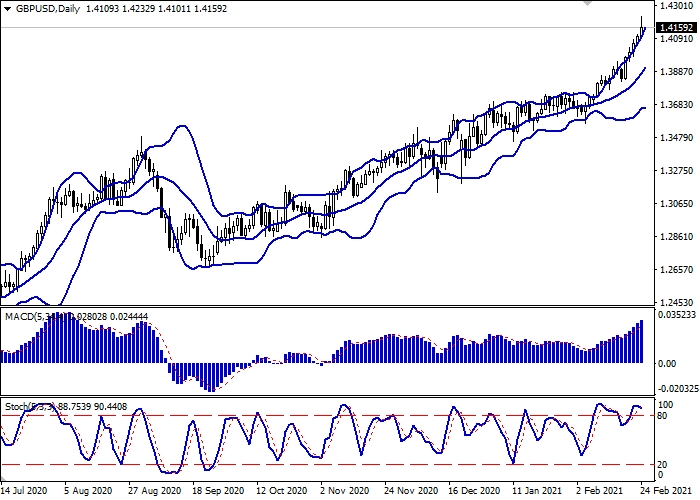

Xu hướng hiện tại của GBP/USD

GBP duy trì đà tăng mạnh so với USD trong ngắn hạn và chạm đỉnh kỷ lục kể từ tháng 4 năm 2018 trong phiên giao dịch châu Á hôm nay.

Các nhà đầu tư đã phản ứng rất lạc quan trước bài phát biểu trên truyền hình của Thủ tướng Anh Boris Johnson khi ông thông báo dỡ bỏ các hạn chế kiểm dịch ở nước này vào gần tháng 7. Trong khi đó, Vương quốc Anh đang tăng dần tốc độ tiêm chủng, hiện chiếm vị trí thứ ba trên thế giới. Đến nay, hơn 1/4 tổng dân số nước này đã được tiêm chủng và trong thời gian tới, tỷ lệ tiêm chủng rất có thể sẽ chỉ tăng lên.

Hôm nay, các nhà đầu tư tập trung chú ý vào Phiên điều trần Báo cáo Chính sách Tiền tệ, đây là một yếu tố quan trọng để Ngân hàng Anh đưa ra quyết định kích thích thêm cho nền kinh tế nước này.

Hỗ trợ và kháng cự

Bollinger Bands trong biểu đồ D1 cho thấy sự tăng trưởng ổn định. Phạm vi giá đang mở rộng từ phía trên, nhưng không bắt kịp tốc độ gia tăng của tâm lý “tăng giá” hiện tại. Chỉ báo MACD đang tăng, bảo toàn tín hiệu mua ổn định (nằm trên đường tín hiệu). Stochastic, sau khi đạt đến đỉnh đã đảo ngược vào mặt phẳng nằm ngang, cho thấy GBP bị quá mua trong thời gian cực ngắn.

Công cụ có thể điều chỉnh giảm hoàn toàn vào cuối tuần giao dịch hiện tại.

Miễn trừ Trách nhiệm: Công ty TNHH Fusion Media lưu ý người sử dụng rằng các dữ liệu trên trang web này không nhất thiết là theo thời gian thực hoặc chính xác. Tất cả các Hợp Đồng CFDs (cổ phiếu, chỉ số, hợp đồng tương lai) và giá cả Forex không được cung cấp bởi các sở giao dịch mà bởi các nhà tạo lập thị trường, và như vậy giá có thể không chính xác và khác với giá thực tế trên thị trường, nghĩa là giá cả chỉ mang tính biểu thị và không thích hợp cho các mục đích giao dịch. Vì vậy Công ty TNHH Fusion Media hoàn toàn không chịu trách nhiệm cho bất kỳ sự thua lỗ kinh doanh nào có thể xảy ra khi bạn sử dụng dữ liệu này.

Công ty TNHH Fusion Media hoặc bất kỳ ai luên quan đến công ty TNHH Truyền thông Fusion sẽ không chịu trách nhiệm cho bất kỳ thất thoát hoặc tổn thất nào do việc tin cậy vào thông tin bao gồm dữ liệu, báo giá, biểu đồ và các tính hiệu mua/bán trên trang web này. Vui lòng lưu ý đến rủi ro và chi phí đi cùng với việc giao dịch các thị trường tài chính, là một trong những hình thức đầu tư rủi ro cao nhất có thể có.

[ad_2]

Source link

[ad_1]

Có một số động thái lớn đối với tiền tệ vào thứ Sáu tuần trước, không có gì ngạc nhiên bởi vì các dữ liệu được công bố rất nhiều trên lịch kinh tế. lần đầu tiên tăng trên 1,40 kể từ tháng 4 năm 2018, trong khi và đều tăng lên mức mạnh nhất kể từ tháng 3 năm 2018. Các nhà đầu tư xem xét các báo cáo kinh tế nhẹ nhàng hơn trước đây để ủng hộ các báo cáo về dữ liệu mạnh mẽ hơn. đã bị bán tháo trên diện rộng khi cổ phiếu phục hồi từ mức giảm hôm trước đó. và PMI đã mạnh hơn.

Bất chấp các trường hợp vi-rút vẫn đang gia tăng và các hạn chế chặt chẽ trên khắp Hoa Kỳ và Châu Âu, hoạt động sản xuất vẫn tiếp tục diễn ra. Hy vọng rằng điều tích cực này sẽ tiếp tục khi nhiều người được tiêm chủng ngừa hơn và các hạn chế được nới lỏng. Tuần này, Chủ tịch Cục Dự trữ Liên bang Jay Powell sẽ đưa ra các quan điểm dự kiến nửa năm một lần của mình về nền kinh tế và chính sách tiền tệ. Ông ấy nói rõ rằng không có đợt tăng lãi suất nào trong thời gian sắp tới và còn quá sớm để xem xét giảm bớt việc mua tài sản. Đồng thời, ông lạc quan về sự phục hồi và kỳ vọng tăng trưởng mạnh hơn trong nửa cuối năm. Sự kết hợp giữa triển vọng tích cực và chính sách phù hợp sẽ tốt cho cổ phiếu, tiền tệ có hệ số beta cao nhưng lại không có lợi cho đô la Mỹ. Các động thái trong tuần này có thể phản ánh việc các nhà đầu tư định vị như thế nào cho sự lạc quan của FED.

Đồng Sterling không phải là đồng tiền mạnh nhất trong ngày (danh hiệu đó thuộc về đô la Úc và New Zealand) nhưng mức tăng trên 1,40 cũng là rất đáng kể. thật khủng khiếp. Chi tiêu của người tiêu dùng đã giảm 8,2% trong tháng 1, giảm gấp ba lần so với mức dự kiến. Tuy nhiên, những nhà đầu cơ giá lên không bị bối rối bởi bản phát hành này, thay vào đó họ chọn tập trung vào các dữ liệu PMI mạnh hơn. Hoạt động của khu vực sản xuất và dịch vụ được cải thiện trong tháng Hai, khiến tỷ lệ cả hai lĩnh vực này tăng từ 41,2 lên 49,8. Mức tăng này mạnh hơn đáng kể so với dự báo 42,2 trước đó. Chỉ số PMI trong tương lai có khả năng tích cực hơn là doanh số bán lẻ, nhưng chi tiêu của người tiêu dùng cần phục hồi để bắt kịp với hoạt động sản xuất, nếu không, sản xuất cũng sẽ phải chậm lại.

Sự trở lại của các nhà đầu tư Trung Quốc đã đẩy đô la Úc và New Zealand lên mức cao nhất trong nhiều năm. Cả hai đồng tiền đều tăng hơn 1% so với đồng bạc xanh trong ngày và sự bứt phá sau một thời gian đã được hợp nhất bằng việc cả hai cặp tiền tệ AUD / USD và NZD / USD đều có thể dẫn đến mức tăng tiếp theo trong tuần này. Dữ liệu của Úc và New Zealand thực sự đáng thất vọng, với mức tăng giá sản xuất rất ít ở New Zealand trong quý IV. Tại Úc, hoạt động sản xuất chậm lại, trong khi tăng trưởng doanh số bán lẻ không đạt được kỳ vọng. Các báo cáo này thường khiến cặp tiền tệ AUD / USD thấp hơn, nhưng các nhà đầu tư lại không quá chú ý đến điều này mà lại đang tập trung vào sự phục hồi. Các trường hợp nhiễm vi-rút hiện đang rất thấp ở cả hai quốc gia và New Zealand vừa dỡ bỏ lệnh cách ly ba ngày. cũng giảm do doanh số bán lẻ yếu hơn. Chi tiêu tiêu dùng giảm 3,4% vào cuối năm ngoái, thấp hơn mức dự báo -2,5%.

Đồng Euro xếp sau GBP, AUD và NZD nhưng các báo cáo kinh tế của Khu vực đồng tiền chung Châu Âu lại đáng khích lệ nhất. Chỉ số PMI trong cả hai lĩnh vực sản xuất và dịch vụ đều tăng trong tháng 2 nhờ hoạt động sản xuất mạnh mẽ hơn ở Đức và tại Khu vực đồng tiền chung châu Âu. Tuy nhiên, lĩnh vực dịch vụ có phần yếu kém hơn khi tiếp tục giảm, nhưng sự mở rộng mạnh mẽ trong lĩnh vực sản xuất đã tạo nên sự khác biệt. Theo báo cáo giá sản xuất, áp lực lạm phát ở Đức đã gia tăng vào đầu năm. Như đã nói, mức tăng của không đáng kể khi cặp tiền này dao động bên dưới đường SMA 50 ngày.

[ad_2]

Source link

[ad_1]

đã giao dịch cao hơn so với hầu hết các loại tiền tệ chính vào thứ Tư sau khi doanh số bán lẻ tăng mạnh. Người tiêu dùng đã tăng lên trong tháng Giêng, khiến doanh số bán lẻ lần đầu tiên tăng cao hơn sau bốn tháng sụt giảm. tăng 5,3%, gấp hơn bốn lần so với dự báo 1,2%. Mọi danh mục bán lẻ đều tăng khi người Mỹ nhận được sự hỗ trợ từ gói kích thích bổ sung của chính phủ và nhanh chóng sử dụng số tiền 600 đô la để chi tiêu tại các cửa hàng. Nhu cầu về đồ điện tử, đồ nội thất và đồ đạc trong nhà đặc biệt mạnh, kể cả chi tiêu trực tuyến cũng tăng lên. Đồng đô la Mỹ tăng giá cho thấy các nhà đầu tư hài lòng trước nhu cầu tiêu dùng phục hồi và điều này là rất cần thiết, giảm giá cùng với sự biến động trong ngày của chứng khoán cho thấy ít sự nhiệt tình hơn đối với cặp tiền tệ này. Cổ phiếu suy giảm trong hầu như cả ngày cho đến khi được công bố. Các nhà đầu tư chỉ bắt đầu thúc đẩy các giao dịch tăng cao hơn sau khi có biên bản tiết lộ rằng các quan chức FED đã nhìn thấy triển vọng năm 2021 tốt hơn đáng kể so với dự báo tháng 12 của họ.

Không có sự đồng nhất đối với doanh số bán lẻ bởi vì các nhà đầu tư lo lắng về độ bền của sự phục hồi. Chỉ với mức tăng danh nghĩa trong bảng lương phi nông nghiệp vào tháng trước và tăng trưởng tiền lương vẫn yếu hơn, hầu hết mọi người lo ngại rằng chi tiêu có thể giảm vào tháng Hai sau khi tăng cường các đợt kiểm tra kích thích vào tháng Giêng. Mặc dù vậy, trong những tháng tới, chi tiêu sẽ phục hồi, đặc biệt là khi thời tiết cải thiện và nhiều người Mỹ được tiêm chủng hơn. Hạ viện có thể thông qua dự luật kích thích kinh tế của Tổng thống Joe Biden nhanh nhất là vào tuần tới, sau đó dự luật sẽ được chuyển đến Thượng viện. Với ước tính khoảng 11,4 triệu người lao động sẽ mất trợ cấp thất nghiệp từ giữa tháng 3 đến tháng 4, ý chí sẽ đạt được một thỏa thuận vào giữa tháng 3 là rất mạnh mẽ. Vì vậy, sau tất cả thì những lo ngại về sự phục hồi doanh số bán lẻ bền vững vẫn không phải là mối lo ngại lớn nhất khi chúng tôi và FED nhận thấy nhu cầu mạnh mẽ trong quý 2, 3 và 4.

Đồng tiền yếu nhất hôm qua là . Mặc dù kết quả của cuộc khảo sát ZEW mạnh mẽ hơn, các nhà đầu tư vẫn lo lắng về báo cáo PMI của ngày thứ Sáu. Nhiều quốc gia trong Khu vực đồng tiền chung Châu Âu, bao gồm cả Đức, vẫn ở trong trạng thái khóa chặt chẽ. Tuần trước, Thủ tướng Angela Merkel cho biết các hạn chế sẽ được áp dụng cho đến ít nhất là ngày 7 tháng 3. Với các biến thể vi-rút lây lan nhanh chóng ở Đức và việc triển khai vắc-xin đang diễn ra với tốc độ rất chậm, tình hình cải thiện dịch bệnh tại quốc gia này vẫn rất yếu. Nếu tình trạng này tiếp tục duy trì, thì hoạt động kém hiệu quả của Euro cũng sẽ tương tự.

Đồng cũng trong các giao dịch thấp hơn sau khi giá tiêu dùng được cải thiện nhẹ và cuộc thảo luận mới về lãi suất âm. CPI giảm 0,2% trong tháng 1, thấp hơn kỳ vọng. Ở mức lãi suất hàng năm là 0,7%, lạm phát vẫn còn cách xa mục tiêu 2% của Ngân hàng trung ương, đó là một phần lý do tại sao biện pháp lãi suất âm vẫn còn đang nằm trong các thỏa thuận. Tuy nhiên, theo Phó Thống đốc Ngân hàng Trung ương Anh Dave Ramsden, kế hoạch tiếp tục mua trái phiếu hoặc nới lỏng định lượng là cách tiếp cận ưu tiên của ngân hàng trung ương. Lãi suất âm là một kế hoạch dự phòng mà họ thấy không thấy cần thiết phải đưa ra quá sớm. Vẫn nên thận trọng chú ý trước các động thái tiếp theo của đồng bảng Anh với khả năng sẽ phải chứng kiến thêm một số khoản lỗ vì doanh số bán lẻ dự kiến sẽ giảm mạnh vào thứ Sáu.

Đô la Úc và Đô la Canada không đổi, trong khi giảm trong ngày với tư cách là đồng tiền có hoạt động kém thứ hai. đang dẫn đầu trong báo cáo thị trường lao động tối nay. Theo PMI khu vực sản xuất và dịch vụ, dữ liệu thị trường việc làm tháng trước rất mạnh. được hỗ trợ bởi giá tiêu dùng cao hơn và các mức cao mới của .

[ad_2]

Source link

[ad_1]

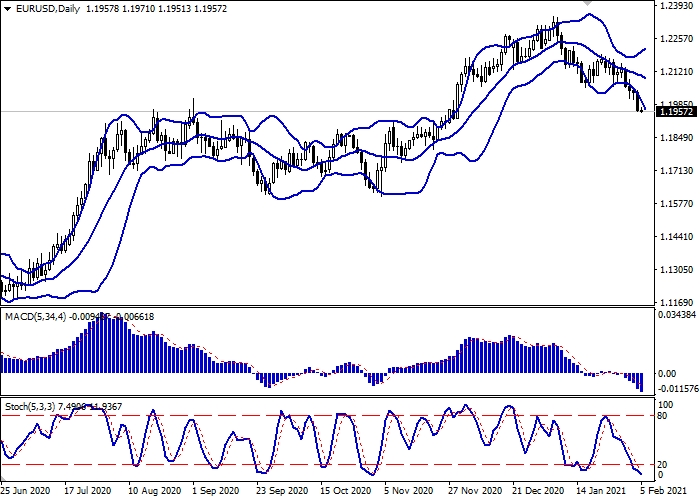

Xu hướng hiện tại của EUR/USD

EUR cho thấy một xu hướng không rõ ràng trong phiên giao dịch châu Á hôm nay, tích lũy gần mức 1.1950 và đáy cục bộ mới kể từ ngày 1 tháng 12. EUR đã giảm đáng kể so với USD vào cuối phiên giao dịch ngày thứ Năm do phản ứng với sự mạnh lên của USD trên hầu như toàn bộ phạm vi thị trường. Trong khi đó, USD được hỗ trợ bởi số liệu thống kê kinh tế vĩ mô mạnh mẽ, cũng như sự gia tăng triển vọng phục hồi nhanh hơn của nền kinh tế Mỹ sau cuộc khủng hoảng.

Chỉ có dữ liệu về động thái của doanh số bán lẻ ở khu vực đồng euro là hỗ trợ không đáng kể cho EUR vào ngày hôm qua. Trong tháng 12, doanh số tăng 2% theo tháng sau khi giảm mạnh 5,7% trong tháng trước đó. Giới phân tích đã dự kiến chỉ số này sẽ chỉ tăng 1,6% theo tháng. Theo năm, doanh số tăng 0,6%, tăng sau khi giảm 2,2% trong tháng trước đó. Thị trường từng dự báo chỉ số này sẽ tăng gấp rưỡi.

Hỗ trợ và kháng cự

Bollinger Bands trong biểu đồ D1 cho thấy giá giảm vừa phải. Phạm vi giá đang mở rộng; tuy nhiên không thể bắt kịp tốc độ gia tăng của tâm lý “giảm giá” hiện tại. MACD đang đi xuống, bảo toàn tín hiệu bán ổn định (nằm bên dưới đường tín hiệu). Stochastic giữ xu hướng giảm tự tin nhưng nằm gần đáy, cho thấy rủi ro EUR bị quá bán trong siêu ngắn hạn.

Nên giữ các vị thế bán hiện tại trong ngắn hạn và/hoặc siêu ngắn hạn cho đến khi tín hiệu từ các chỉ báo kỹ thuật trở nên rõ ràng.

Các mức kháng cự: 1.2000, 1.2052, 1.2087, 1.2120.

Các mức hỗ trợ: 1.1930, 1.1892, 1.1850, 1.1800.

Miễn trừ Trách nhiệm: Công ty TNHH Fusion Media lưu ý người sử dụng rằng các dữ liệu trên trang web này không nhất thiết là theo thời gian thực hoặc chính xác. Tất cả các Hợp Đồng CFDs (cổ phiếu, chỉ số, hợp đồng tương lai) và giá cả Forex không được cung cấp bởi các sở giao dịch mà bởi các nhà tạo lập thị trường, và như vậy giá có thể không chính xác và khác với giá thực tế trên thị trường, nghĩa là giá cả chỉ mang tính biểu thị và không thích hợp cho các mục đích giao dịch. Vì vậy Công ty TNHH Fusion Media hoàn toàn không chịu trách nhiệm cho bất kỳ sự thua lỗ kinh doanh nào có thể xảy ra khi bạn sử dụng dữ liệu này.

Công ty TNHH Fusion Media hoặc bất kỳ ai luên quan đến công ty TNHH Truyền thông Fusion sẽ không chịu trách nhiệm cho bất kỳ thất thoát hoặc tổn thất nào do việc tin cậy vào thông tin bao gồm dữ liệu, báo giá, biểu đồ và các tính hiệu mua/bán trên trang web này. Vui lòng lưu ý đến rủi ro và chi phí đi cùng với việc giao dịch các thị trường tài chính, là một trong những hình thức đầu tư rủi ro cao nhất có thể có.

[ad_2]

Source link

[ad_1]

Tỷ giá đã tăng lên mức cao nhất trong ngày là 104.57, đồng thời đạt mức cao nhất trong 7 tuần qua. Điều này đến từ tâm lý thị trường ủng hộ lên đồng bạc xanh.

Chỉ số U.S. Dollar Index DXY so với giỏ các loại tiền tệ khác tăng 0,12% đạt 90,632 vào lúc 02:15 AM GMT khi Lãi suất kho bạc 10 năm của Mỹ tăng qua đêm.

Quyết định lãi suất của Fed

Cục Dự trữ Liên bang kết thúc cuộc họp ngày hôm qua với cảnh báo từ Jerome Powell. Trong một cuộc họp báo sau đó, ông nói rằng ngân hàng cam kết tiếp tục hỗ trợ nền kinh tế vượt qua đại dịch. Tuy nhiên, ông nói rằng nền kinh tế rất không chắc chắn khi số ca nhiễm coronavirus tiếp tục tăng.

Ngân hàng để lãi suất trong khoảng 0% đến 0,25% và cho biết sẽ duy trì ở mức hiện tại cho đến khi lạm phát tăng lên 2% trở lên. Các nhà kinh tế tại ING tin rằng giá tiêu dùng sẽ đạt 2% vào đầu năm 2022. Ngoài ra, ngân hàng sẽ tiếp tục mua tài sản với tốc độ 120 tỷ USD mỗi tháng.

Chỉ số đô la cũng đang phản ứng với những ước tính đầu tiên về dữ liệu GDP quý 4 của Hoa Kỳ . Theo Cục Thống kê, nền kinh tế tăng trưởng 4% trong quý IV. Con số này thấp hơn mức tăng 33,3% trong quý III.

Hiệu suất này là do chi tiêu của người tiêu dùng tăng vọt, tăng 20% trong quý. Ngoài ra, các công ty đã tăng đầu tư tài sản cố định trong khi chi tiêu của chính phủ đã giúp đỡ.

Dữ liệu khác cho thấy hơn 847.000 người Mỹ đã nộp đơn xin bảo hiểm thất nghiệp vào tuần trước. Con số này thấp hơn mức tăng của tuần trước là 914.000. Tổng cộng, số đơn xin thất nghiệp tiếp tục giảm từ 4,9 triệu xuống 4,7 triệu.

Mặc dù vậy, các nhà phân tích vẫn cho rằng đồng USD sẽ giảm. Michael McCarthy, chiến lược gia trưởng tại CMC Markets ở Sydney, nói với Reuters: “Kỳ vọng rộng rãi về đợt phát hành khổng lồ sắp tới và sự hỗ trợ của Fed khiến chúng tôi cho rằng đồng USD sẽ tiếp tục giảm trong trung hạn”.

Trong thương mại gần đây, Nhật Bản đã công bố một loạt dữ liệu bao gồm Sản xuất Công nghiệp, Tỷ lệ Thất nghiệp và Chỉ số Giá Tiêu dùng Tokyo, tất cả đều đánh bại kỳ vọng nhưng không hỗ trợ đồng yên.

”Ngân hàng Trung ương Nhật Bản cũng cung cấp Bản tóm tắt các ý kiến trong các dự báo về lạm phát và tăng trưởng kinh tế: Nền kinh tế Nhật Bản đã bắt đầu như một xu hướng, mặc dù nó vẫn ở trong tình trạng nghiêm trọng do tác động của loại coronavirus mới (COVID-19) trong và ngoài nước ”

Triển vọng kỹ thuật

Như trên biểu đồ H4 có thể thấy rằng, sau khi giá breakout lên khỏi mô hình lá cờ tăng giá đã tăng liên tục trong 2 ngày qua và chưa có dấu hiệu dừng lại, mục tiêu mà giá đang hướng tới tiếp theo sẽ là vùng 104.73 trong thời gian tới. Đây là vùng kháng cự mạnh mà tháng 11/2020 giá đã test 3 lần nhưng không thể vượt qua. Điều cần bây giờ là chờ đợi giá tiến tới vùng này trong tuần tới và thực hiện vào lệnh. Nếu vượt qua kháng cự này, mục tiêu tiếp theo sẽ là vùng 105. 45, bằng chiều cao mô hình lá cờ. Tuy nhiên, giá có thể điều chỉnh giảm khi tới vùng kháng cự 1.04.73, tạo đà tăng tiếp tục.

[ad_2]

Source link

[ad_1]

“Đồng Yen đã tăng giá mạnh kể từ đầu phiên giao dịch khi thị trường chứng khoán chịu áp lực do kỳ vọng rằng chính phủ sẽ ban bố tình trạng khẩn cấp, Masahiro Ichikawa, trưởng bộ phận chiến lược thị trường của công ty quản lý tài sản này cho biết.

Sự suy yếu rộng rãi của đồng USD cũng đang làm suy yếu USD/JPY.

Thị trường có thể không phản ứng thái quá với các biện pháp của chính phủ trong bối cảnh kỳ vọng rằng biện phát hạn chế của họ sẽ không mạnh mẽ như quy định từng được áp dụng vào mùa xuân năm ngoái.

USD/JPY được hỗ trợ bởi lực mua từ các nhà đầu tư Nhật Bản, bao gồm cả các cá nhân, khi cặp này giảm xuống dưới 103. Tuy nhiên, USD/JPY có thể kiểm tra mốc 102 trong dài hạn tùy thuộc vào mức độ suy yếu của đồng Bạc Xanh.

Thị trường có thể sẽ cần phải đề phòng rủi ro về sự phục hồi của đồng Dollar nếu các chỉ số kinh tế của Hoa Kỳ được lên lịch trong tuần này làm xấu đi tâm lý rủi ro và kích hoạt “short-covering” ở các vị thế Short USD.

[ad_2]

Source link

[ad_1]

Theo Independent, các cuộc thăm dò ý kiến ở Georgia cho thấy tỷ lệ cử tri đi bầu ở mức kỷ lục cho hai cuộc bầu cử quan trọng có thể thay đổi cán cân quyền lực trong Thượng viện Hoa Kỳ từ phe Cộng hòa sang phe Dân chủ.

Các nhà phân tích của Citi kỳ vọng đảng Cộng hòa sẽ giành được cả hai ghế (hoặc ít nhất một ghế) và giữ được đa số tại Thượng viện cũng như nguyên trạng của một Quốc hội bị chia rẽ, theo Reuters. Mặc dù kết quả như vậy sẽ làm giảm khả năng Quốc hội Mỹ đưa ra một biện pháp kích thích tài khóa lớn hơn, nhưng sự phục hồi của đồng USD có thể sẽ không đáng kể, theo các nhà phân tích của Citi.

Ngoài ra, đồng USD có thể bị “đánh đập” nặng nề nếu đảng Dân chủ giành được quyền kiểm soát Thượng viện. Theo Goldman Sachs, một Thượng viện do đảng Dân chủ kiểm soát sẽ mở đường cho một khoản kích thích tài khóa bổ sung trị giá 600 tỷ USD so với mức 900 tỷ USD được ban hành gần đây.

Theo các báo cáo mới nhất, đảng Dân chủ đã sớm dẫn trước và Georgia đang kéo dài thời gian bỏ phiếu ở các khu vực của đảng Dân chủ. Điều đó giải thích sự suy giảm của đồng Dollar xuống mức thấp nhất trong nhiều năm.

[ad_2]

Source link

[ad_1]

Các chiến lược gia này đã chuyển về “trung lập một cách chiến thuật” đối với USD, và chuyển sang vị thế Short Yen trong năm nay.

Đồng USD đang ở gần mức đáy của những gì đã thấy ở giai đoạn này của các đợt phục hồi trước đó và chiến thắng của đảng Dân chủ ở Georgia là một “yếu tố thay đổi cuộc chơi cho triển vọng kích thích tài khóa ở Mỹ, mở ra cơ hội hỗ trợ đồng USD.”

Deutsche cũng chuyển sang vị thế trung lập đối với EUR/USD. Các chiến lược gia kỳ vọng cặp tiền này sẽ tích lũy trong phạm vi 1.20-1.25 và sẽ tìm kiếm cơ hội “buy on dip”.

“Làn sóng xanh sẽ củng cố đà tăng của lợi suất TPCP Hoa Kỳ, giúp giới hạn sự suy yếu của USD trong ngắn hạn.”

Các chiến lược gia vẫn kỳ vọng đồng Bạc Xanh yếu hơn trong năm nay, với bối cảnh chuyển sang tiêu cực cho USD vào quý II khi thị trường phản ánh quá trình tiến hành các chiến dịch tiêm chủng sẽ góp phần vào sự phục hồi kinh tế toàn cầu.

Họ vẫn khuyến nghị Short EUR/USD ở mức 1.2175, với mục tiêu là 1.1800.

Các chiến lược gia đã loại bỏ kỳ vọng về sự suy yếu của đồng USD trong ngắn hạn.

“Chúng tôi chuyển sang trung lập với USD trong bối cảnh triển vọng tích cực về gói thích tài khóa của Mỹ và USD đang ở vùng quá bán,” Hornbach và các đồng nghiệp viết. Trong khi đó, họ đang tìm kiếm “tín hiệu về thời điểm để chuyển sang bullish.”

Triển vọng về nhiều kích thích tài khóa hơn và chính sách bình thường hóa của Cục Dự trữ Liên bang “có khả năng xua tan triển vọng tiêu cực về USD,” ngân hàng này cho biết. “Với việc chuyển trọng tâm sang các chính sách tài khóa mới ở Hoa Kỳ, chúng tôi cho rằng cả lợi suất thực của Hoa Kỳ và đồng Dollar đều đang trong quá trình tạo đáy.”

Sự phục hồi của đồng Dollar “có thể kéo dài thêm một chút trong thời gian tới, do lợi suất tăng, vị thế thị trường nghiêng về Short USD, tính thời vụ” và các yếu tố khác.

Lợi suất cao hơn của Hoa Kỳ dường như không tương thích với quan điểm USD tiêu cực.

HSBC hoài nghi về tác động của nhịp tăng lợi suất mới đấy nhất đối với biến động trên thị trường FX. Bất chấp mức tăng đột biến gần đây của lợi suất TPCP kỳ hạn 10 năm của Mỹ lên trên 1%, các đồng tiền trong G-10 vẫn di chuyển theo tâm lý rủi ro hơn là chênh lệch lợi suất tương đối, các chiến lược gia cho biết.

Đối với mọi cặp tiền liên quan đén USD mà nhóm theo dõi, ngoại trừ USD/JPY, “mối quan hệ gần đây nhất giữa các đồng tiền và khẩu vị rủi ro được đo lường bởi S&P 500, vẫn mạnh hơn mối quan hệ giữa chênh lệch lợi suất kỳ hạn 2 năm.”

“Để lợi suất có ý nghĩa hơn đối với FX, đà tăng cần phải mạnh hơn nữa hoặc các lợi suất TPCP kỳ hạn ngắn cần bắt đầu biến động nhiều hơn.”

Một trong những mô hình định lượng của ngân hang này đã chuyển sang “bearish” nhiều hơn đối với đồng USD, ở mức 40% Short USD so với 25% vào cuối tháng 11.

Trọng tâm vẫn là tăng trưởng kinh tế, vốn phải đối mặt với những căng thẳng cạnh tranh. Nhưng “đà phục hồi toàn cầu rất mạnh mẽ”.

“Các tín hiệu tăng trưởng của chúng tôi dựa trên dự báo của các nhà kinh tế cũng vẫn cho thấy cơ hội Short USD.”

[ad_2]

Source link