[ad_1]

Vàng 22/11- thế giới suy giảm và phá vỡ 1850 vào thứ 6 tuần trước khi quan chức FED mong muốn tăng tốc độ giảm QE tại cuộc họp tháng 12. Vàng có thể tiếp tục chịu áp lực giảm trước khi biên bản họp của FED được công bố trong tuần này.

Vàng chịu áp lực giảm khi thị trường tiếp tục kỳ vọng rằng lãi suất sẽ tăng nhanh hơn ở Hoa Kỳ. Thống đốc Cục Dự trữ Liên bang Christopher Waller cho biết Cục Dự trữ Liên bang nên đẩy nhanh tốc độ giảm mua trái phiếu để mở đường cho một động thái tăng lãi suất từ mức gần bằng 0 sớm hơn dự kiến trong hiện tại nếu tỷ lệ lạm phát ở mức cao và thị trường việc làm tiếp tục mạnh mẽ. Ngoài ra, Phó Chủ tịch Fed Richard Clarida cho biết việc thảo luận về đẩy nhanh tiến độ mua tài sản của Fed “rất có thể là thích hợp” trong cuộc họp tiếp theo diễn ra vào ngày 14-15/12.

Biên bản họp FED được công bố vào 2:00 thứ 5 ngày 25/11 tới đây. Biên bản của Cục Dự trữ Liên bang chắc chắn sẽ phản ánh một loạt quan điểm về rủi ro, ”nhưng hầu hết các quan chức đều không vội vàng tăng lãi suất do số lượng việc làm giảm mạnh và lạm phát dự kiến sẽ chậm lại. Họ cũng có thể sẽ nói rõ rằng việc nhận ra rủi ro tăng giá có thể dẫn đến việc lãi suất sẽ tăng ngay sau khi việc giảm nới lỏng kết thúc, với một điểm bổ sung rằng việc chương trình giảm nới lỏng rất khó có khả năng kết thúc trước tháng 6.”

Tóm lại: Vàng vẫn đang bị mắc kẹt giữa là một tài sản chống lại tình trạng lạm phát đi kèm suy thoái đang diễn ra, thì cuộc chiến giằng co giữa tỷ lệ lạm phát cao và định giá thị trường về một động thái tăng lãi suất của các ngân hàng trung ương vẫn chưa kết thúc một cách rõ ràng.

Hôm nay không có tin tức kinh tế quan trọng được công bố, Vàng có thể di chuyển hẹp. Tuy nhiên, nhà đầu tư cũng cần lưu ý về việc Brainard vô tình được đề cử làm chủ tịch Cục Dự trữ Liên bang. Nếu Powell vẫn tiếp tục được đề cử làm chủ tịch cục dự trữ liên bang thì thị trường sẽ không phản ứng quá nhiều, nhưng nếu Brainard được đề cử thì Vàng có thể được hỗ trợ tăng mạnh do Brainard “Ôn hoà” hơn Powell. Chiếc ghế chủ tịch FED được công bố trong tuần này.

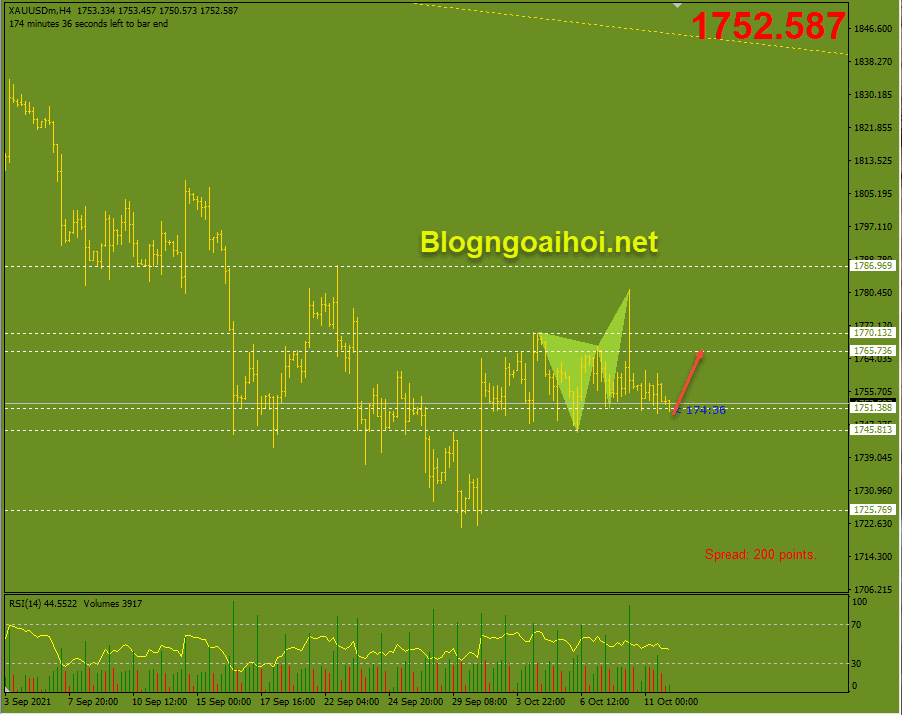

Về góc kỹ thuật

Vàng đã phá vỡ mô hình tam giác theo hướng giảm. Hiện cũng đang nằm dưới vùng 1850 cho thấy đà giảm có thể được tiếp tục trong ngày. Vùng kỳ vọng điều chỉnh giảm về là quanh 1835.

Chiến lược tham khảo : Vàng 22/11- Bán quanh 1850, Stop 1855, TP 1835.

Lưu ý : Cập nhật thêm về Vàng và ngoại tệ nhanh nhất trên Tại đây

Miễn trừ Trách nhiệm: Công ty TNHH Fusion Media lưu ý người sử dụng rằng các dữ liệu trên trang web này không nhất thiết là theo thời gian thực hoặc chính xác. Tất cả các Hợp Đồng CFDs (cổ phiếu, chỉ số, hợp đồng tương lai) và giá cả Forex không được cung cấp bởi các sở giao dịch mà bởi các nhà tạo lập thị trường, và như vậy giá có thể không chính xác và khác với giá thực tế trên thị trường, nghĩa là giá cả chỉ mang tính biểu thị và không thích hợp cho các mục đích giao dịch. Vì vậy Công ty TNHH Fusion Media hoàn toàn không chịu trách nhiệm cho bất kỳ sự thua lỗ kinh doanh nào có thể xảy ra khi bạn sử dụng dữ liệu này.

Công ty TNHH Fusion Media hoặc bất kỳ ai luên quan đến công ty TNHH Truyền thông Fusion sẽ không chịu trách nhiệm cho bất kỳ thất thoát hoặc tổn thất nào do việc tin cậy vào thông tin bao gồm dữ liệu, báo giá, biểu đồ và các tính hiệu mua/bán trên trang web này. Vui lòng lưu ý đến rủi ro và chi phí đi cùng với việc giao dịch các thị trường tài chính, là một trong những hình thức đầu tư rủi ro cao nhất có thể có.

[ad_2]

Source link