[ad_1]

Đây là một tuần quan trọng đối với thị trường tài chính. Các phiên điều trần của Quốc hội để xác nhận Janet Yellen làm Bộ trưởng Bộ Tài chính đã bắt đầu vào hôm qua. (Không có hướng dẫn nào về tốc độ bỏ phiếu của hội đồng đối với đề cử của bà Yellen.) Vào hôm nay, Joe Biden sẽ tuyên thệ nhậm chức Tổng thống thứ 46 của Hoa Kỳ. Có ba thông báo về chính sách tiền tệ của ngân hàng trung ương, báo cáo PMI từ các quốc gia trên thế giới và báo cáo thị trường lao động của Úc. Chỉ còn chưa đầy 24 giờ nữa trước khi Trump rời nhiệm sở, các nhà đầu tư rất lạc quan. Sự phục hồi của chứng khoán và tiền tệ cho thấy ít lo ngại về bạo lực và các chính sách trừng phạt. được giao dịch cao hơn so với tất cả các loại tiền tệ chính ngoại trừ đồng . Yellen có khả năng cao sẽ dễ dàng được xác nhận vào vị trí Bộ trưởng và những bình luận ban đầu của bà sẽ củng cố sự tập trung của Chính quyền Biden vào Phố Wall hơn. Các nhà đầu tư đang tìm kiếm các khoản chi tiêu tài chính cao hơn. Bà cũng khẳng định chính quyền sẽ không mềm mỏng với Trung Quốc, đồng thời cảnh báo rằng nước này đã sẵn sàng sử dụng đầy đủ các công cụ của mình để thách thức “các hành vi lạm dụng, không công bằng và bất hợp pháp” của quốc gia lớn này tại Châu Á.

Trước khi lễ nhậm chức bắt đầu, báo cáo giá tiêu dùng của Vương quốc Anh và Canada sẽ được công bố, sau đó là của Ngân hàng Trung ương Canada. Được thúc đẩy bởi lãi suất thấp, lạm phát đang tăng chậm trên toàn cầu và chúng tôi đang tìm kiếm những dấu hiệu đó trong báo cáo CPI của Vương quốc Anh và Canada vào thứ Tư. Tuy nhiên, ngay cả khi giá ở Canada tăng, theo đề xuất của chỉ số , một số người tham gia thị trường đang tìm kiếm một khoản cắt giảm nhỏ từ ngân hàng trung ương. Với lãi suất ở mức 0,25%, việc cắt giảm nhỏ sẽ làm giảm lãi suất dưới một phần tư điểm.

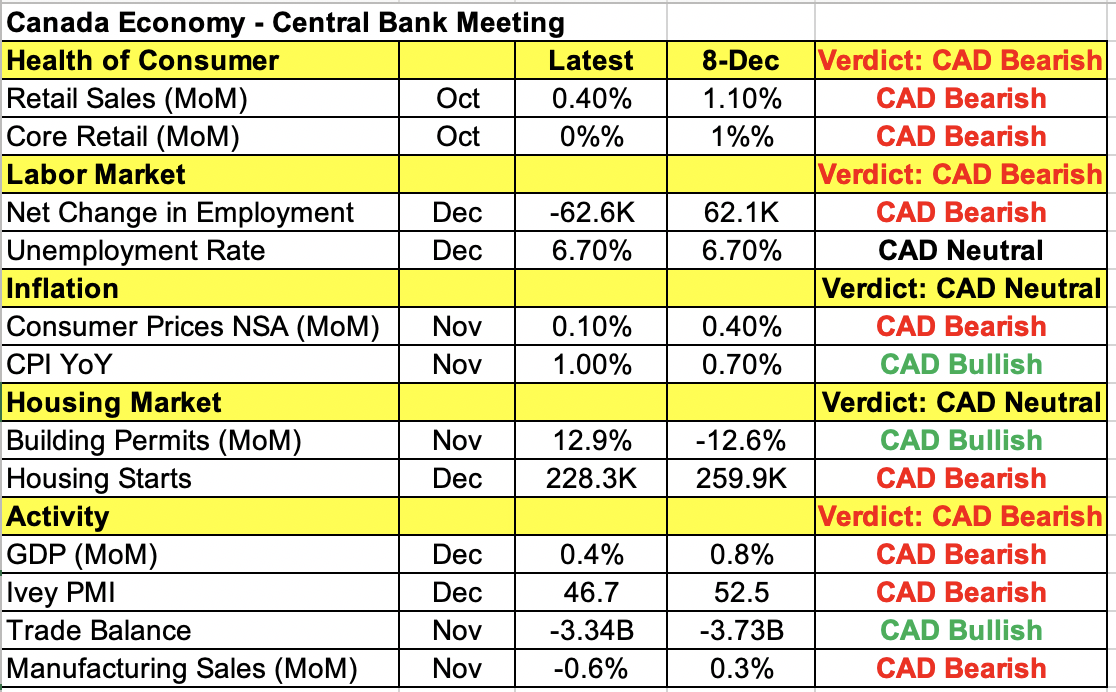

Câu hỏi lớn là khả năng xảy ra một khoản cắt giảm nhỏ từ Ngân hàng Canada là bao nhiêu? Chúng tôi biết rằng ngân hàng trung ương không hề thích chính sách lãi suất âm. Vào tháng 11, Thống đốc Tiff Macklem đề nghị nới lỏng hơn nữa hoặc “một mức thấp hơn” có thể hỗ trợ cho nền kinh tế nếu có các dấu hiệu suy yếu hơn nữa. Theo bảng dưới đây, một đợt vi-rút thứ hai mạnh mẽ đã gây ra sự suy thoái trên diện rộng của nền kinh tế vào cuối năm. Canada đã báo cáo lần đầu tiên kể từ tháng 4, tăng trưởng bị đình trệ và hoạt động sản xuất bị thu hẹp. Những con số của tháng 1 cũng không quá tích cực.

Tuy nhiên, khi BoC giữ nguyên lãi suất vào đầu tháng 12 trong bối cảnh các trường hợp vi-rút mới gia tăng và các đợt đóng cửa mới, họ vẫn lạc quan một cách thận trọng và nói rằng những phát triển vắc-xin mang lại cho thị trường sự yên tâm. Điều đó cũng cảnh báo rằng sẽ có một quỹ đạo thay đổi và chính xác quỹ đạo đó đang diễn ra. Như đã nói, đang tăng và triển vọng phục hồi sau vắc-xin sẽ khiến giá cao hơn nữa. Chúng tôi chỉ thấy có 30% cơ hội cắt giảm lãi suất rất nhỏ . Thay vào đó, BoC nhiều khả năng sẽ vẫn giữ nguyên quan điểm lãi suất thấp trong giai đoạn này. Với tình trạng khan hiếm vắc-xin, chúng tôi hy vọng ngân hàng trung ương sẽ thận trọng khi cảnh báo về tình trạng không chắc chắn đang diễn ra và vẫn giữ chính sách tiền tệ nới lỏng. Nếu BoC cắt giảm, sẽ tăng vọt lên 1,28. Nếu lãi suất vẫn giữ ở mức ổn định hiện tại, như chúng tôi mong đợi, CAD có thể tăng trong thất vọng.

Đồng tiền hoạt động tốt nhất ngày hôm qua là tăng do sự lạc quan mạnh mẽ hơn của nhà đầu tư. Theo khảo sát của ZEW, bất chấp số lượng ca nhiễm vi-rút ngày càng gia tăng và các báo cáo rằng Thủ tướng Đức Angela Merkel muốn kéo dài thời gian đóng cửa đến giữa tháng 2, các nhà đầu tư đang ngày càng bớt bi quan hơn. Điều này phần lớn liên quan đến sức mạnh trong lĩnh vực xuất khẩu và phân phối vắc-xin. Sự tăng trưởng tích cực của đồng Euro cho thấy rằng sức mạnh này có thể chuyển sang các chỉ số PMI của Khu vực đồng tiền chung Châu Âu vào thứ Sáu. Đồng , đô la và cũng tích cực sau khi cổ phiếu tăng cao hơn.