[ad_1]

- Cặp gần đây đang trong xu hướng tăng giá mạnh mẽ.

- Cặp tiền này đang dao động gần mức cao nhất kể từ tháng 9.

- Chuyên gia kinh tế trưởng BOE cảnh báo lạm phát có thể tăng lên 5,0%.

Giá GBP/USD đang dao động gần mức cao nhất kể từ giữa tháng 9 sau khi chuyên gia kinh tế trưởng của Ngân hàng Trung ương Anh (BOE) đưa ra cảnh báo lớn về lạm phát. Cặp đôi cũng đang chờ dữ liệu mới nhất của Vương quốc Anh. Nó đang giao dịch ở mức 1.3800, thấp hơn một chút so với mức cao nhất của tuần này là 1.3835.

Lạm phát ở Anh và doanh số bán lẻ

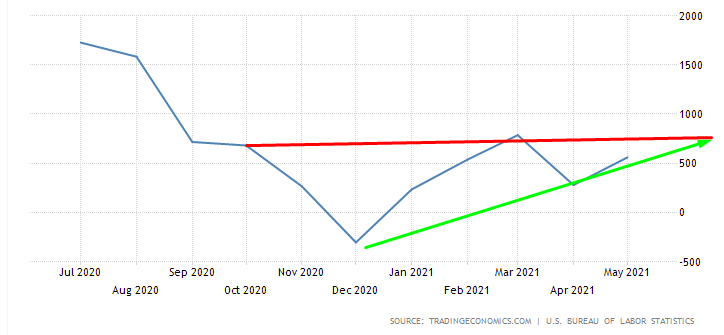

Đầu tuần này, Anh đã công bố dữ liệu lạm phát tiêu dùng tương đối yếu. Các con số cho thấy dữ liệu lạm phát tiêu dùng tiêu đề đã giảm xuống 3,1% trong tháng Chín. Mức giảm này thấp hơn một chút so với những gì mà hầu hết các nhà phân tích mong đợi. Dữ liệu cao hơn mục tiêu của Ngân hàng Trung ương Anh là 2,0%.

Tuy nhiên, có nhiều kỳ vọng rằng chỉ số giá tiêu dùng của nước này sẽ tiếp tục tăng khi cuộc khủng hoảng năng lượng tiếp tục.

Trong một tuyên bố, Nhà kinh tế trưởng mới của BOE, Huw Pill, nói rằng tỷ lệ lạm phát của đất nước có thể leo lên “gần hoặc thậm chí trên 5% một chút” vào năm 2022. Sau đó, ông nói rằng ngân hàng sẽ có quyết định trực tiếp về thời điểm tăng. tỷ giá trong cuộc họp tháng 11 của nó.

Tuyên bố được đưa ra vài ngày sau khi thống đốc BOE, Andrew Bailey, nói rằng ngân hàng sẽ phải hành động để kiềm chế lạm phát. Do đó, một số nhà phân tích tin rằng một đợt tăng lãi suất có thể đến ngay trong tháng 11.

Các yếu tố thúc đẩy hàng đầu GBP/USD sẽ là sản xuất flash mới nhất của Vương quốc Anh và số doanh thu bán lẻ. Các nhà kinh tế kỳ vọng dữ liệu cho thấy doanh số bán lẻ tiêu đề đã tăng từ -0,9% trong tháng 8 lên 0,5% trong tháng 9. Tuy nhiên, trên cơ sở hàng năm, doanh số bán hàng dự kiến sẽ giảm từ 1,9% xuống -0,4%.

Doanh số bán lẻ cốt lõi, không bao gồm thực phẩm và năng lượng dễ bay hơi, dự kiến sẽ tăng 0,2% trong tháng 9. Họ dự kiến sẽ giảm xuống 1,7% trong tháng Chín. cũng sẽ công bố dữ liệu PMI flash tháng 10.

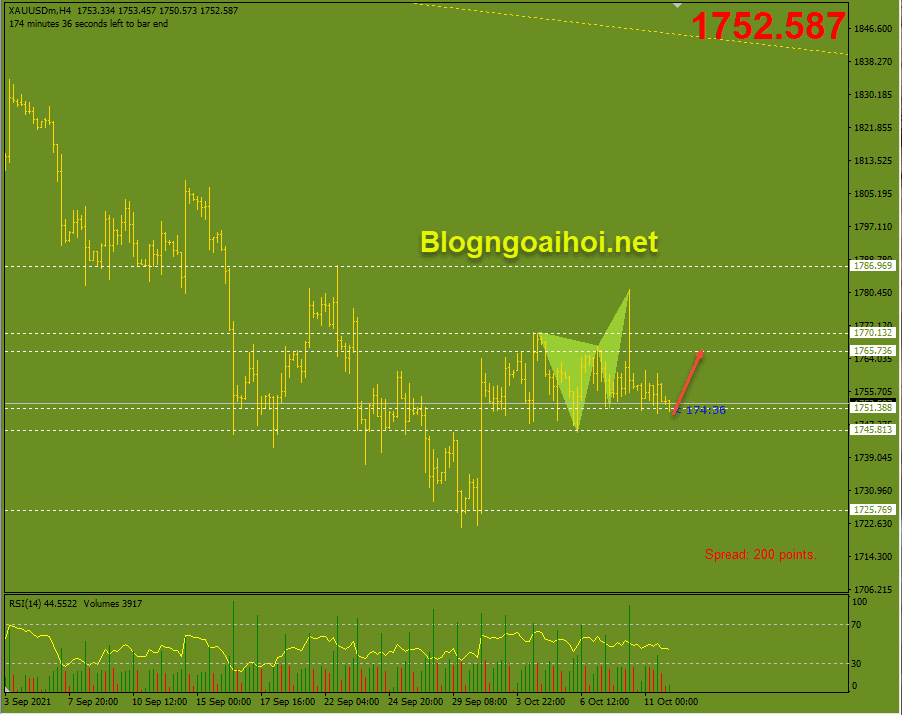

Dự báo GBP/USD

Tỷ giá này đã có sự tăng giá mạnh mẽ trong nhiều tuần qua, ngày 19/10 nó cũng đã vượt qua kháng cự quan trọng tại 1.3740, và tạo ra 1 vùng giá backtest ngay sau đó. Hiện tại, nó vẫn trong xu hướng tăng bền vững và đang hướng lên mốc kháng cự cứng tiếp theo tại 1.3900.

Trong ngắn hạn, nó cũng đang phải vật lộn để vượt qua kháng cự tại 1.3830 khi nó đã hình thành mô hình 2 đỉnh tại vùng này.

Để giao dịch , nhà đầu tư có thể chờ giá về lại 1.3740 và buy lên, hoặc chờ giá phá thủng vùng 1.3830 thì tiến hành buy. TP lên vùng 1.3900.

Nếu có sự phá vỡ mạnh mẽ qua vùng hỗ trợ 1.3740, xu hướng của GBP/USD có thể đảo chiều.

[ad_2]

Source link