[ad_1]

- Cặp EUR / USD đã giảm xuống dưới mức hỗ trợ quan trọng vào tuần trước.

- Nó đã giảm sau dữ liệu lạm phát mới nhất của Eurozone.

- Tin tức lớn nhất trong tuần này sẽ là dữ liệu NFP tháng 9.

Tỷ giá EUR / USD đã tăng lên vào thứ Sáu sau dữ liệu mới nhất về chỉ số giá tiêu dùng (CPI) của Khu vực đồng tiền chung châu Âu. Nó đã tăng lên mức cao 1,1600, cao hơn 0,35% so với mức thấp nhất trong tuần trước.

Lạm phát tiêu dùng của khu vực đồng tiền chung châu Âu

Giá tiêu dùng tại Khu vực đồng tiền chung châu Âu tăng vọt trong tháng Chín. Theo Eurostat, lạm phát tiêu dùng tăng từ 3,0% trong tháng 8 lên 3,4% trong tháng 9. Mức tăng tốt hơn so với ước tính trung bình là 3,3%. Tính theo tháng, chỉ số CPI tăng từ 0,3% đến 0,5%.

Đồng thời, cái gọi là CPI cốt lõi, không bao gồm giá thực phẩm và năng lượng biến động, tăng từ 1,6% lên 1,9%. Nó tăng từ 0,4% lên 0,5% trên cơ sở tháng.

Năng lượng là động lực lớn nhất gây ra lạm phát ở châu Âu trong tháng 9 khi giá khí đốt tự nhiên, than đá và dầu mỏ tăng vọt. Giá đã tăng 17,4% trong tháng 9 sau khi tăng 15,4% trong tháng 8.

Con số lạm phát cao hơn ước tính mục tiêu của Ngân hàng Trung ương châu Âu (ECB). Tuy nhiên, trong quyết định trước đây của ECB, Christine Lagarde, ám chỉ rằng ngân hàng sẽ thoải mái với lạm phát trên 2% trong một thời gian. Hy vọng rằng giá sẽ bình thường hóa trong những tháng tới khi sự gián đoạn chuỗi cung ứng giảm bớt.

Tỷ giá EUR / USD cũng phản ứng với dữ liệu PMI sản xuất mới nhất của Eurozone. Theo Markit, PMI sản xuất của khối đã giảm từ 61,4 trong tháng 8 xuống 58,6 vào tháng 9. Tuy nhiên, lĩnh vực này đang mở rộng vì PMI trên 50,0. Các nhà sản xuất báo cáo lượng đặt hàng tăng mạnh nhưng phàn nàn về thời gian cung cấp lâu hơn, tình trạng thiếu một phần và chi phí cao hơn.

Lạm phát Hoa Kỳ

Tỷ giá EUR / USD tăng sau khi Hoa Kỳ công bố dữ liệu chi tiêu tiêu dùng cá nhân (PCE) mới nhất. Dữ liệu của Bộ Thương mại cho thấy PCE đã tăng từ 4,2% trong tháng Bảy lên 4,3% trong tháng Tám. PCE cốt lõi, không thay đổi ở mức 3,6%. PCE là công cụ theo dõi lạm phát yêu thích của Fed.

Dữ liệu cho thấy lạm phát tiêu dùng của Mỹ vẫn cao hơn mục tiêu của Cục Dự trữ Liên bang là 2,0% trong sáu tháng liên tiếp qua. Trong khi đó, chi tiêu của người tiêu dùng tăng 0,8% trong tháng 8 sau khi giảm 0,1% trong tháng trước. Người tiêu dùng đã tích lũy được khoản tiết kiệm đáng kể trong thời gian đại dịch xảy ra khi họ dành nhiều thời gian hơn ở nhà.

Các yếu tố xúc tác khác khiến tỷ giá EUR / USD di chuyển là nỗi lo kéo dài về việc chính phủ Mỹ vỡ nợ và cuộc khủng hoảng năng lượng đang diễn ra. Nó cũng sẽ phản ứng với dữ liệu bảng lương phi nông nghiệp (NFP) mới nhất của Mỹ được lên lịch vào thứ Sáu.

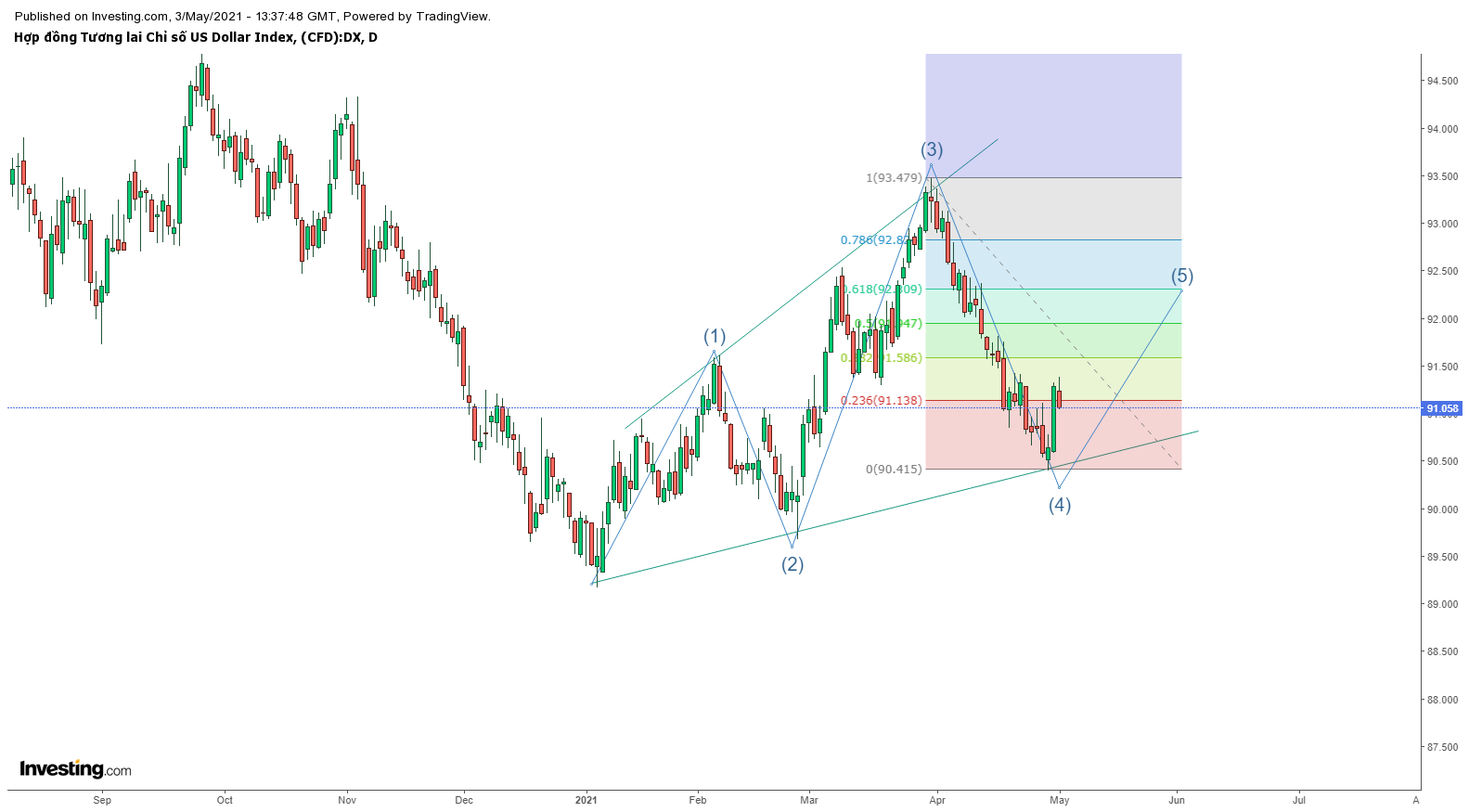

Phân tích kỹ thuật EUR / USD

Vào tuần trước, đã giảm giá khá mạnh khi nó phá qua vùng hỗ trợ quan trọng tại 1.1668, đây là mức thấp nhất trong tháng 8. Đồng thời, nó đang nằm giữa vùng fibo thoái lùi 0.382-0.5, trên biểu đồ ngày. Do đó, trong dài hạn tỷ giá này sẽ tiếp tục có xu hướng giảm sâu hơn trong thời gian tới.

Tại biểu đồ H1, nó đang hình thành mô hình vai đầu vai ngược, dự báo sẽ hồi phục trong tuần này. Vùng mà nó hướng lên là 1.1668. Đây là vùng hỗ trợ quan trọng nay là kháng cự quan trọng, nó lên backtest và là cơ hội để canh sell khi giá tới 1.1668.