[ad_1]

Phân tích Vàng 9/11– Vàng thế giới tiếp tục suy giảm vào ngày hôm qua về dưới 1950 khi trước đó các nhà hoạch định chính sách của FED nghiêng về việc tăng lãi suất hơn nữa. Hôm nay nhà đầu tư cần để ý đến dữ liệu số đơn xin trợ cấp thất nghiệp từ Hoa Kỳ được công bố vào 20:30 theo giờ Hà Nội.

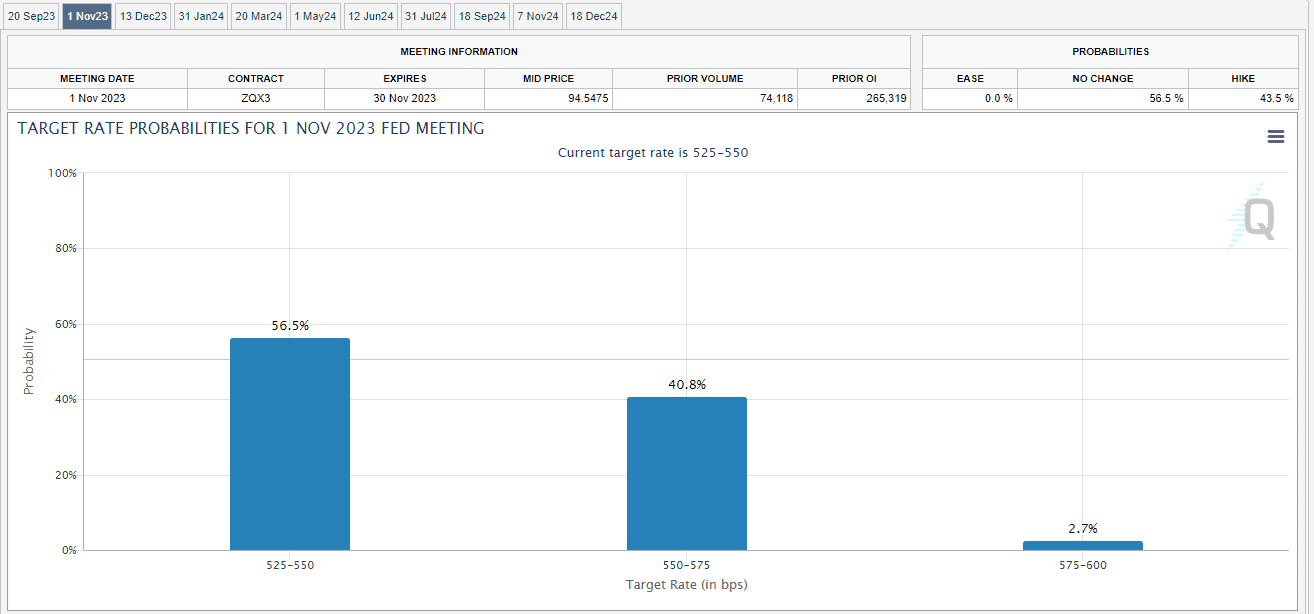

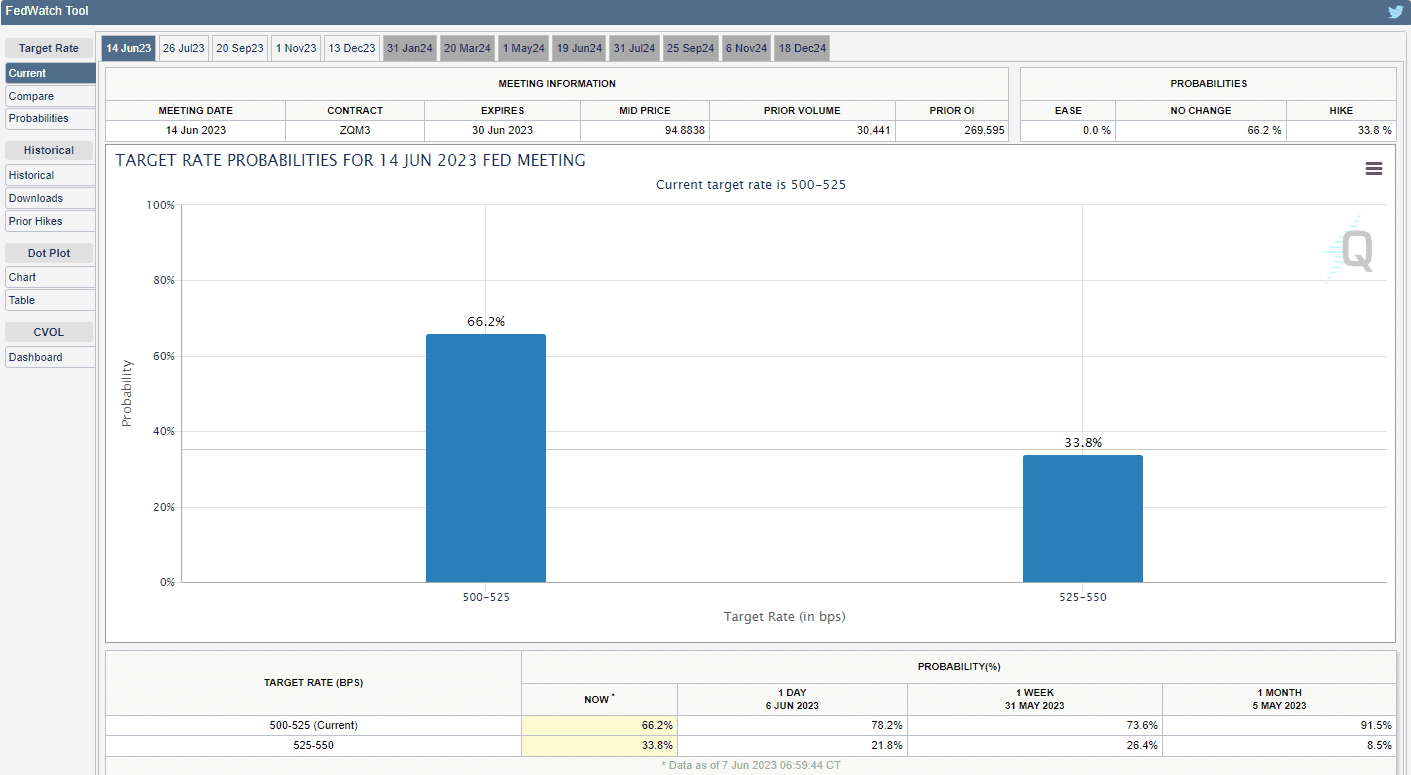

Vàng vẫn chịu áp lực giảm khi các nhà hoạch định chính sách của Fed ủng hộ việc thắt chặt chính sách hơn nữa trong các tuyên bố gần đây của họ, nhấn mạnh rằng cuộc chiến chống lạm phát dai dẳng còn lâu mới kết thúc. Các nhà hoạch định chính sách của Fed Michelle Bowman và Neel Kashkari đã đưa ra hướng dẫn diều hâu về lãi suất vào thứ Ba, với lý do lo ngại về lạm phát vẫn còn dai dẳng do khả năng phục hồi của nền kinh tế Mỹ. Ngược lại, Chủ tịch Fed Chicago Austan Goolsbee vẫn tự tin về việc giảm lạm phát, đồng thời nói thêm rằng các cuộc thảo luận về việc nên tăng lãi suất bao xa và lãi suất sẽ duy trì ở mức cao trong bao lâu.

Hôm qua thì chủ tịch Powell có bài phát biểu nhưng ông lại không bàn luận gì về chính sách tiền tệ hay triển vọng nền kinh tế. Và vào rạng sáng mai lúc 2:00 theo giờ Hà Nội (thứ 6) thì Powell tiếp tục có bài phát biểu nhà đầu tư cần lưu ý.

Trước đó thì vào 20:30 tối nay thì dữ liệu số đơn xin trợ cấp thất nghiệp Hoa Kỳ công bố, dự kiến kỳ này là 218k cao hơn một chút so với kỳ trước là 217k.

Tóm lại: Vàng đã chịu áp lực giảm trong những ngày đầu tuần khi các quan chức FED vẫn nghiêng về hướng tiếp tục tăng lãi suất để khống chế lạm phát. Nhưng các nhà đầu tư cần lưu ý, các dữ liệu kinh tế Hoa Kỳ gần đây không tốt như kỳ vọng. Nếu dữ liệu số đơn xin trợ cấp thất nghiệp tối nay công bố vượt kỳ vọng thì vàng có thể được hỗ trợ tăng trở lại.

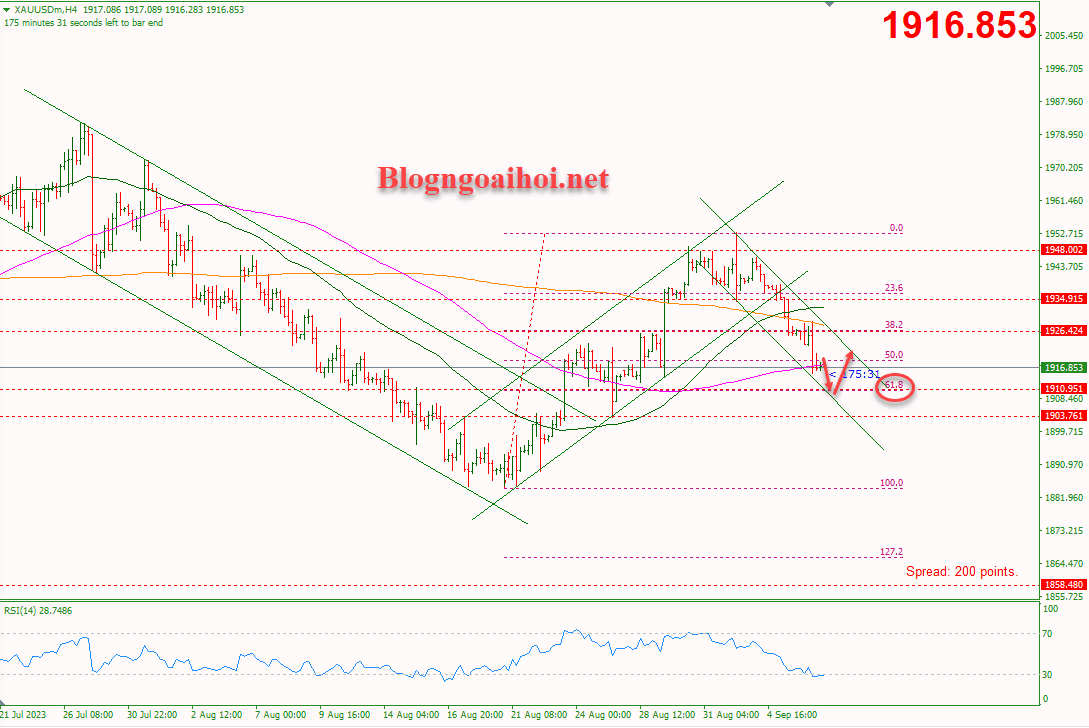

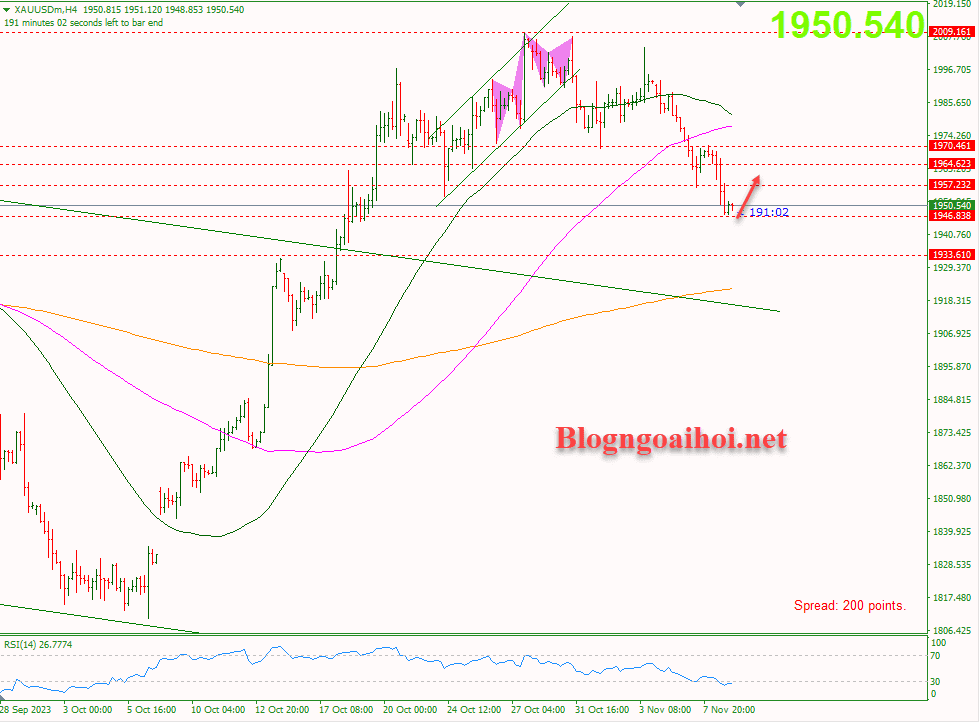

Về góc kỹ thuật

Vàng đã suy giảm về dưới 1950 vào hôm qua. Hiện đang có sự phục hồi tăng nhỏ, trong phiên Á ÂU có thể canh mua lướt vàng điều chỉnh sau những ngày giảm điểm.

Kháng cự quan trọng : 1957-1964-1970

Hỗ trợ quan trọng : 1946-1933.

Chiến lược tham khảo : Vàng 9/11- Mua quanh 1946, Stop 1941, TP 1956-1960.

Cập nhật thêm tại: Blog ngoại hối