[ad_1]

- đã tăng lên mức cao nhất kể từ tháng 3 năm 2020.

- Nó đã tăng hơn 14% so với mức thấp nhất kể từ tháng 1 năm 2021.

- Chỉ số nhiều khả năng sẽ tiếp tục tăng trong thời gian tới.

Chỉ số đô la Mỹ (DXY) tiếp tục xu hướng tăng vào thứ Ba khi các nhà đầu tư chờ đợi dữ liệu niềm tin người tiêu dùng sắp tới. Nó đang được giao dịch ở mức 101,82 đô la, là mức cao nhất kể từ ngày 23 tháng 3 năm 2020. Đô la Mỹ đã tăng hơn 14% so với mức thấp nhất kể từ tháng 1 năm 2021.

Cục Dự trữ Liên bang và rủi ro gia tăng

Chỉ số DXY tăng mạnh khi các nhà đầu tư phản ánh về rủi ro gia tăng trên thị trường tài chính. Có nguy cơ bùng phát Covid-19 đang diễn ra ở Trung Quốc, nền kinh tế lớn thứ hai trên thế giới. Chính phủ nước này đã ra lệnh khóa cửa một số thành phố như Thượng Hải và Bắc Kinh.

Chỉ số đồng đô la đã tăng mạnh khi những lo lắng về nền kinh tế châu Âu tiếp tục. Hầu hết các nhà phân tích đều kỳ vọng rằng nền kinh tế Khu vực đồng tiền chung châu Âu sẽ chứng kiến một đợt suy thoái mới do lĩnh vực năng lượng. Có những rủi ro mà nhiều quốc gia sẽ gặp khó khăn trong việc tìm kiếm các nguồn khí đốt tự nhiên thay thế. Điều này đáng chú ý vì đồng euro là phần lớn nhất của chỉ số đô la.

Hơn nữa, đồng bảng Anh, đồng tiền lớn thứ hai, đã gặp khó khăn sau dữ liệu kinh tế yếu gần đây từ Vương quốc Anh. Vào thứ Sáu, dữ liệu tiết lộ rằng doanh số bán lẻ của Vương quốc Anh đã giảm trong tháng Ba. Dữ liệu thống kê của Gfk cũng cho thấy niềm tin của người tiêu dùng giảm xuống mức thấp nhất kể từ năm 2008. Do đó, nhiều khả năng Ngân hàng Trung ương Anh (BOE) sẽ tạm dừng chiến lược đối với các đợt tăng giá.

Chỉ số đô la Mỹ cũng đang tăng khi Cục Dự trữ Liên bang tuyên bố sẽ đẩy nhanh việc tăng lãi suất. Ngân hàng dự kiến sẽ tăng lãi suất thêm 0,50% trong các tháng 5, 6 và 7.

Dữ liệu quan trọng tiếp theo cần theo dõi sẽ là con số niềm tin của người tiêu dùng Hoa Kỳ do Conference Board đưa ra. Các nhà phân tích kỳ vọng dữ liệu sẽ cho thấy niềm tin đã tăng lên 108 vào tháng 4 ngay cả khi lạm phát tăng. Mỹ cũng sẽ công bố dữ liệu bán nhà mới mới nhất và các đơn đặt hàng lâu bền.

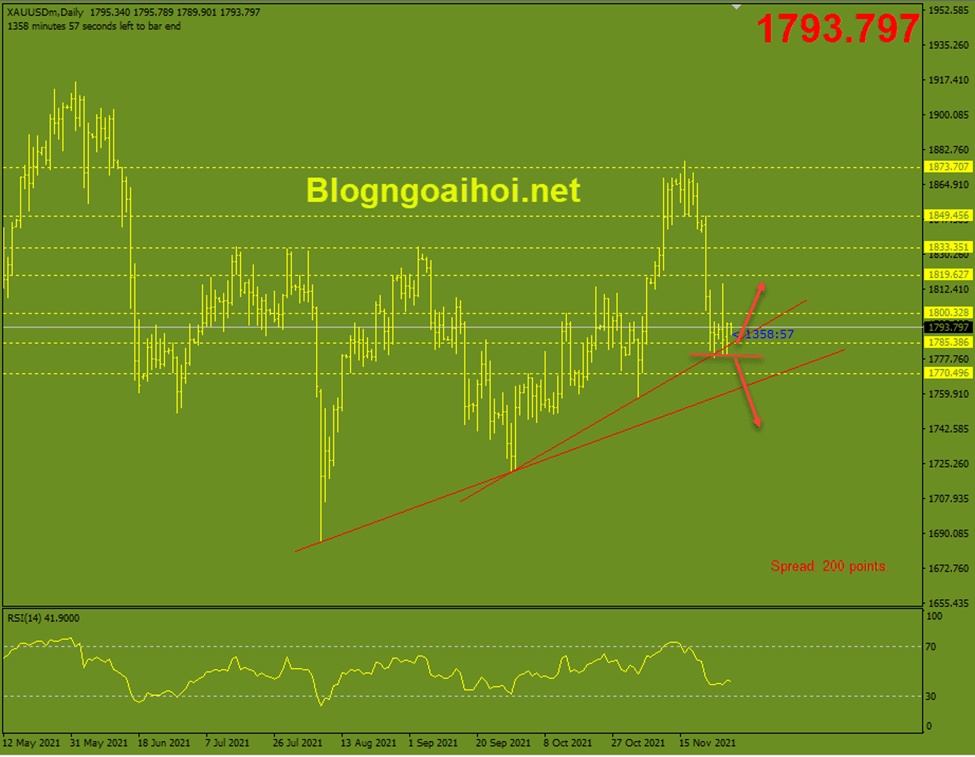

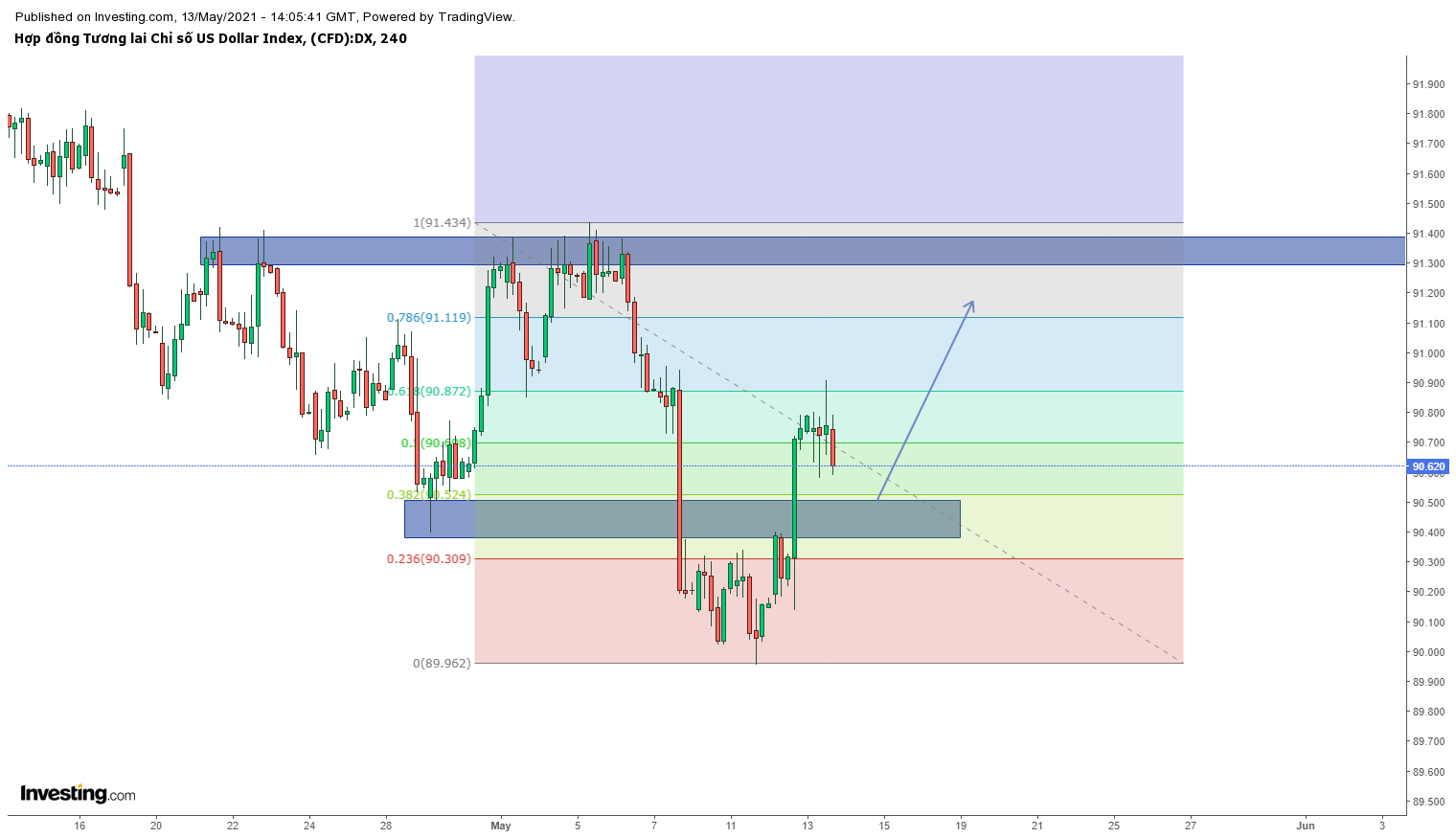

Dự báo chỉ số đô la Mỹ

Chỉ số đô la tiếp tục đà tăng mạnh sau 2 ngày giao dịch đầu tuần, nó đã vượt qua vùng kháng cự 100.4 trong cuối tuần qua và hiện đang giao dịch tại vùng kháng cự tiếp tại 102. Tại vùng này nhà đầu tư cần lưu ý, giá có thế sẽ tích lũy hoặc sẽ điều chỉnh giảm.

Hiện tại, vẫn chưa có dấu hiệu cho thấy DXY sẽ điều chỉnh, nhưng theo nhận định của chúng tôi, khi gặp các vùng kháng cự cứng giá thường có phản ứng điều chỉnh trước khi tăng tiếp.

Mục tiêu điều chỉnh của DXY có thể sẽ về retest lại vùng 101 sau đó có thể sẽ tăng lên từ vùng này.

Nếu như, DXY vượt qua 102 mạnh mẽ, nó sẽ tiến tới mức kháng cự tiếp tại 103.

[ad_2]

Source link