[ad_1]

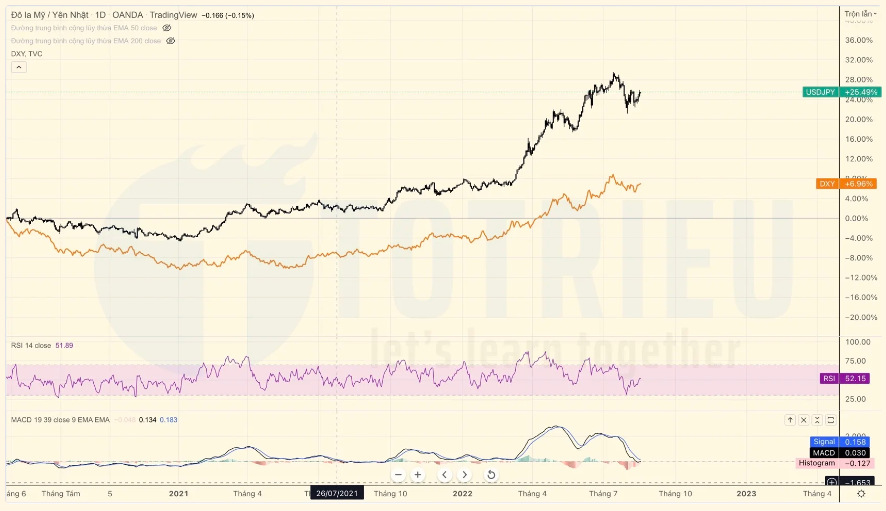

ngày 18-08-2022 tiếp tục điều chỉnh khi đồng USD phục hồi. Tuy nhiên sau ba ngày đầu tuần yếu đuối, dường như JPY cũng đang lấy lại một phần sức mạnh của nó.

Khi quan sát biểu đồ USDJPY Tôi nhận thấy một vài tín hiệu nguy hiểm cho phe Bull và có lợi cho phe Bear.

Dưới đây là một vài phân tích kỹ thuật mà Tôi quan sát được cùng chiến lược giao dịch tham khảo có thể chờ đợi và duy trì cho phần còn lại của tuần 33 và cả tuần 34-2022.

DXY phục hồi còn USDJPY như thế nào?

Trước tiên, Tôi quan sát tương quan giữa và USDJPY thì nhận thấy mặc dù DXY có dấu hiệu phục hồi toàn bộ mức sụt giảm trước đó. Nhưng USDJPY thì không.

Đây là điểm khá nguy hiểm vì nó cho thấy động lượng khá yếu và dường như JPY có phần nổi trội hơn một chút so với USD.

Liệu đây có phải là tín hiệu sớm cho thấy USD có khả năng sẽ tạo Double Tops và tiếp tục điều chỉnh trong thời gian sắp tới trước khi FED tiếp tục tăng lãi suất vào tháng 09-2022!?

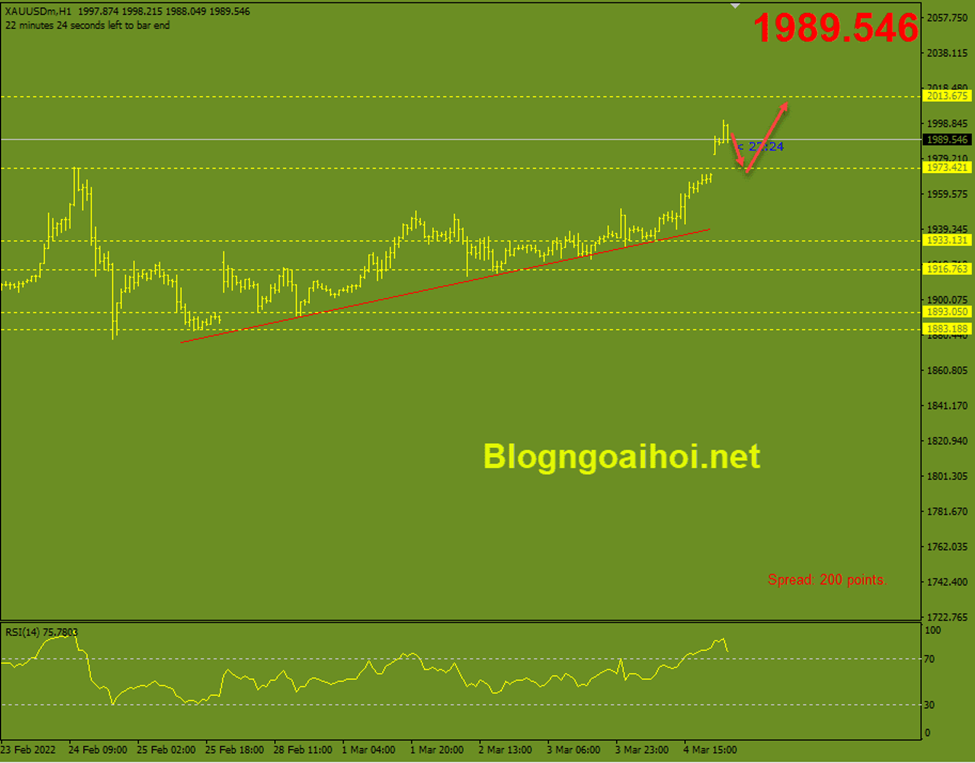

Mô hình Bearish rising wedge

Tín hiệu tiếp theo mà Tôi quan sát là Mô hình nêm tăng nhưng xác suất lại cho tín hiệu giảm.

Đặc trưng của nêm tăng là Đỉnh cao dần và… đáy cũng cao dần.

Wedge là một dạng bẫy giá có thể sẽ bẫy các nhà đầu tư đang tiếp tục tham gia thị trường. Thường thì Nêm tăng sẽ có xác suất về xu hướng tiếp theo là giảm nhiều hơn.

Trong trường hợp USDJPY tiếp cận kháng cự Bearish Rising Wedge tại 136.00 có thể đây sẽ là vùng giá tương đối khó chịu và là Kháng cự mạnh bởi nó có sự kết hợp của nhiều yếu tố:

- Kháng cự Wedge

- Fibo 61.8% của đợt giảm trước đó

- Cùng với cú giảm mạnh, Wedge có thể được kết hợp và trở thành một phần của Bearish Flag khá lớn.

Mục tiêu tiếp theo của Wedge sẽ là 130.00 và của Bearish Flag sẽ là tại Fibo mở rộng 127.2% – 127.99

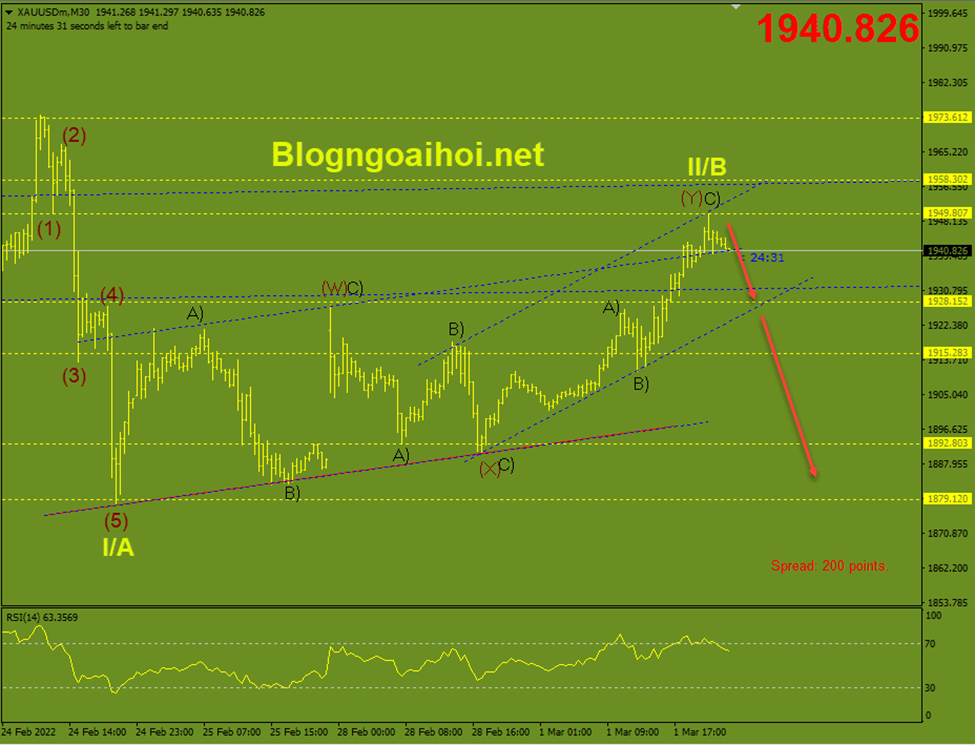

Mô hình vai-đầu-vai thuận

Ngoài mô hình Wedge, trên biểu đồ của USDJPY ngày 18-08-2022 Tôi cũng nhận thấy có tiềm năng của Mô hình Vai – Đầu – Vai thuận rất lớn khung 4 giờ.

Với cấu trúc của Vai – Đầu – Vai thuận này kết hợp với Fibo 61.8% thì 136.00 có thể sẽ là miếng mồi ngon cho phe Bear. Tôi cho rằng phe Bull sẽ phải xem xét chốt lời ở vùng giá này. Và liệu rằng ở cái Fibo 61.8% USDJPY có tạo được cái đỉnh vai phải, đồng thời xác nhận Lower High đầu tiên sau cú sụt giảm mạnh hay không?

Các vùng giá quan trọng của Mô hình Vai – Đầu – Vai thuận trên USDJPY ngày 18-08-2022:

- Tiềm năng tạo Vai phải: Fibo 61.8% tại 136.00

- Neckline: 131.50

- Mục tiêu Chốt lời: 124.96

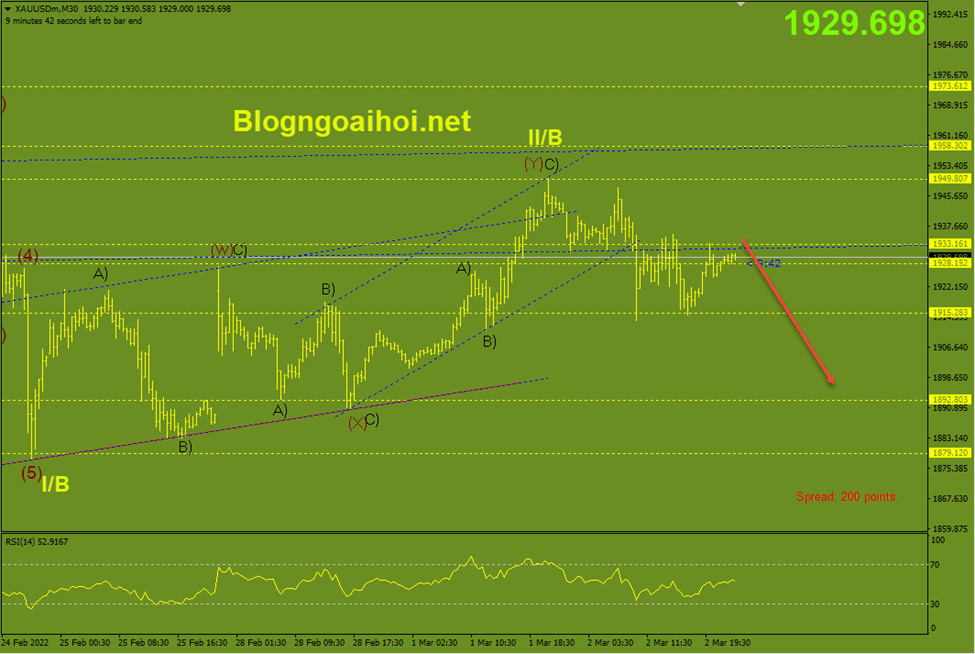

RSI overbought là cảnh báo đỏ

RSI đã Oversold ở vùng giá hiện tại và sẽ tiếp tục Overbought nếu USDJPY tiếp cận Fibo 61.8%. Điều này sẽ là rào cản lớn với phe bull và là lợi thế cho phe Bear.

Như vậy có thể xem xét vùng giá 136.00 đang được hỗ trợ bởi quá nhiều yếu tố để trở thành Kháng cự kỹ thuật quan trọng.

Các yếu tố tác động tới USDJPY

Lạm phát và Việc làm Hoa Kỳ

Câu hỏi đầu tiên: Trong bối cảnh hiện tại với nền kinh tế Hoa Kỳ là liệu lạm phát đã đạt đỉnh hay chưa và mức tăng trưởng việc làm thần tốc kéo thất nghiệp giảm sâu thì tác động thế nào tới thị trường.

Trước tiên, mức lạm phát tháng 07-2022 được kỳ vọng sẽ giảm từ 9.1% về 8.7% nhưng thực tế đã giảm luôn về 8.5%. Đây là tín hiệu khá tốt cho thị trường bởi nó cho thấy các chính sách của FED phần nào đã có tác dụng.

Thứ hai, Việc lạm phát giảm sâu hơn so với kỳ vọng sẽ khiến cho tâm lý thị trường bình ổn hơn bởi giới đầu tư sẽ kỳ vọng rằng FED có thể bớt Hawkish hơn một chút. Ở thời điểm hiện tại thực ra nếu nói là Hawkish thì FED phải đưa ra lộ trình tăng lãi đồng USD vượt ngưỡng 4.0%. Như vậy bây giờ chúng ta có thể phần nào phân định được về cái giới Hạn Dovish – Neutral – Hawkish như sau:

- Dovish: Giữ lãi suất ở ngưỡng dưới 3.25% ở thời điểm kết thúc năm 2022

- Neutral: Giữ lãi suất trong phạm vi 3.25% – 4.0% ở thời điểm kết thúc năm 2022.

- Hawkish: Tăng lãi USD vượt ngưỡng 4.0%

So với con số hiện tại mà FED đưa ra thì có vẻ chính sách lãi suất sẽ là Neutral.

Câu hỏi thứ hai: FED giữ chính sách lãi suất trung tính (neutral hoặc Dovish) thì tốt cho thị trường, nhưng mà là thị trường nào!?

Đây mới là câu hỏi cần phải giải quyết cụ thể. Nếu các bạn chú ý kỹ thì sau khi tin tức lạm phát được công bố, ngay lập tức kỳ vọng về việc FED sẽ tăng 75bps vào tháng 09 đảo chiều hoàn toàn về ngưỡng kỳ vọng 25-50bps. Cùng với đó là thị trường chứng khoán liên tục tăng chưa cho thấy dấu hiệu điều chỉnh. Đồng USD thì có đợt giảm khá sâu mất khoảng 4% giá trị.

Như vậy, khi FED giữ quan điểm Dovish hoặc Neutral thì nó sẽ tốt cho thị trường nhưng mà là thị trường chứng khoán và phần nào đó Crypto cũng được hưởng lợi lây.

Cùng với mức việc làm gia tăng và tiền lương cũng tăng mạnh thì chúng ta phần nào có thể thấy được người dân Hoa Kỳ vẫn có thể chấp nhận được. Khẩu vị rủi ro của họ bắt đầu tăng thể hiện ở thị trường chứng khoán và Crypto. Điều này sẽ là áp lực lớn đối với đồng USD.

Lạm phát – GDP – Tiền Lương – Lãi suất của Nhật Bản

Lạm phát của Nhật Bản giảm nhẹ từ 2.5% xuống còn 2.4% tức là nó vẫn nằm trong phạm vi mục tiêu của BOJ và không phải là tín hiệu xấu đối với nền kinh tế Nhật Bản.

GDP của Nhật Bản đã quay trở lại ngưỡng của 2019 tức là trước khi COVID-19 diễn ra.

Trong tháng 10-2022, Tiền lương trung bình hàng giờ của Nhật sẽ được tăng trong khi Nhật Bản vẫn đang giữ chính sách lãi suất âm.

Các tín hiệu này cho thấy về tiềm năng BOJ có thể sẽ sớm xem xét lại chính sách lãi suất sau khi tăng tiền Lương vào tháng 10.

Các dữ liệu kinh tế rõ ràng đang rất tích cực với nền Kinh tế Nhật bản.

Sản xuất Trung Quốc chậm lại

Sản xuất và tiêu dùng của Trung Quốc chậm lại có thể là dấu hiệu sớm cho thấy Tiêu dùng chậm lại trên toàn thế giới vì Trung Quốc là quốc gia xuất khẩu lớn, đồng thời cũng là thị trường tiêu dùng lớn. Tín hiệu này có thể sẽ là động lực hỗ trợ cho đồng JPY và Giá Vàng vì đây là hai loại tài sản trú ẩn của Khu vực.

Chiến lược giao dịch

Với các phân tích và tín hiệu kỹ thuật trên biểu đồ USDJPY ngày 18-08-2022, Tôi sẽ tìm kiếm cơ hội bán USDJPY theo Wege – Cờ giảm – VDV tại 136.00 và 136.69 với mục tiêu 130.42, 127.99

Xem thêm các phân tích tại tohaitrieu.net

[ad_2]

Source link