[ad_1]

Phân tích Vàng 12/6 – Vàng đã di chuyển hẹp vào thứ 6 tuần trước và có khả năng tiếp tục di chuyển hẹp vào hôm nay khi không có dữ liệu kinh tế quan trọng từ Hoa Kỳ công bố. Vàng đang yên bình trước bão – Các dữ liệu kinh tế và sự kiện tài chính quan trọng sẽ được công bố từ ngày mai sẽ có ảnh hưởng mạnh đến biến động của giá vàng.

Hiện tại, tâm điểm của thị trường vào tuần này là Chỉ số giá tiêu dùng tháng 5 của Hoa Kỳ sẽ được công bố vào thứ Ba và chỉ số giá sản xuất sẽ được công bố vào thứ Tư. Cuộc họp chính sách kéo dài 2 ngày của Ủy ban thị trường mở của Cục Dự trữ Liên bang (FOMC) sẽ kết thúc vào thứ Tư tới, khi ngân hàng trung ương sẽ công bố quyết định lãi suất của mình. CPI tháng 5 được dự báo tăng 0,3% so với tháng trước, thấp hơn một chút so với mức 0,4% của tháng trước. CPI hàng năm tháng 4 ở mức 4,9% và nếu dữ liệu vào tuần này cho thấy lạm phát chậm lại sẽ là một động thái để cho Fed có thể tạm dừng lãi suất vào tháng 6, tuy nhiên nếu lạm phát tăng cao hơn hoặc ổn định mà không giảm xuống thì tâm lý thị trường sẽ tiếp tục đặt cược vào việc Fed sẽ giữ môi trường lãi suất cao để tiếp tục cuộc chiến với lạm phát.

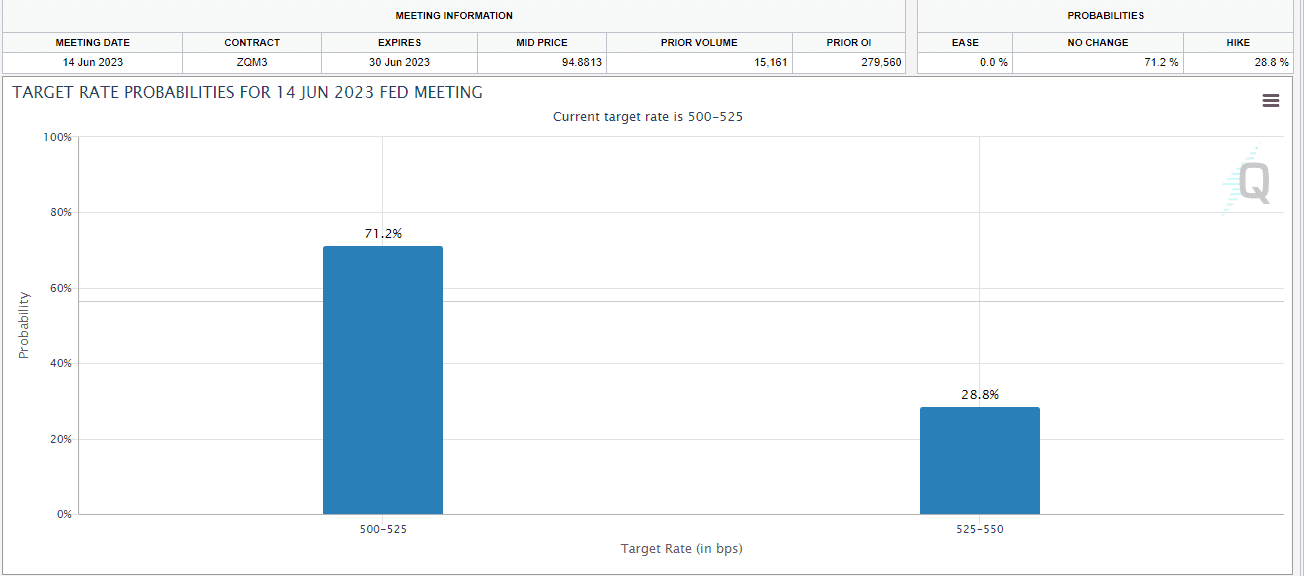

Theo dữ liệu FedWatch của CME, Fed vẫn có khả năng sẽ tăng lãi suất vào tháng 7, với xác suất có thêm 25 điểm cơ bản vào khoảng 53%. Trong khi đó, khả năng Fed sẽ giữ nguyên lãi suất vào tuần này lên đến 71.2% và chỉ có 28.8% khả năng Fed sẽ tăng thêm 25 điểm cơ bản. Kỳ vọng rằng Cục Dự trữ Liên bang sẽ tránh tăng lãi suất tại cuộc họp ngày 13-14 tháng 6 đã hỗ trợ giá vàng. Tuy nhiên, các đợt tăng lãi suất bất ngờ gần đây của các ngân hàng trung ương lớn khác tương đương với Fed lại kích thích về việc thắt chặt tiền tệ hơn nữa, điều này có thể hạn chế tiềm năng tăng giá của vàng.

Tóm lại : Vàng có thể sẽ di chuyển hẹp vào ngày giao dịch hôm nay khi thị trường chờ đợi thêm các dữ liệu kinh tế quan trọng sắp tới của Hoa Kỳ như dữ liệu CPI được công bố vào ngày mai, và đặc biệt là cuộc họp của FED vào đêm thứ 4 tới. Nếu dữ liệu lạm phát vẫn cao FED có thể tiếp tục tăng lãi suất hoặc giữ lãi suất ở mức cao trong thời gian dài hơn qua đó gây áp lực giảm lên giá vàng. Ngược lại, nếu dữ liệu lạm phát giảm mạnh có thể khiến FED dừng tăng lãi suất qua đó vàng được hỗ trợ tăng.

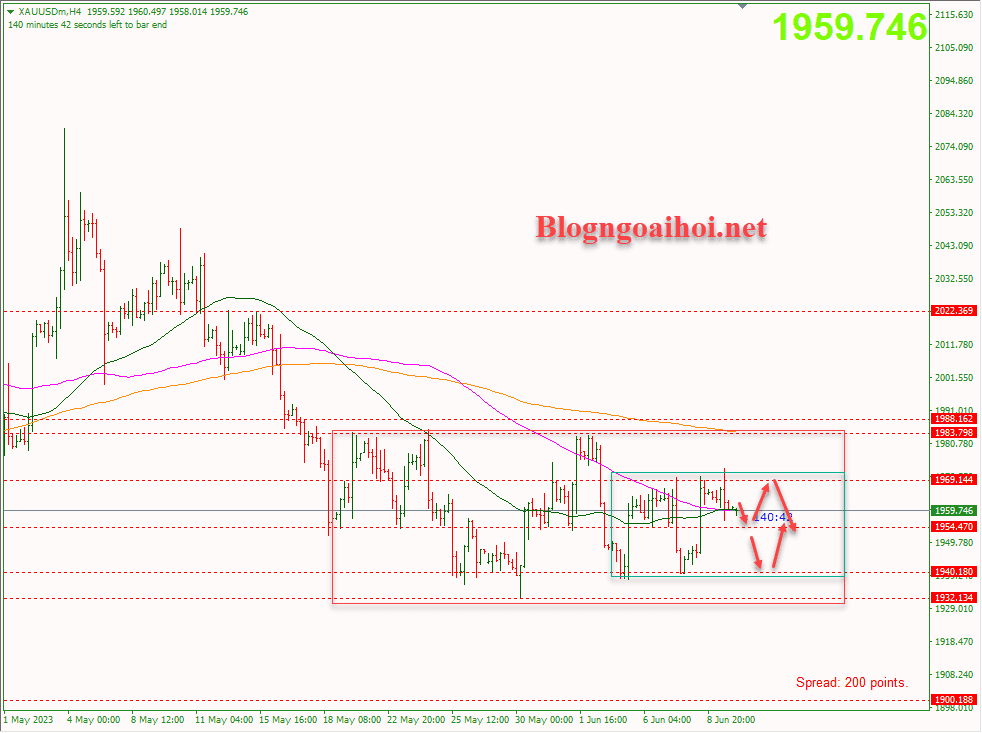

Về góc kỹ thuật

Vàng vào tuần trước đã không bứt phá và di chuyển ổn định trên vùng kháng cự 1970 cho thấy đây là vùng kháng cự tốt trong ngày hôm nay. Và vùng hỗ trợ quanh 1954 cũng đang là vùng hỗ trợ tốt … Vàng nhiều lần tiếp cận vùng kháng cự – hỗ trợ này nhưng chưa phá vỡ được. Do vậy trong phiên Á ÂU có thể canh mua bán vàng khi tiếp cận gần biên 1954-1970.

Kháng cự quan trọng với vàng : 1970-1984.

Hỗ trợ quan trọng với vàng : 1954-1940.

Chiến lược tham khảo : Vàng 12/6 – Mua bán vàng khi tiếp cận gần biên 1954-1970, Stop 5$, TP 10-15$.