[ad_1]

Phân tích Vàng 23/5 – thế giới di chuyển trong biên độ hẹp vào ngày hôm qua khi giao dịch ở biên 1968-1982 trước bối cảnh không có nhiều dữ liệu kinh tế quan trọng được công bố. Thị trường đang tập trung vào các cuộc đàm phán về trần nợ của Hoa Kỳ khi vẫn chưa đạt được thỏa thuận nào. Hôm nay thị trường theo dõi dữ liệu PMI toàn cầu được công bố trải dài từ phiên Âu đến Mỹ.

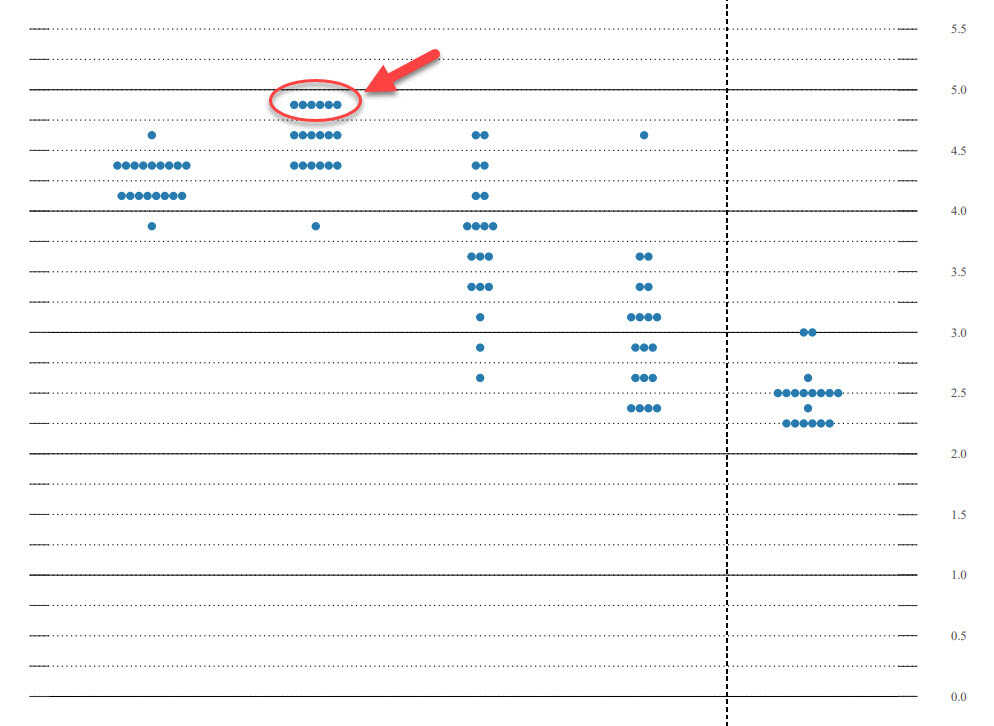

Chủ tịch Hạ viện Hoa Kỳ McCarthy cho biết hai bên phải đạt được thỏa thuận nợ trong tuần này để tránh một vụ vỡ nợ thảm khốc của Hoa Kỳ có thể xảy ra sớm nhất là vào ngày 1 tháng Sáu. McCarthy cho biết các cuộc thảo luận về trần nợ với các nhà đàm phán của Nhà Trắng vào sáng thứ Hai (giờ địa phương) đã đạt hiệu quả. “Chúng ta có thể đạt được một thỏa thuận tối nay, chúng ta có thể thực hiện được vào ngày mai,” McCarthy nói với các phóng viên tại Điện Capitol vào chiều thứ Hai, nhưng ngay cả khi bày tỏ sự lạc quan, ông vẫn nhấn mạnh rằng hai bên vẫn chưa đạt được bất kỳ thỏa thuận nào. Theo Fox Business News, trích dẫn những người giấu tên quen thuộc với vấn đề này, Nhà Trắng và các nhà đàm phán của Đảng Cộng hòa đã đồng ý rút các khoản tiền chưa sử dụng của Hoa Kỳ liên quan đến dịch Covid19 như một phần của các cuộc đàm phán trần nợ đang diễn ra.

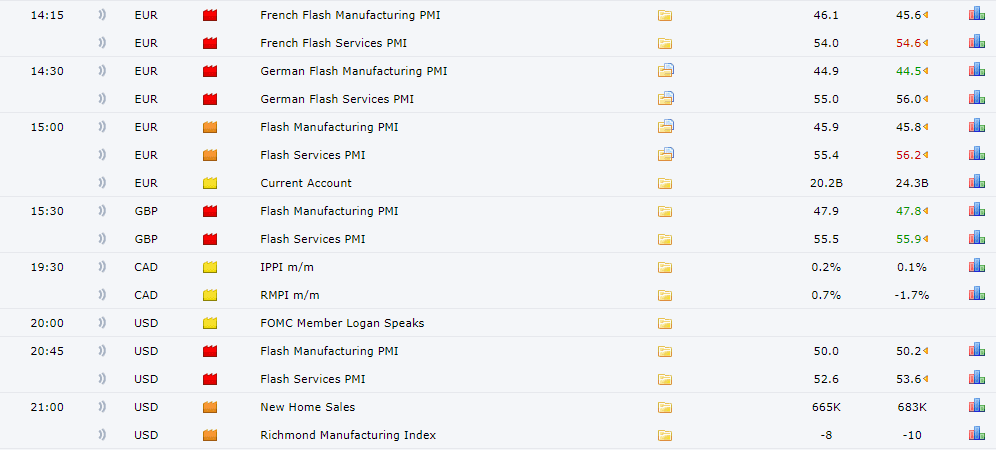

Hôm nay các dữ liệu kinh tế quan trọng sẽ quay lại thị trường. Dữ liệu PMI toàn cầu sẽ được công bố trải dài từ phiên âu đến mỹ. Khởi động đầu tiên là PMI sản xuất và dịch vụ của pháp Dự kiến sẽ có nhiều kết quả khác nhau, vì chỉ số trước dự kiến sẽ cải thiện từ 45,6 lên 46,1, cho thấy tốc độ co lại chậm hơn, trong khi chỉ số sau có thể giảm từ 54,6 xuống 54,0.

Đức được xếp ở vị trí tiếp theo, với PMI sản xuất trong tháng 5 dự kiến sẽ tăng cao hơn từ 44,5 lên 44,9 và PMI dịch vụ sẽ giảm từ 56,0 xuống 55,0, phản ánh sự tăng trưởng chậm lại của ngành. Sau đó, Vương quốc Anh dự kiến sẽ báo cáo chỉ số PMI của mình trước 15:30 theo giờ Hà Nội. Lĩnh vực sản xuất dự kiến sẽ tăng nhẹ từ 47,8 lên 47,9 trong khi ngành dịch vụ có thể giảm từ 55,9 xuống 55,5.

Cuối cùng, nền kinh tế Hoa Kỳ sẽ công bố chỉ số PMI của mình vào 20:45 theo giờ Hà Nội, có thể PMI sản xuất giảm từ 50,2 xuống 50,0 và PMI dịch vụ giảm từ 53,6 xuống 52,6. Đây là dữ liệu kinh tế có ảnh hưởng tương đối đến biến động của giá vàng trong phiên mỹ.

Tóm lại : Vàng đang tích lũy trong biên độ hẹp chờ đợi thêm các sự kiện/ dữ liệu kinh tế. Hôm nay nhà đầu tư tiếp tục theo dõi những tin tức liên quan đến trần nợ Hoa Kỳ và dữ liệu PMI toàn cầu.

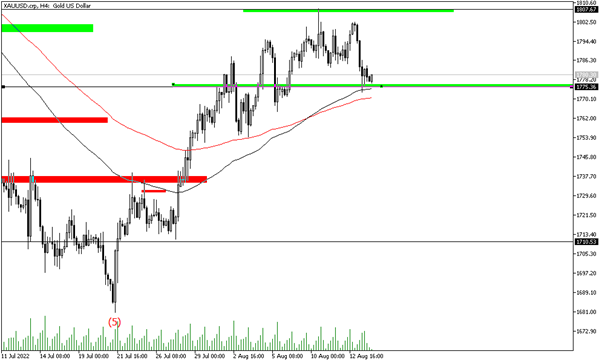

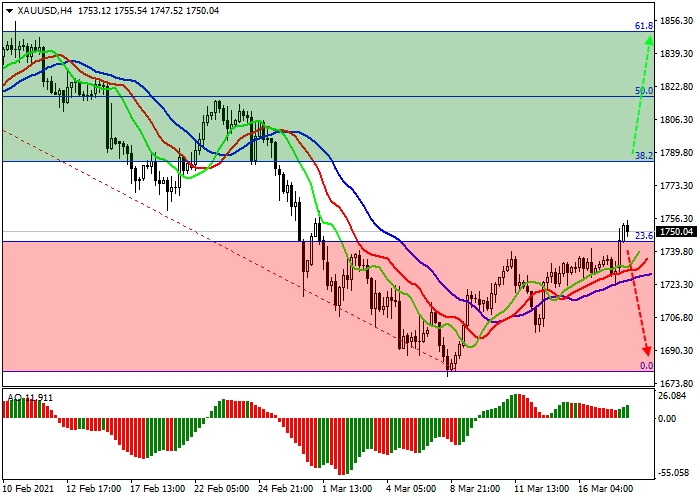

Về góc kỹ thuật

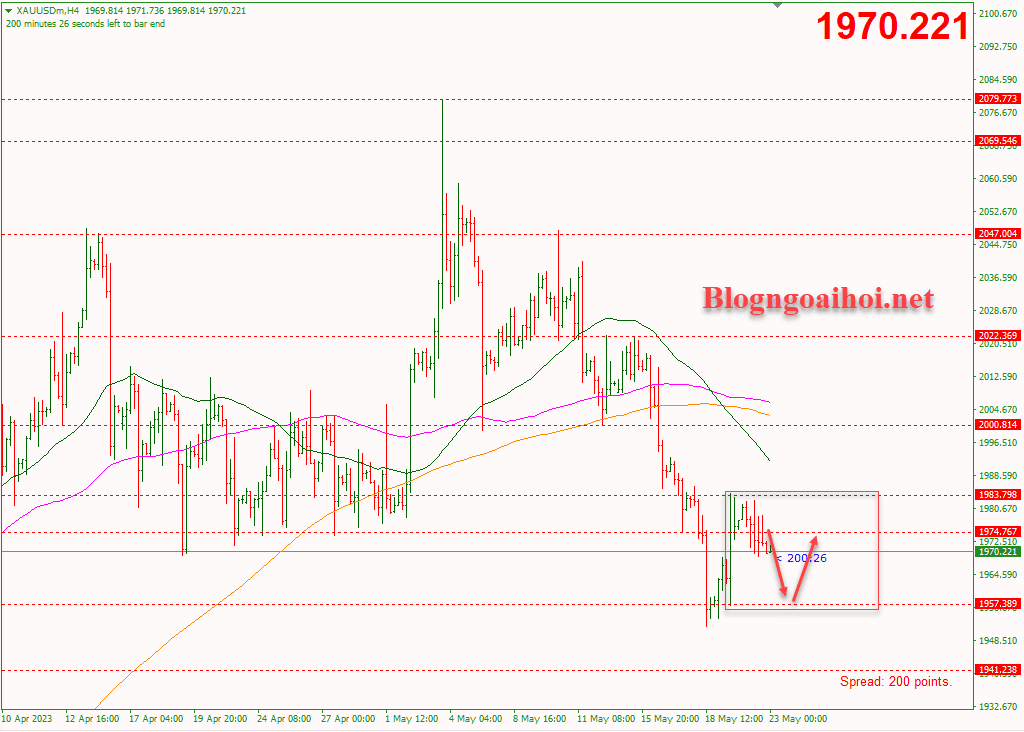

Vàng đang tích lũy trong mô hình “Inside bar” H4 với cây nến mẹ có biên độ 1957-1984 (27$). Việc vàng phá vỡ 1984 có thể thúc đẩy giá vàng di chuyển và hướng tới các vùng kháng cự như 2000-2020. Ngược lại nếu vàng suy giảm về dưới 1957 thì có thể khiến vàng mở rộng đà giảm về 1940-1930.

Hiện trong ngày có thể kỳ vọng vàng suy giảm nhẹ sau khi nằm dưới vùng kháng cự 1975.

Chiến lược tham khảo : Vàng 23/5 – Bán quanh 1975, Stop 1980, TP 1960.