Hôm nay, ngày 24 tháng 6, đánh dấu 5 năm kể từ khi kết quả bất ngờ của cuộc trưng cầu dân ý về Brexit của Vương quốc Anh được công bố – gây chấn động thế giới. Thị trường toàn cầu cũng như các công ty cá cược của Anh đều tin tưởng phe chọn ‘Ở Lại’sẽ chiến thắng một cách dễ dàng. Khi đa số phiếu bầu đã quyết định ‘Ra Đi’ bất ngờ được công bố, đã giảm tới 11%.

Bây giờ, sau nhiều năm đàm phán căng thẳng giữa EU và Vương quốc Anh, vào dịp kỷ niệm năm năm kết quả bỏ phiếu, chúng tôi nghĩ rằng sẽ rất thú vị khi xem xét tiền tệ và nền kinh tế của đất nước đã phát triển như thế nào từ kết quả bất ngờ đó.

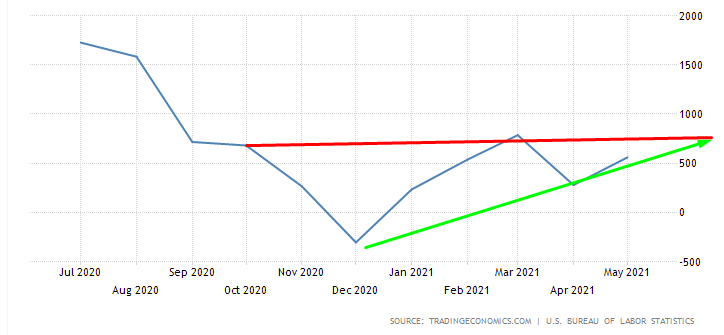

Nền kinh tế Anh dự kiến sẽ tăng trưởng 6,4% trong năm nay, mức tăng trưởng cao thứ hai trong số các quốc gia phát triển G8 với mức tăng trưởng trung bình được ước tính chỉ là 5,4%. Ngoài ra, iShares Core FTSE 100 UCITS ETF (LON: ), quỹ giao dịch trao đổi lớn nhất đầu tư vào tài sản của Vương quốc Anh, đang có nhu cầu cao kỷ lục. Theo dữ liệu của Bloomberg, dòng vốn đã tăng vọt 126% kể từ ngày tồi tệ đó vào năm 2016.

Theo Lloyd’s Business Barometer, sự lạc quan kinh tế là cao nhất kể từ năm 2016, về việc nới lỏng các hạn chế xã hội.

Vậy liệu đặt cược vào sự tăng giá của đồng Sterling là chắc chắn lời? Điều này chưa chắc vì còn nhiều rất nhiều điều phải cân nhắc.

Nước Anh hiện đang phải chịu đựng sự suy giảm năng suất, thương mại toàn cầu bị thu hẹp và không có thuốc chữa cho sự sụt giá khổng lồ của đồng bảng Anh, giá vẫn thấp hơn 6% so với mức 1.4879 vào ngày 23 tháng 6 năm 2016, ngày diễn ra cuộc trưng cầu dân ý. Đây là sự thể hiện tồi tệ nhất trong số 10 loại tiền tệ chính kể từ khi cuộc bỏ phiếu diễn ra.

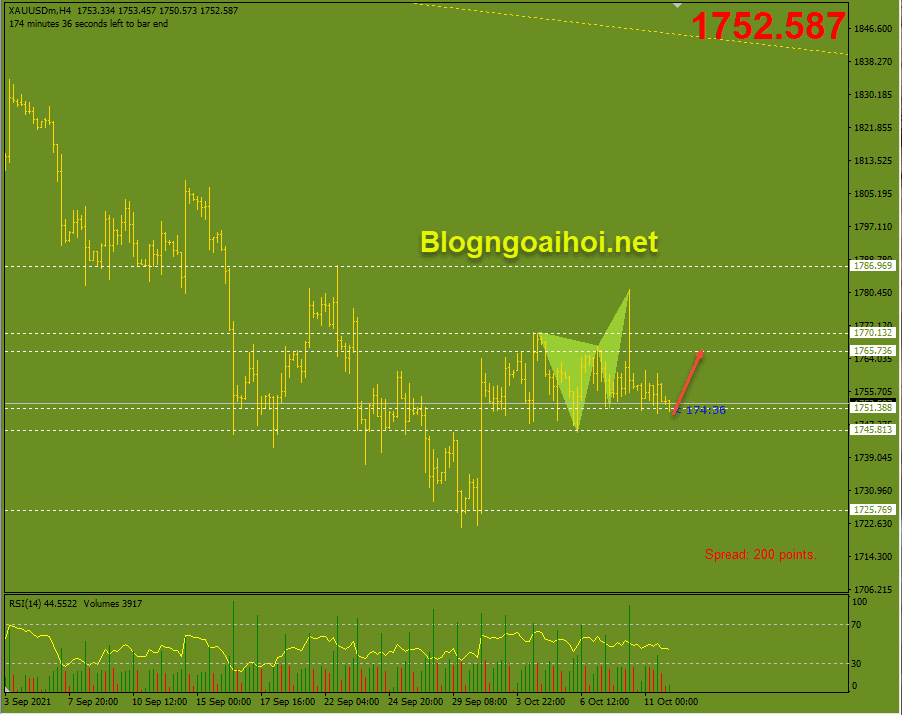

Đây là những gì diễn ra trên biểu đồ kỹ thuật xét trong một khoảng thời gian dài hạn:

Về mặt dài hạn, rõ ràng mức 1,4 đã là một mức sàn vững chắc kể từ tháng 1 năm 1986. Sau khi đồng bảng Anh lao dốc do hậu quả của cuộc trưng cầu dân ý, đồng tiền này đã cố gắng phá ngưỡng kháng cự vào tháng 1 năm 2018 nhưng đã không thành công.

Vào tháng 5 năm nay, đồng bảng Anh đã cố gắng quay trở lại ngưỡng kháng cự lần thứ hai, nhưng nguồn cung đã đẩy nó giảm trở lại. Xu hướng giảm đỉnh-đáy dài hạn cũng rõ ràng.

Dưới đây là một cái nhìn kỹ hơn:

GBP/USD Weekly

Đây là nơi mà nó trở nên phức tạp. Trong khi giá tìm thấy mức kháng cự bởi mức cao nhất của tháng 4 năm 2018 – đỉnh của xu hướng giảm dài hạn trước đó – thì đồng bảng Anh cũng đã hoàn thành mô hình vai đầu vai lớn trước đó.

Điều đó có thể có nghĩa là sự sụt giảm có thể là một động thái quay trở lại sau mô hình tăng giá quá lớn. Và thật lạ lùng, đồng bảng Anh đã tìm thấy hỗ trợ chính xác trên đường viền cổ, sau khi tăng vọt trong tuần này.

Ngoài ra, đường MA 50 đã vượt qua đường MA 200, tạo nên đường giao cắt vàng trong tuần hiếm thấy. Lưu ý rằng nếu mô hình vai đầu vai theo sau đến cao hơn, nó sẽ hoàn thành một mô hình hai đáy thậm chí còn lớn hơn (màu xanh lam).

Khi xem xét rằng các đường trung bình này đã đi ngang trong năm năm qua, chúng tôi không gán quá nhiều ý nghĩa cho hoạt động trung bình “động” trong khung thời gian này. Ngược lại, cả MACD và RSI hàng tuần đều cho tín hiệu giảm giá.

Bây giờ, hãy phóng to biểu đồ hơn nữa để xem xét:

Xem cách cặp GBP/USD tìm thấy hỗ trợ trên đường viền cổ (màu đỏ) của đáy mô hình vai đầu vai. Giá đã dao động kể từ đầu tháng Hai, giữa 1,42 và 1,36. Cặp tiền tệ này đã giảm xuống dưới đường xu hướng tăng kể từ mức đáy tháng 3, đây không phải là một dấu hiệu tốt.

Một sự đảo chiều sẽ được báo hiệu nếu giá giảm dứt khoát xuống dưới mức thấp nhất của ngày 12 tháng Tư.

Ngoài ra, nếu đáy mô hình vai đầu vai trong tuần được giữ, biểu đồ hàng ngày có thể tạo ra một hình tam giác tăng dần, được hiển thị qua các đường xu hướng dày hơn. Lưu ý cách đường xu hướng tăng bị gián đoạn gặp đỉnh của tam giác, một nơi có khả năng là kháng cự.

Nếu giá tăng cao hơn nó, chúng ta có thể thấy một lực đẩy cao hơn. Đây có phải là sự khởi đầu của một sự đảo chiều dài hạn? Còn quá sớm để nói.

Vì vậy, làm thế nào để tiến hành giao dịch? Điều đó phụ thuộc vào khẩu vị rủi ro và phong cách đầu tư của bạn.

Chiến lược giao dịch

Các nhà giao dịch bảo thủ nên đợi tất cả các xu hướng đồng thuận. Nếu giá vượt qua mức 1.4378 của tháng 4 năm 2018, thì nó đã hoàn thành xu hướng tăng dài hạn, phù hợp với xu hướng trung và ngắn hạn.

Các nhà giao dịch có mức rủi ro vừa phải sẽ chờ đợi sự hoàn thành của tam giác tăng dần hàng tuần, xác nhận mức đáy mô hình vai đầu vai lớn.

Các nhà giao dịch tích cực có thể tham gia một vị thế mua ngay bây giờ, dựa trên tam giác tăng dần hàng ngày, được hỗ trợ bởi đáy mô hình vai đầu vai hàng tuần. Tuy nhiên, do giá đã hồi phục trở lại giữa mô hình, họ nên đợi giá giảm về đáy để có tỷ lệ rủi ro-lợi nhuận có lợi hơn.

Mẫu giao dịch

• Điểm vào: 1.3850

• Cắt lỗ: 1.3800

• Rủi ro: 50 pips

• Mục tiêu: 1.4200

• Lợi nhuận: 350 pips

• Tỷ lệ rủi ro: lợi nhuận: 1: 7