[ad_1]

Xu hướng hiện tại

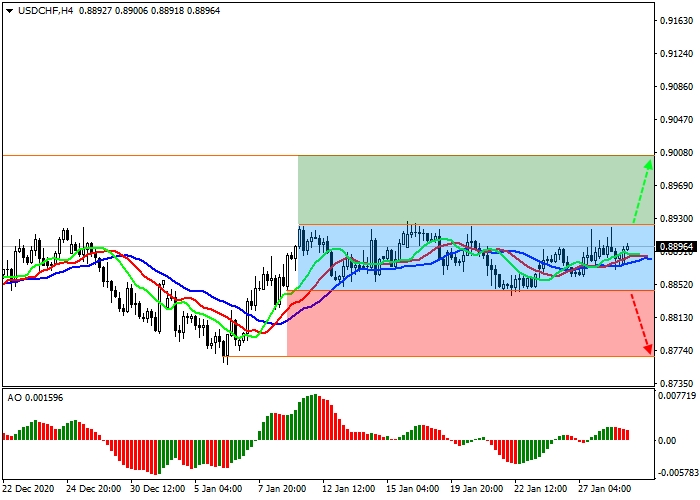

Tỷ giá cặp đang điều chỉnh tăng, giao dịch ở mức 0.8896.

Sau Đức, đến lượt Thụy Sĩ áp dụng các quy định hạn chế tại biên giới để đối phó với sự lây lan của dịch bệnh vi rút corona. Hôm qua, luật bắt buộc phải có xét nghiệm âm tính và cách ly 10 ngày sau khi nhập cảnh vào nước này đã có hiệu lực.

Đồng đô la Mỹ vẫn biến động ở mức cao sau tuyên bố của Chủ tịch Cục Dự trữ Liên bang Mỹ Jerome Powell. Các nhà đầu tư không kỳ vọng rằng chính sách tiền tệ sẽ thay đổi mà hy vọng sẽ có những dự báo tích cực, nhưng thay vào đó, người đứng đầu cơ quan quản lý lại nhấn mạnh rằng tỷ lệ thất nghiệp quá cao, lạm phát thấp và thị trường xây dựng bị sụt giảm. Dữ liệu doanh số nhà xây mới được công bố ngày hôm qua đã xác nhận thông báo của ông Powell. Chỉ số này trong tháng 12 đã giảm xuống 842 nghìn so với mức 865 nghìn được dự đoán.

Hỗ trợ và kháng cự

Tài sản đang di chuyển trong một kênh đi ngang cục bộ hẹp, đây là kênh thứ hai của mô hình Vai đầu vai toàn cầu. Trong cục bộ, các chỉ báo kỹ thuật cung cấp tín hiệu không chắc chắn. Các đường EMA nhanh của chỉ báo Alligator nằm trên đường tín hiệu và biểu đồ của chỉ báo dao động AO đang giao dịch trong vùng dương, gần mức chuyển tiếp.

Các mức kháng cự: 0.8920, 0.9010.

Các mức hỗ trợ: 0.8846, 0.8767.

Miễn trừ Trách nhiệm: Công ty TNHH Fusion Media lưu ý người sử dụng rằng các dữ liệu trên trang web này không nhất thiết là theo thời gian thực hoặc chính xác. Tất cả các Hợp Đồng CFDs (cổ phiếu, chỉ số, hợp đồng tương lai) và giá cả Forex không được cung cấp bởi các sở giao dịch mà bởi các nhà tạo lập thị trường, và như vậy giá có thể không chính xác và khác với giá thực tế trên thị trường, nghĩa là giá cả chỉ mang tính biểu thị và không thích hợp cho các mục đích giao dịch. Vì vậy Công ty TNHH Fusion Media hoàn toàn không chịu trách nhiệm cho bất kỳ sự thua lỗ kinh doanh nào có thể xảy ra khi bạn sử dụng dữ liệu này.

Công ty TNHH Fusion Media hoặc bất kỳ ai luên quan đến công ty TNHH Truyền thông Fusion sẽ không chịu trách nhiệm cho bất kỳ thất thoát hoặc tổn thất nào do việc tin cậy vào thông tin bao gồm dữ liệu, báo giá, biểu đồ và các tính hiệu mua/bán trên trang web này. Vui lòng lưu ý đến rủi ro và chi phí đi cùng với việc giao dịch các thị trường tài chính, là một trong những hình thức đầu tư rủi ro cao nhất có thể có.

[ad_2]

Source link