[ad_1]

Phân tích vàng 16/3– thế giới đã tăng hơn 50$ vào hôm qua kể từ khi giảm về quanh 1885 thì vàng có lúc tăng lên quanh 1937 khi Cuộc khủng hoảng ngân hàng lan đến châu Âu, tập trung vào tình hình của Credit Suisse (CS). Thêm nữa hàng loạt dữ liệu kinh tế của Hoa Kỳ công bố không được như kỳ vọng cũng đã hỗ trợ giá vàng tăng. Vàng tăng vọt khi thị trường hoảng loạn vào hôm qua – Hôm nay đà tăng của vàng liệu có tiếp tục ?

Vàng thế giới tiếp tục tăng mạnh vào thứ 4, được thúc đẩy bởi tâm lý ngại rủi ro trên các thị trường tài chính, được kích hoạt bởi những lo ngại về sức khỏe của Credit Suisse. Thêm nữa Vàng đã tăng hơn nữa sau khi dữ liệu của Mỹ được công bố dưới mức kỳ vọng, làm tăng thêm những suy đoán về việc Cục Dự trữ Liên bang sẽ mềm mỏng hơn. Chỉ số giá sản xuất của Mỹ tháng 2 bất ngờ giảm 0,1%; mức đồng thuận của thị trường là tăng 0,3%. PPI cơ bản không thay đổi và tỷ lệ hàng năm giảm từ 5,4% xuống 4,4%, thấp hơn nhiều so với mức 5,2% dự kiến. Một báo cáo khác cho thấy doanh số bán lẻ đã giảm 0,4% trong tháng 2, nhiều hơn mức ước tính 0,3%. Các số liệu kinh tế của Mỹ ủng hộ kịch bản Fed sẽ mềm mỏng hơn trong cuộc họp vào tuần tới.

Động lực chính thúc đẩy giá vàng tăng vọt lên quanh 1937 ngày hôm qua là do những lo lắng của ngành ngân hàng. Cổ đông chính của Credit Suisse, Ngân hàng Quốc gia Ả Rập Xê Út đã loại trừ việc cung cấp thêm tiền và đẩy cổ phiếu các ngân hàng trên toàn cầu đi xuống. Credit Suisse khu vực cổ phiếu giảm gần 30%.

Tuy nhiên sau đó vàng đã suy giảm trở lại về quanh 1910 khi có thông tin cho rằng Ngân hàng Quốc gia Thụy Sĩ sẽ cung cấp thanh khoản cho ngân hàng này (Credit Suisse) nếu cần thiết. SNB vẫn đang theo dõi tình huống của Credit Suise, và vẫn đang thảo luận với Credit Suise về những cách để ổn định ngân hàng này.

Tóm lại: Vàng tăng vọt ngày hôm qua khi thị trường hoảng loạn liên quan đến sức khỏe của Credit Suisse. Bên cạnh đó hàng loạt dữ liệu kinh tế từ Hoa Kỳ công bố không được như kỳ vọng có thể khiến FED “bồ câu” trong cuộc họp vào tuần tới.

Trong ngày hôm nay thị trường tiếp tục theo dõi những tin tức liên quan đến “khủng hoảng trong ngành ngân hàng” ở Mỹ và châu âu. Dữ liệu kinh tế Hoa Kỳ thì có : Số đơn xin trợ cấp thất nghiệp và Chỉ số sản xuất của Philly Fed… Bên cạnh đó, ECB cũng sẽ công bố lãi suất và chính sách tiền tệ vào tối nay – Nhà đầu tư cần lưu ý.

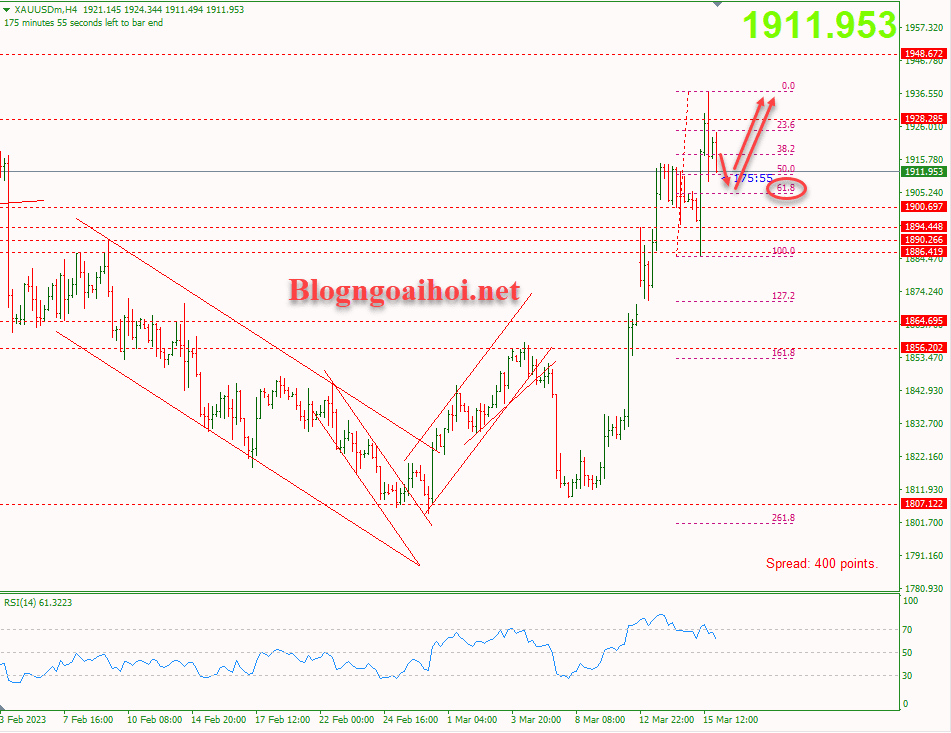

Về góc kỹ thuật

Vàng đã có ngày tăng khá tốt vào hôm qua từ quanh 1885 lên quanh 1937. Và hiện đang điều chỉnh giảm về quanh Fib 50% của đoạn tăng ngày hôm qua ở gần 1910 – Vùng hỗ trợ tiếp theo là quanh 1905 là vùng Fib 61.8% của đoạn tăng ngày hôm qua.

Trong ngày có thể xem xét tín hiệu mua ở 2 vùng hỗ trợ Fib 50%-61.8%.

Chiến lược tham khảo : Vàng 16/3 – Mua quanh 1905, Stop 1899, TP 1920-1930.